Пост про то, как я инвестирую на платформе совместного финансирования.

Я сейчас живу в Эстонии, а потому речь про платформы, которые есть на местном рынке.

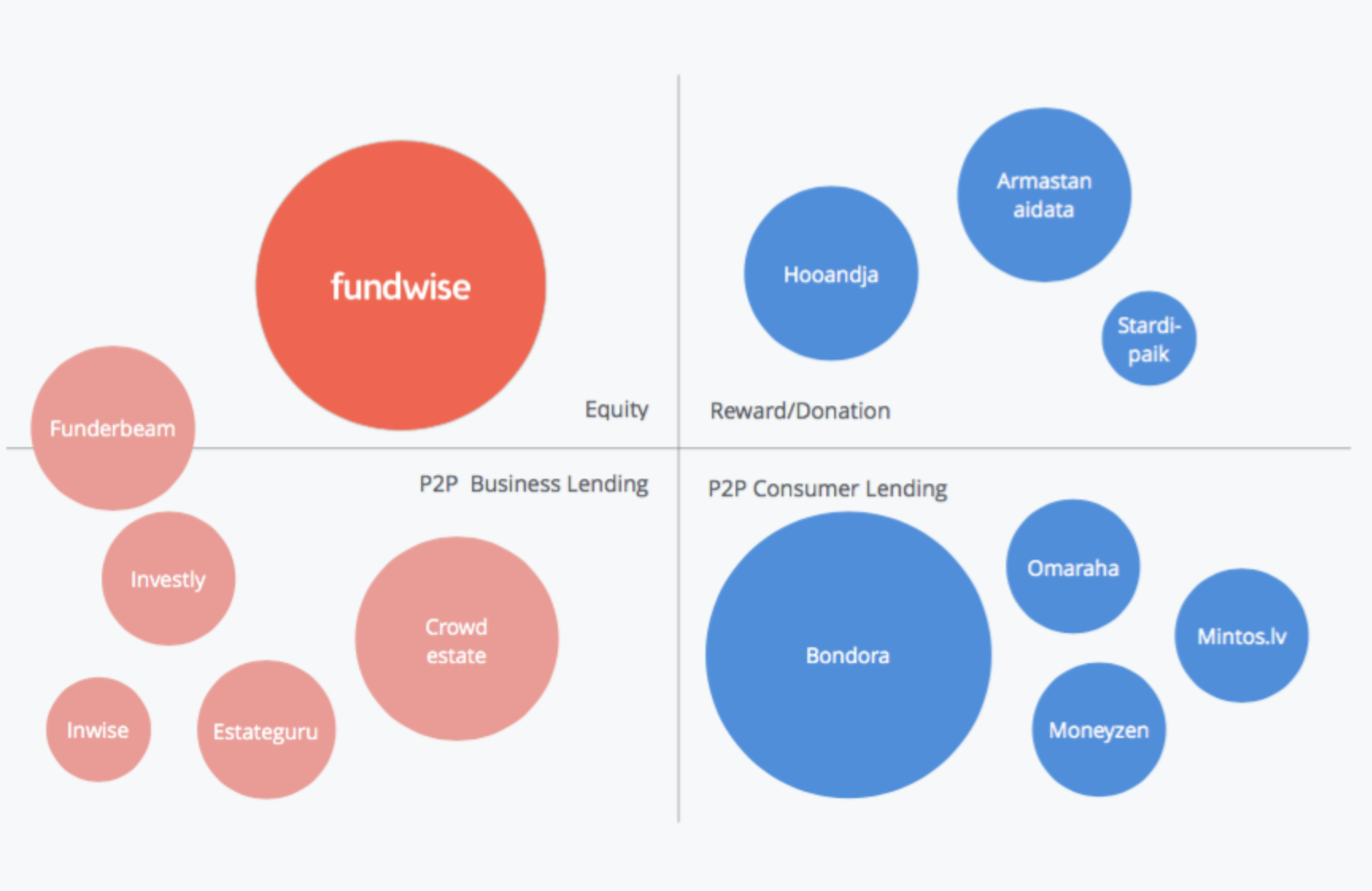

Источник: e-estonia

*на платформах для пожертвований можно заработать за счет вычета из уплаченного подоходного налога (до 5%).

Как стать инвестором?

В целом, краудфандинг компании работают с инвесторами (физ.лицами и юр.лицами) из много каких стран.

2 возможности:

- Вы соответствуете критериям, установленным самой платформой (ваше резидентство их устраивает). Например, там, где инвестирую я, для физических лиц счет открывают, если не моложе 18 лет и есть банковский счет в любом из государств-членов ЕС или Швейцарии.

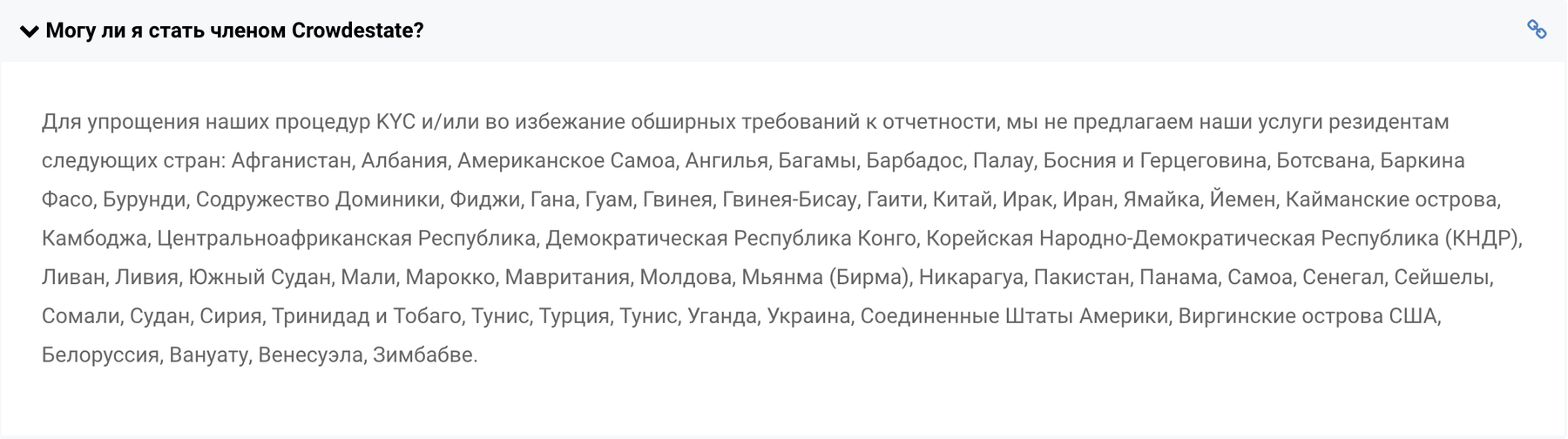

На некоторых площадках может быть просто указано, с какими странами они бизнес не ведут.

Источник: crowdestate.eu

- Вы можете стать э-резидентом Эстонии и онлайн открыть компанию, чтобы участвовать в европейской бизнес-среде (в том числе, стать инвестором на краудфандинг платформе). Компания будет эстонским налоговым резидентом.

Порог входа

Минимальная сумма инвестиций на каждой платформе своя. Начиная от 10€.

Средняя % ставка годовой доходности может быть 9%, 15% и др. Как правило, процентные ставки за финансирование потребительских кредитов на порядок выше (но и риски невозврата увеличиваются).

Заемщик может добавить 1%, если входишь в проект с суммой ≥ 10 000€.

Что по ответственности?

На данном этапе для краудфандинговых компаний, которые работают на европейском рынке, активно разрабатываются общие принципы и правила существования.

В конце 2020 ЕС приняты директива и регламент, в которых разработаны единообразные требования для предоставления краудфандинговых услуг, организации, авторизации и надзора за поставщиками таких услуг.

В Эстонии также в начале 2021 года на рассмотрение был внесен законопроект, предусматривающий дополнительные обязательства по защите интересов инвесторов (с более строгими критериями к самим краудфандинговым платформам).

А так, получается, что все зависит от качества работы сотрудников самой платформы и их экспертизы due diligence. Они проводят юридическую и финансовую проверку проекта и принимают меры по защите активов в рамках каждого займа. Кредитное обязательство обычно обеспечивается залогом. За исключением потребительских кредитов. Для этого типа займа платформа создает кредитный рейтинг (числовой показатель, определяющий вероятность займа).

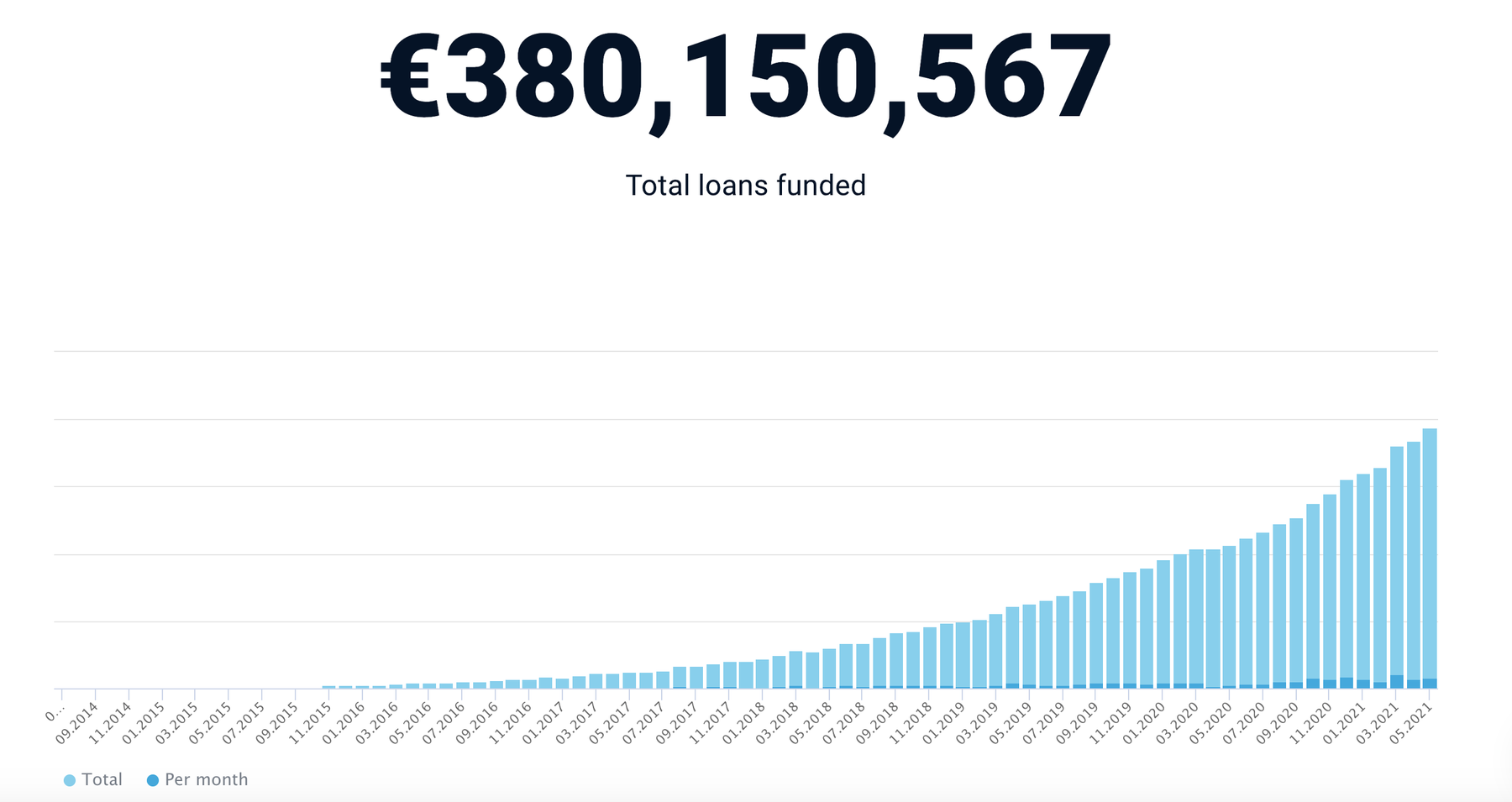

По моим наблюдениям, такое отсутствие гарантий защиты прав инвестора никого особо не смущает. Проекты появляются довольно часто и очень быстро набирают необходимую сумму (буквально за несколько дней, а то и часов), а число инвесторов только растет.

Источник: crowdestate.eu

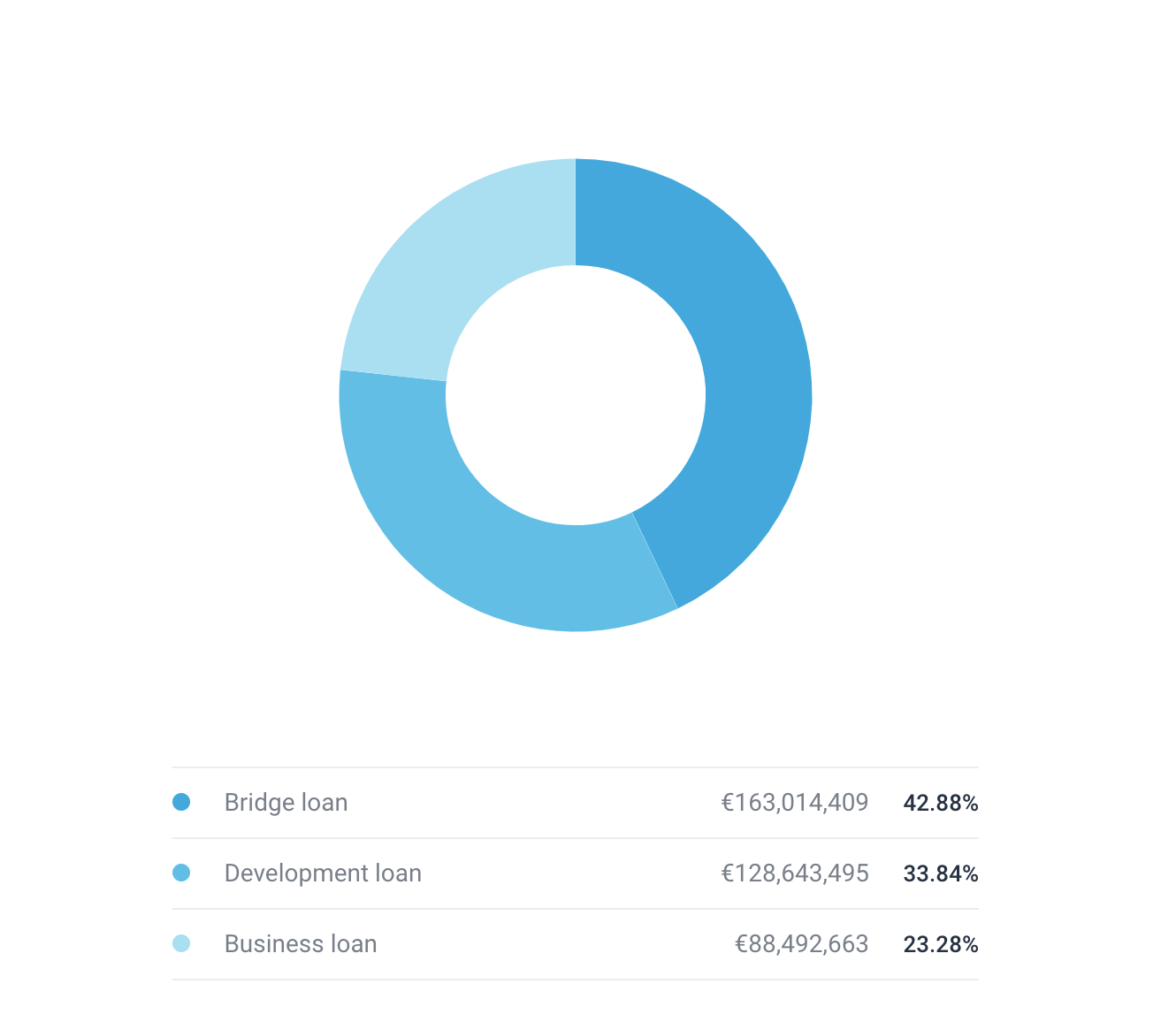

Источник: estateguru.co

Источник: mintos.com

В прошлом июле я открыла аккаунт на EstateGuru. Они финансируют строительные проекты в Эстонии, Латвии, Литве, Испании, Финляндии, Португалии, Швеции, Германии.

Компания выдает три вида краткосрочных кредитов (со сроками 9- 24 месяца):

Источник: estateguru.co

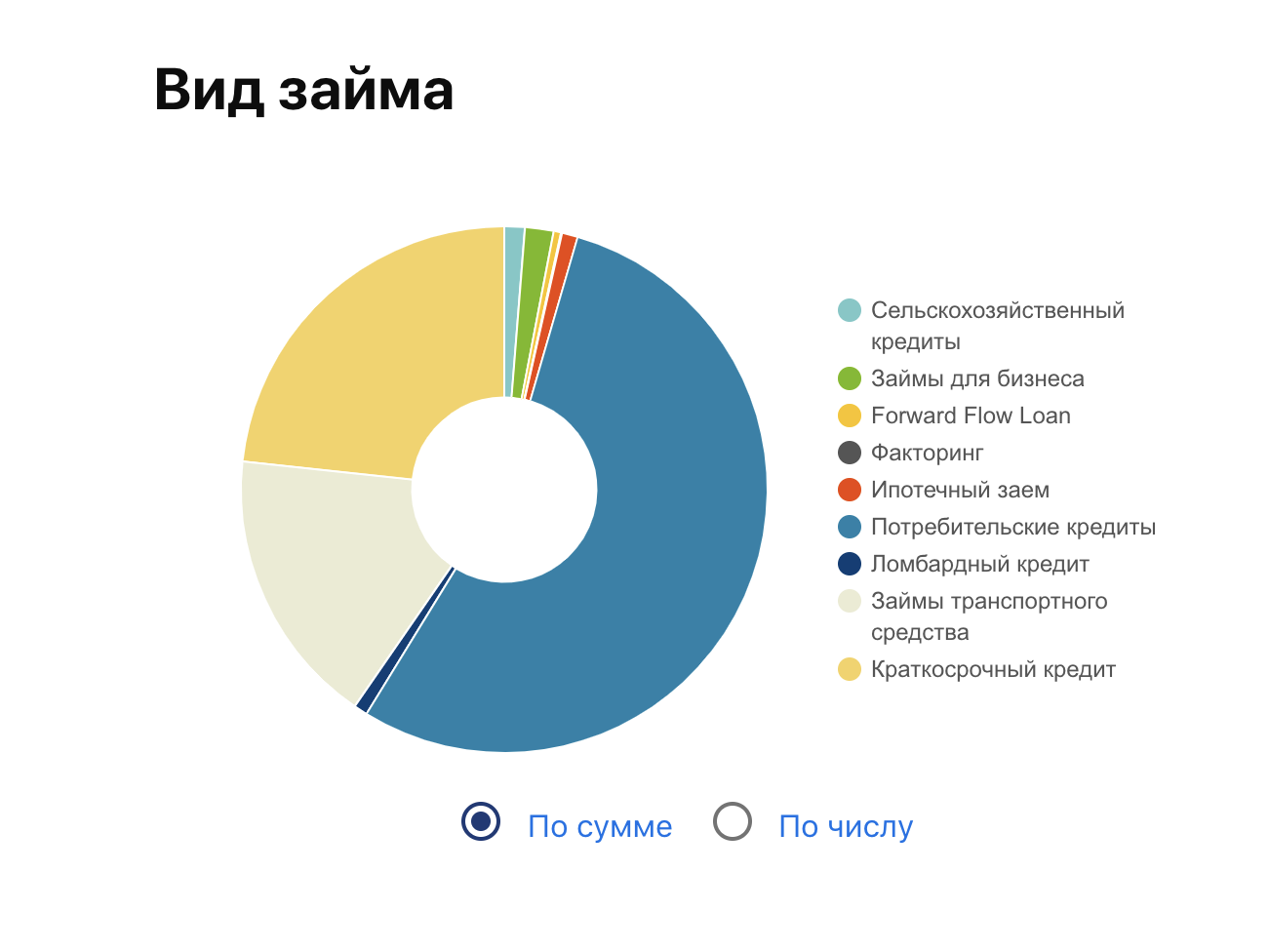

У других платформ бывают и такие виды займов:

Источник: mintos.com

У меня бридж-кредит на 12 месяцев под 11% годовых. Я вложила деньги в строительство жилого многоквартирного дома в Эстонии. Кредит обеспечен 16 квартирами в другом многоквартирном доме этого же застройщика.

Какие основные комиссии есть:

- административный годовой сбор до 2%. Все зависит от типа кредита. Я заплатила в районе 1%;

- комиссия за "неактивность" - если не делать инвестиций на первичном или вторичном рынке в течение последних 12 месяцев (2,5€/месяц);

- комиссия за вывод денежных средств со счета - 1€;

- комиссия за продажу требования на вторичном рынке - 2% с продавца (когда продаешь свое требование другим инвесторам на платформе, не дожидаясь срока окончания займа).

Срок займа заканчивается в августе. После уплаты 20% налога (в Эстонии счет на краудфандинг платформе не считается инвестиционным, а потому отчитываться в налоговую о прибыли необходимо каждый год), у меня останется доход в размере 8,2% годовых.

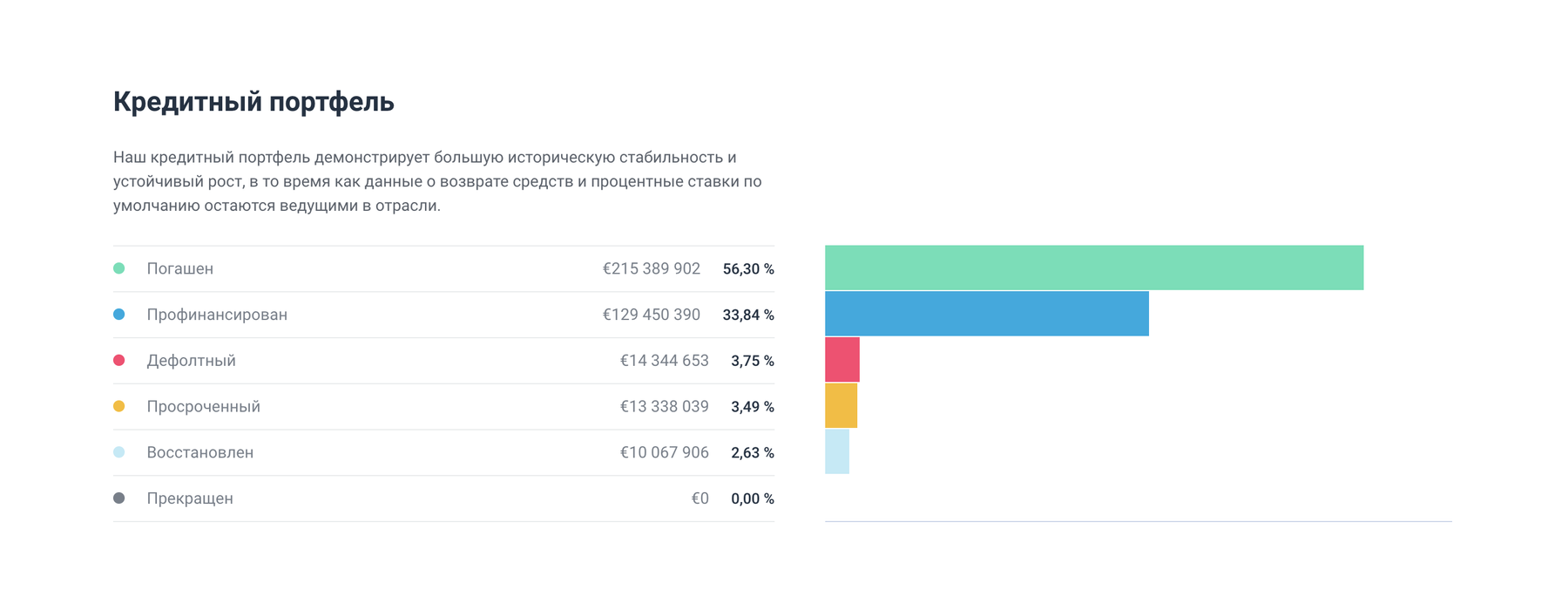

Статистика по выплате и нарушениям кредитных обязательств на этой платформе такая:

Источник: estateguru.co

По моему кредиту дела обстоят вот так: в конце мая и начале июня я получила 26% от суммы займа вместе с процентами, поскольку это был залповый заем, предусматривающий возврат кредита ближе к его окончанию.

Часть полученных средств вложила в новый займ (также под 11% на 12 месяцев) для ремонта замка в земле Саксония-Анхальт, который используют как пансионат для оказания социальных услуг людям, нуждающихся в дополнительно помощи.

Выводы:

Для меня на данном этапе краудфандинг - штука экспериментальная, потому что просто интересно посмотреть. Но я знаю, что местные очень активно инвестируют таким образом и спокойно увеличивают свой капитал в течение многих лет подряд. Думаю, после возврата всей суммы (хоть бы🤞) по первому кредиту разделю ее по частям и инвестирую сразу в несколько проектов. Еще хочу зарегистрироваться на площадке со стартапами и потребительским кредитами.

В России я слышала про Альфа-поток и Ozon invest, но сама не инвестировала.

@riversea, у меня такая статистика: всего вкладывал в 263 кредита (перестал инвестировать примерно два года назад и тогда начал выводить деньги по мере поступления выплат), из них 251 был выплачен полностью, на данный момент остаётся 2 с задержкой больше 60 дней и 10 в дефолте.

Статистика по доходности ниже. В дефолте сейчас около €1,000, но часть этого вернётся. Если списать все что сейчас в дефолте думаю чуть ниже 8% годовых доходность останется.

Диверсификация важна потому что некоторые кредиты зависают на годы. Они конечно перенимают недвижимость, но потом идут суды, приставы, аукционы, которые тоже не с первого раза удаются. Многие из объектов в залоге не очень ликвидны.

По статистике estateguru.co получается так (без учета тех кредитов, которые в процессе, в тысячах евро):

Примем "истина посередине" 8.75% невозвратов.

Значит, со €100000 мы заработаем в лучшем случае без учета налогов (10037-8750-1000) или €287.

Что-то нерадостная статистика....

Писал свое мнение по поводу краудлендинга вот здесь.

Мне кажется, в любой ситуации, где проверку на рискованность инвестиции осуществляет один агент, а последствия самого риска несет другой агент - возникает трудноустранимый конфликт интересов.

Собственно, весь финансовый кризис 2008-го из-за этого по большому счету и случился: если раньше банки проверяли ипотечников с пристрастием, то с распространением Collateralized Debt Obligations подход поменялся. Зачем отсеивать ненадежных заемщиков, если можно им выдать кредит и тут же его продать кому-нибудь другому? Такая схема прекрасно работала и приносила всем участникам много денег на протяжении ряда лет.

А потом случился 2008-й.

Буквально пару недель назад зашёл в аналогичную историю в России. На 3% капитала, тоже экспериментирую ;)

На ней сумма на счёте инвестора разбивается на множество микрозаймов для 20-100 компаний. Получается интересная диверсификация дефолтного риска.

На описываемых платформах такой системы нет?

В евро здесь таких доходностей не найдешь. Хочется осознать для себя соотношение риск/доходность.

Я тоже эксперементировал с EstateGuru)) мне кажется вклад в один кредит это достаточно высокий риск. Там нередко годами средства зависают в кредитах. Да, они потом отбирают недвижимость и продают нa аукционе, но это занимает длительное время часто.