Основной сложностью посмотреть на весь рынок ETF является тот факт, что в природе нет единого скринера ETF разных юрисдикций. Американские продукты смотрим в одном месте, европейские в другом, российские в третьем. Попытки найти подобные обзоры в русскоязычном интернете заканчиваются странными статьями про «выбор лучших ETF на планете». Потому сделаем обзор самостоятельно.

Источники данных:

- Агрегаторы на американские ETF: ETF.COM и ETFDB.COM

- Европейский агрегатор: Justetf

- Российский агрегатор: RusEtf

- Данные по капитализации стран: MSCI

Это не исчерпывающий список всех ETF, наверняка еще есть ETF в Китае, Японии и других странах Азии, но я не знаю где найти по ним данные не на иероглифах, да и вряд ли мы будем их покупать.

Потому сравниваем американские и европейские – как самые крупные рынки и российские, как свои, родные.

Размер рынков

Всю размерность будем определять через:

- AUM — это сумма активов под управлением. Все данные будут в млн долларов.

- Количество ETF

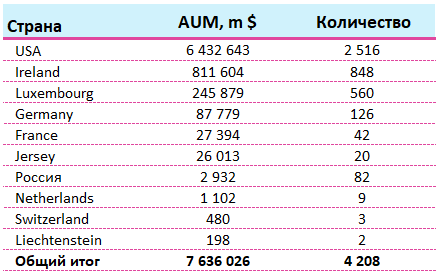

Вот так выглядит рынок ETF. Данные на 13.06.2021

В такой разбивке сложно анализировать рынок Европы, так как он разбит на 8 стран, да и нет смысла вникать, что там в Лихтенштейне происходит. Потому объединим все страны Европы в один блок.

В Европе мы видим 1610 различных ETF. Есть данные, что их больше, например тут, но я не нашел более объемного источника чем Justetf.

По России есть нюанс. Крупнейший провайдер в России - Finex фактически является ирландской компанией. Но в нашем обзоре данные по Finex будут попадать в Россию. Также делаем допущение, что БПИФ – это тоже ETF.

Да, наш рынок слишком мал, по AUM российский рынок в 2200 раз меньше, чем США и в 400 раз меньше рынка Европы.

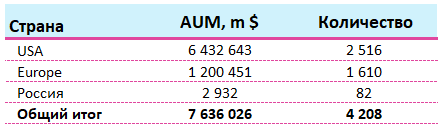

Распределение по классам активов

Основными классами являются

- Equity – Акции

- Fixed Income – Облигации

- Commodities – Товарные активы, в основном золото

- Other – Остальные классы, туда входят различные ETF на денежные рынки, криптовалюту и прочее.

Доля акций очень велика – 78%. Это так, потому что рынки акций сейчас на пике по всему миру.

В разрезе по рынкам, классы активов будут выглядеть так. Российский рынок сильно выделяется за счет большой доли облигаций.

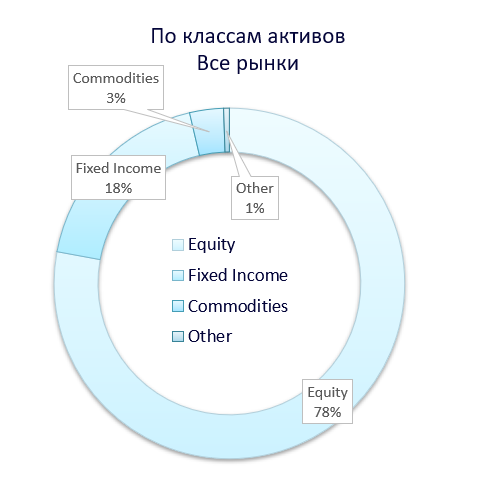

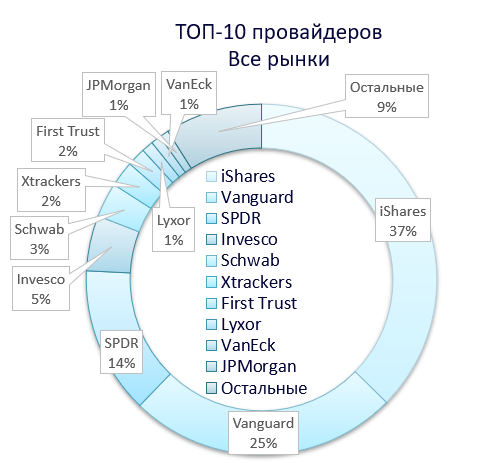

Распределение по провайдерам

По всем рынкам насчитывается 243 провайдера, при этом ТОП-3 провайдера занимают 76% рынка.

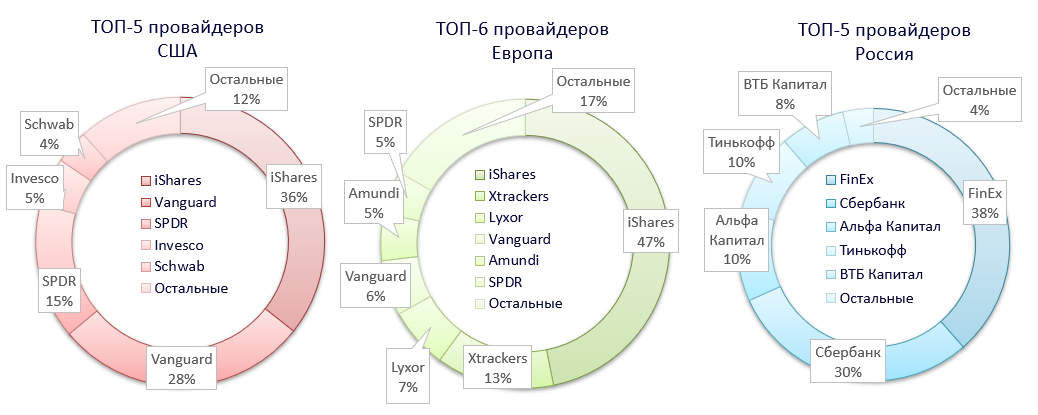

Самое большое количество провайдеров в США – 207. Их пятерка лидеров выглядит весьма органично.

В Европе 35 провайдеров, при этом очень большой перекос в сторону лидера – iShares занимают почти половину рынка Европы. Второй игрок на планете – Vanguard, только на 4 месте с долей 6% в Европе.

В России 17 провайдеров на такой небольшой рынок. То есть по AUM наш рынок в 400 раз меньше Европы, а по количеству провайдеров всего в 2 раза.

Стоит отметить, что и в России присутствует iShares, правда в виде зашитого в БПИФы актива.

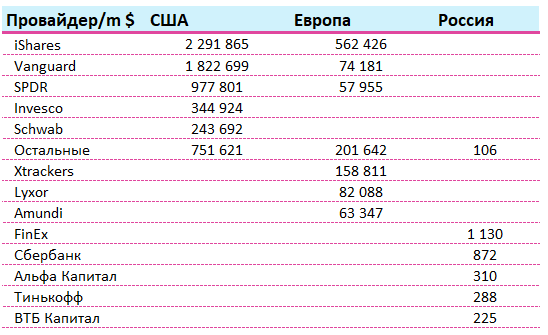

Эти же данные в виде таблицы с абсолютными значениями

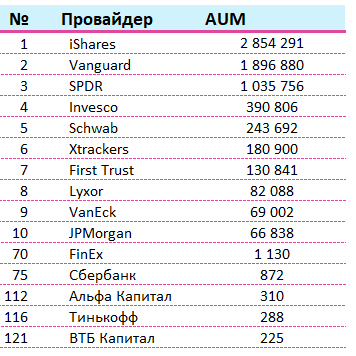

А это ТОП-10 провайдеров в мире в сравнении с российскими ТОП-5. Учитывая, что в анализе учувствуют 243 провайдера, то наши ТОП-5 выглядят не сильно плохо, занимая места от 70 до 121. К слову, Finex со своим 70-м местом обошел Credit Suisse, а у Сбербанка AUM больше, чем у BNY Mellon и Barclays.

Распределение по ETF

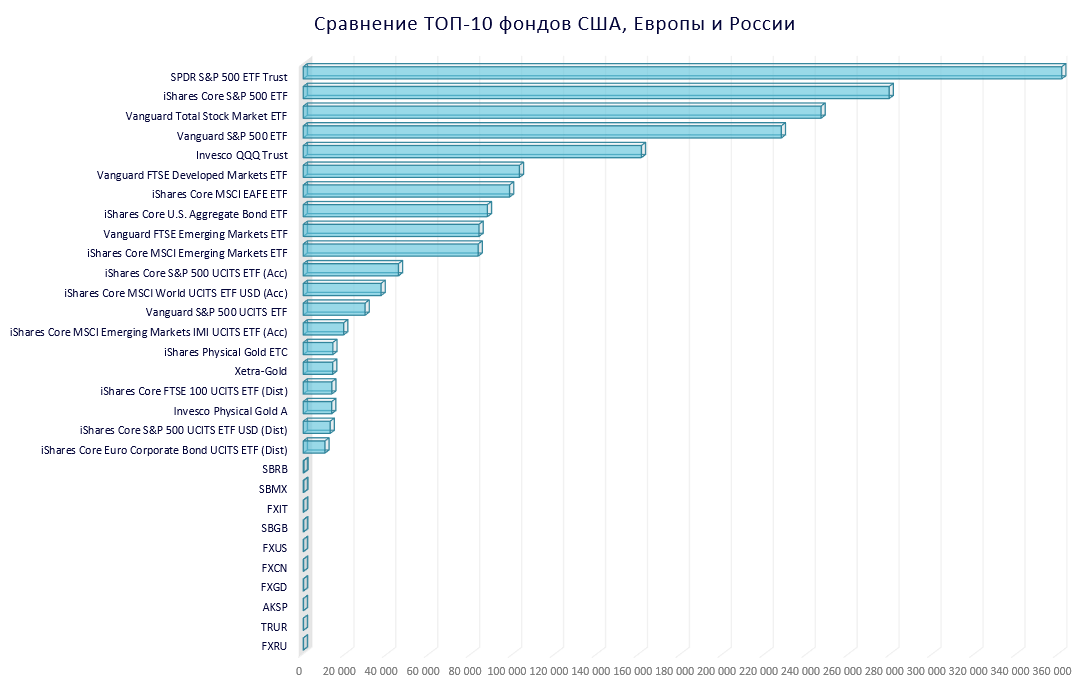

Размеры рынков определили и размеры самих ETF, на диаграмме ниже ТОП-10 ETF каждого рынка. Сверху 10 от США, посередине 10 – Европа, и 10 самых нижних, которые «приклеились» к оси – это фонды России. Самый большой российский ETF – это SBRB (российские корпоративные облигации) с AUM 342 миллиона долларов.

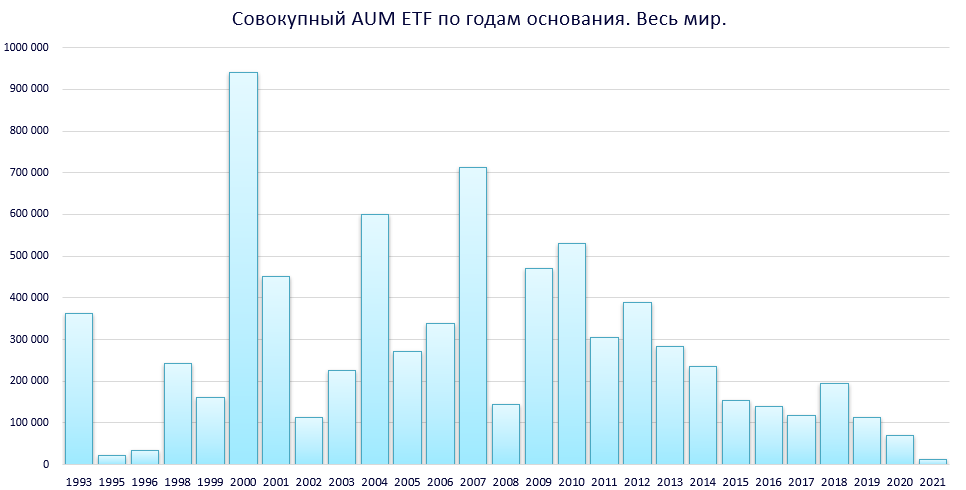

Еще один интересный способ посмотреть на рынок. На диаграмме ниже распределен AUM всех ETF по годам их основания. Самым плодовитым был 2000 год, фонды, выпущенные в том году, сейчас имеют совокупный размер почти в триллион долларов.

При этом, если сделать такую же диаграмму, но только по количеству ETF, картина полностью меняется. Самое большое количество ETF было создано в ковидном 2020 году – 535 фондов. В 2000 было создано 53 фонда (как раз у них сейчас почти триллион долларов активов). А в 1993 году был создан всего один ETF, который был первым в индустрии (из тех, которые существуют до сих пор). Это самый знаменитый и самый большой на планете ETF SPY на индекс S&P500.

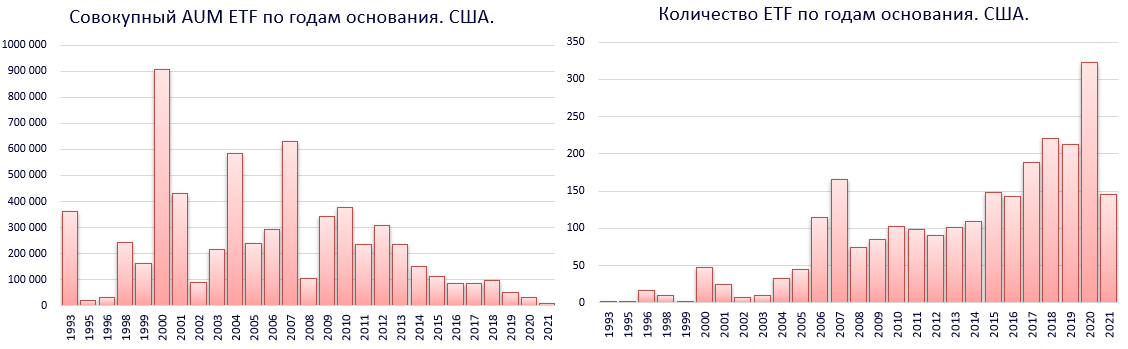

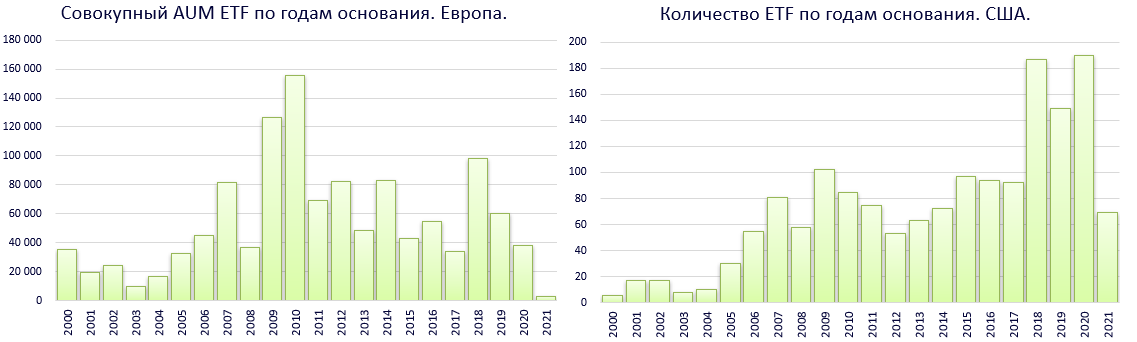

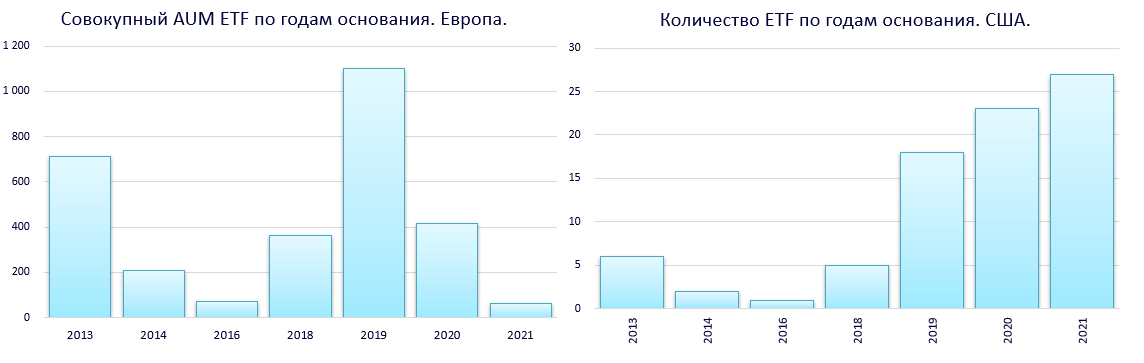

Далее идут диаграммы по каждому рынку отдельно.

Диаграммы США повторяют динамику всего мира.

История ETF Европы начинается в 2000 году. В 2010 году открыты фонды, которые сейчас имеют размер 155 миллиардов долларов. Самое большое количество фондов, также создано в 2020 году.

В России все прозаичнее, история ETF берет свое начало в 2013 году, фонды 2019 года сейчас имеют наибольший вес в 1,1 миллиарда долларов. Количество открываемых фондов по годам постоянно растет, за 5 месяцев 2021 было открыто 27 фондов (на момент написания статьи Сбербанк запустил еще 4 фонда в начале июня)

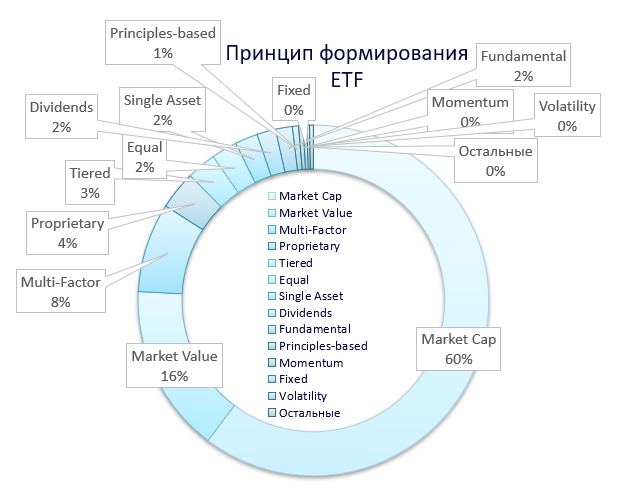

Распределение по методу формирования ETF

ETF как правило отслеживают тот или иной индекс, крупнейшими поставщиками индексов являются MSCI, FTSE и SP, также провайдеры могут сами создавать индексы.

Самыми распространёнными методами формирования ETF (а точнее индексов) является взвешивание по капитализации, по ВВП, взвешивание в равных долях, а также с помощью различных подходов к инвестированию – по дивидендной доходности, волатильности, фундаментальным характеристикам и так далее.

Данная информация есть только по рынку США (по другим рынкам нужно самостоятельно проставлять статусы, что не представляется возможным)

60% всех ETF (по объему) взвешены по капитализации. Еще 16% процентов взвешены про рыночной стоимости (Market Value) – это аналог взвешивания по капитализации, но для облигаций. Итого, без малого 80% всех ETF взвешивают «пассивным» образом, то есть по капитализации.

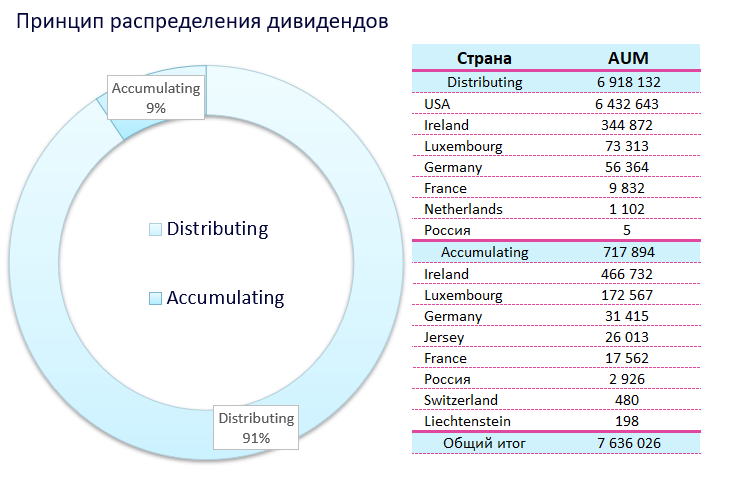

По принципу распределения дивидендов

По данному принципу ETF можно сгруппировать в две категории: Distributing и Accumulating, более подробно писали об этом тут. В данном срезе без сюрпризов, так как в США разрешены только Distributing, потому и доля dist в мире более 90%.

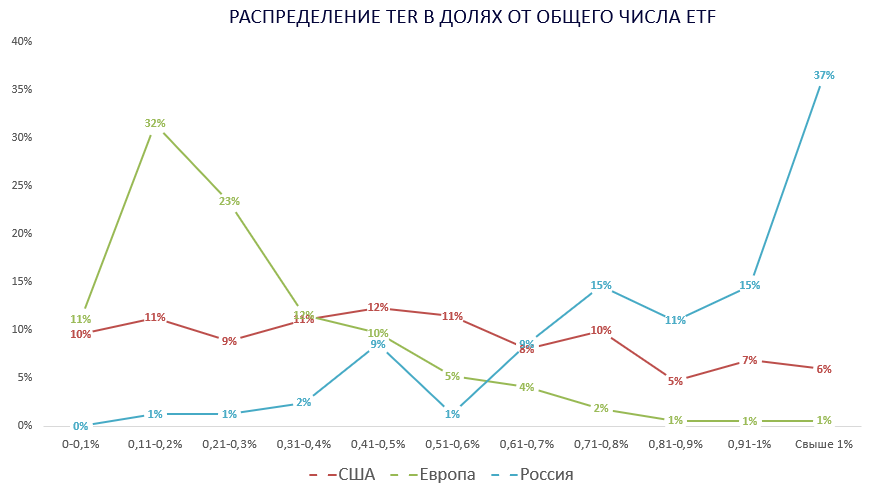

По стоимости комиссии

Ниже на графике приведены сводные данные по стоимости комиссии ETF (TER).

США – довольно равномерное распределение комиссий, чем выше комиссия, тем меньше количество ETF.

Европа – интересный результат. Принято считать, что в Европе в среднем комиссии выше, при этом мы видим, что 32% всех ETF имеют комиссию от 0,11% до 0,2%. А 66% всех ETF имеют комиссию ниже 0,3%. В целом график Европы выглядит лучше США.

Россия – полная противоположность Европе. Самый дешевый ETF – 0,2% и он один такой. 37% всех фондов имеют комиссию свыше 1%

Еще один способ «взвесить» комиссии. Представим, что AUM не меняется на протяжении всего года, сколько тогда все фонды получат комиссий?

- США – при AUM всех ETF в 6,5 триллиона долларов, сумма комиссий вышла бы 12,2 миллиарда долларов или 0,19%.

- Европа – при AUM всех ETF в 1,2 триллиона долларов, сумма комиссий вышла бы 2,8 миллиарда долларов или 0,24%.

- Россия - при AUM всех ETF в 3 миллиарда долларов, сумма комиссий вышла бы 25 миллионов долларов или 0,85%. По факту, средняя комиссия в России еще выше, так как у нас распространены «фонды фондов», а это значит, что нужно прибавить комиссию фонда «внутри».

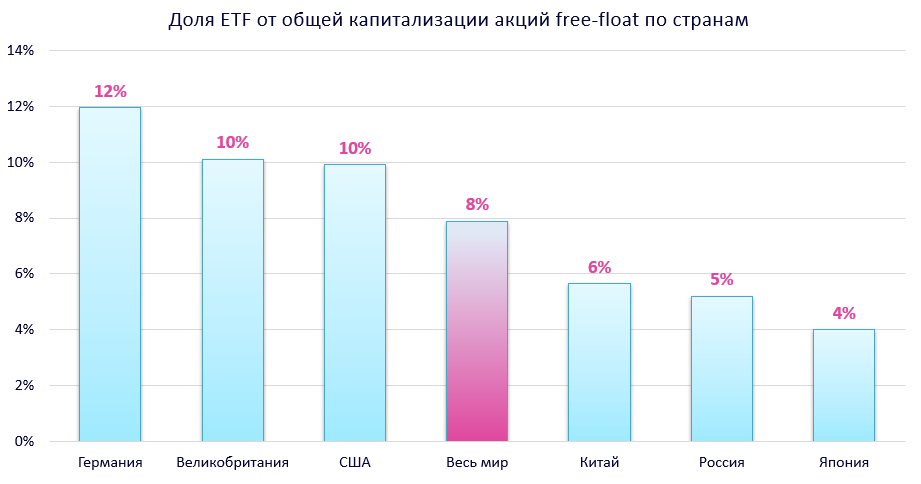

Распределение по доли капитализации страны в ETF

Часто приходится слышать про «пузырь на рынке ETF», якобы уже ETF управляют стоимостью рынка, а не наоборот. Мы действительно увидели предпосылки стремительного роста популярности ETF в последние годы. А сколько на самом деле акций free-float находится в ETF?

Далее мы анализируем только ETF на акции и сравниваем их с общей рыночной капитализацией акций free-float (то есть только тех акций, которые находятся в свободном обращении).

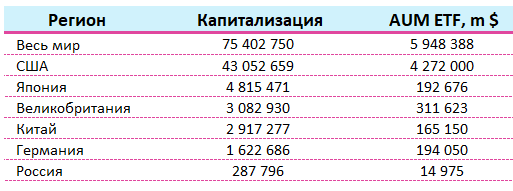

Согласно данным MSCI, мировая рыночная капитализация акций составляет 75 402 750 миллионов долларов (данные из индекса MSCI ACWI IMI Index, в его расчете участвуют 9300 компаний), а суммарный AUM ETF на акции составляет 5 948 388, то есть 8% всех акций, которых можно купить на планете уже куплены провайдерами ETF и сформированы в виде фондов.

Можно посмотреть долю free-float акций, находящихся в ETF по разным странам. Это довольно сложное мероприятие, например, чтобы посчитать общую долю российских акций в ETF, недостаточно просто взять все фонды на Россию, а нужно высчитать количество акций из многочисленных фондов на весь мир или фондов на развивающиеся рынки.

Потому я взял только самые интересные страны, и вот что получилось:

В Германии, Великобритании и США доля ETF выше, чем в среднем по миру, что не удивительно, так как это самые популярные для инвестирования страны.

А вот данные в абсолютном выражении. Примечательно, что из 6 триллионов AUM ETF, на США приходится 4,3 триллиона или 72% всего AUM ETF на акции. Это больше чем доля США в общем free-float акций мира (57%)

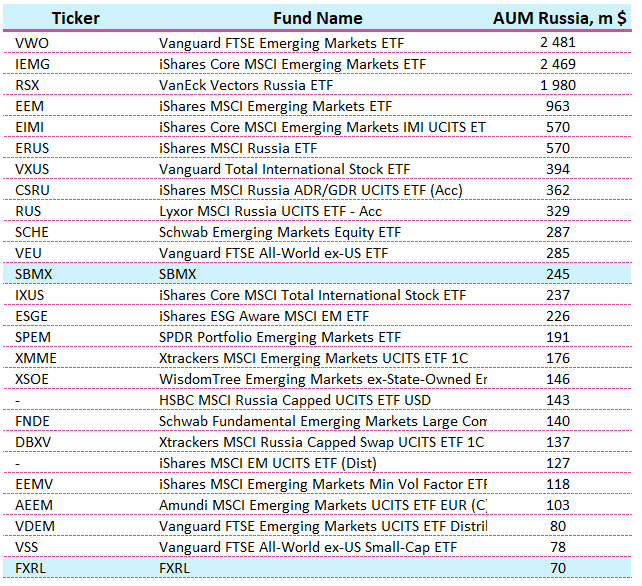

Отдельно хотелось бы посмотреть Россию. Общий AUM ETF на Россию составляет 15 миллиардов долларов, при этом на долю ETF, обращающихся в России (наших провайдеров) приходится всего 402 миллиона долларов или 2,6%. Это яркий пример того, что российские инвесторы мало влияют на стоимость российских акций.

Ниже список из 26 ETF, где есть российские акции (по моим подсчетам, всего таких ETF 188). Крупнейший российский ETF только на 12 месте. На первом месте крупнейший ETF на развивающиеся рынки с AUM в 84 миллиарда долларов из которых 2,9% или 2,5 млрд $ приходится на Россию. Крупнейший ETF именно на Россию только на третьем месте и это американский фонд

Хорошо, что кто-то потрудился и агрегировал статистику!

Однако я был бы аккуратен, ставя знак равенства между способом взвешивания составляющих в етф, и «пассивностью». Например, приток денег в секторальные етф, пусть даже взвешенные по капитализации, будет «активной» ставкой для всего остального рынка.

Но даже если и считать пассивными все 80% лежащих в етф денег, до поглощения ими всего рынка ещё далеко.

Неплохой обзор для понимания контекста. Можно его использовать:

Как у бывшего консультанта, у меня, конечно, немного течет кровь из глаз от диаграмм с легендами, где все цвета одинаковые. Я бы делал либо разноцветные, либо тогда уж легенду проще убить совсем (т.к. сопоставить по цветам всё равно невозможно).

Мне кажется, для новичков был бы в будущем еще полезен материал в продолжение этого на тему "как вообще выбирать ETF в портфель". Предположим, кто-то определился с целевым распределением активов - как ему дальше сделать выбор конкретных тикеров, которые стоит включить в портфель на этапе имплементации общей стратегии? В каком порядке важности учитывать факторы:

Интересная статистика, спасибо! В целом всё соответствует разрозненным знаниям и по AUM, и по TER, но тут удобно собрано в единый пул данных.

На фоне США, конечно, остальные рынки меркнут. Даже Ирландия - это всего 1/10 часть AUM.

А где недвижимость?