Обсуждаем, какие механизмы формирования доходности привели к тому, что ETF FXRB на середину июня 2021 г. оказался доходнее вложения в рублевые корпоративные облигации и фонды, такие как БПИФ VTBB – Российские корпоративные облигации смарт бета. Рекомендуется к прочтению всем, кто выбирает рублевые облигационные фонды в качестве инструмента диверсификации портфеля.

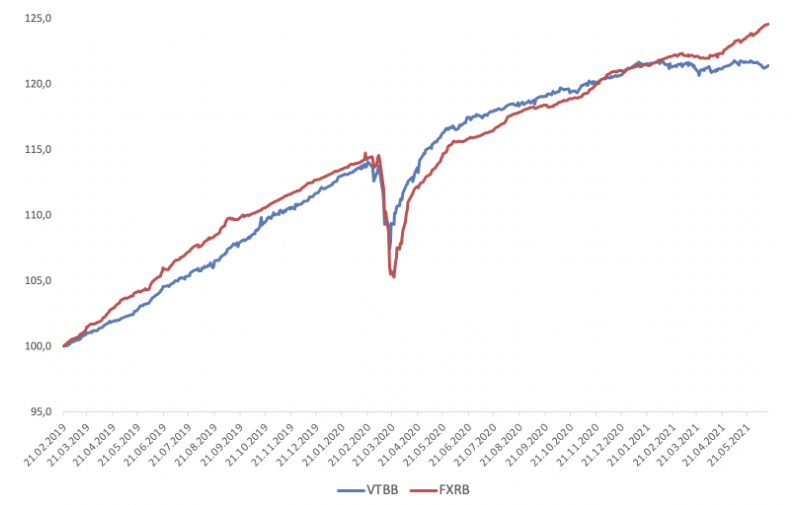

На максимальном доступном для сравнения временном горизонте FXRB (ETF еврооблигаций с рублевым хеджем) оказался доходнее, чем VTBB (биржевой фонд рублевых корпоративных облигаций).

Так как индексы облигаций часто не могут быть адекватно воспроизведены, то для повышения качества анализа был использован фонд VTBB. Последний используется исключительно в качестве примера портфеля, сформированного за счет вложений в рублевые корпоративные облигации. Наш выбор данного фонда в качестве бенчмарка был сделан в свете того, что у нас нет сомнений в том, что данный фонд управляется в точном соответствии с заявленной инвестиционной декларацией.

Среднегодовая доходность у FXRB на +1,22% больше, чем у VTBB, накопленная - на +3,17% выше.

Ответ на этот вопрос должен интересовать подавляющее большинство инвесторов, ведь по оценкам Банка России “в 2021 году фонды, специализирующиеся на российских облигациях, вероятнее всего останутся доминирующей категорией по стоимости чистых активов”. Если у фондов на валютные корпоративные облигации с рублевым хеджем действительно есть преимущества перед вложениями в рублевые облигации тех же эмитентов, то у инвесторов есть возможность заметно улучшить свои результаты без изменений доли вложений в облигации - просто за счет вложений в FXRB.

График 1 : FXRB опередил VTBB (2019-2021)

Разные источники доходности

Обсудим преимущества и риски владения инструментом FXRB по сравнению с владением рублевых корпоративных облигаций российских эмитентов и фондами на них. Для того чтобы разобраться в этом, необходимо понять, как образуется доходность каждой категории фондов. У FXRB и российских облигационных ОПИФ/БПИФ схожая инвестиционная цель (вложения в корпоративный долг с рублевой экспозицией), но разный способ ее достижения.

FXRB: повышение ставки приводит к увеличению доходности

FXRB инвестирует в широкий портфель валютных еврооблигаций первоклассных российских корпоративных эмитентов (Сбербанк, Газпром, ЛУКойл и т.д.), который захеджирован в рубль. За счет разницы в рубоевых и валютных ставок, кроме устранения валютных рисков (фонд не чувствителен к изменению курса рубль/доллар), валютный хедж обеспечивает дополнительную доходность на уровне близком к размеру форвардной премии.

Когда к портфелю еврооблигаций добавляется рублевый хедж, то получается портфель “синтетических” рублевых облигаций, чья доходность обладает рядом полезных свойств. Например, когда ЦБ повышает ключевую ставку - форвардная премия растет, и фонд получает прибавку в доходности. Причем просадки “тела” фонда (основного валютного портфеля) не происходит: еврооблигаций валютные (преимущественно долларовые), и их цена в нормальных условиях не зависит от изменения рублевой ставки. Это делает фонд с рублевым хеджем более доходным инструментом в периоды стабилизации или роста рублевых ставок. Для FXRB повышение ключевой ставки Банка России - явление позитивное: растет ожидаемая доходность. Иными словами, при прочих равных “скорость” с которой растет стоимость активов фонда, а значит и его акций, увеличивается.

Облигационные ПИФы: повышение ставки ведет к торможению роста

Облигационный ПИФ чаще всего инвестирует в отдельные облигации российских компаний, причем далеко не всегда в бумаги с высоким рейтингом кредитоспособности.

Рисунок 1. Сравнение распределения бумаг по “корзинам” рейтинга

Одновременно, для фондов как VTBB, воздействие монетарной политики является традиционным: “Ставки вверх, цены вниз. Ставки вниз - цены вверх”.

Собственно, в динамике VTBB и других облигационных фондов как раз можно увидеть умеренно-негативное воздействие стабилизации, и, затем и роста ключевой ставки. Тем не менее для облигационного портфеля рост ставки в краткосрочном периоде негативный и заявленная в названии фонда “смарт бета” этому помешать не в состоянии.

Реакция инвесторов на просадки в облигационных фондах не заставила себя ждать - они проголосовали ногами. Вот цитата из Обзора Банка России: “Нетто-притоки в наиболее популярные фонды, специализирующиеся на российских облигациях, за квартал снизились, что может объясняться продолжающимся снижением их доходности”.

Разбираем риск просадки

Важно грамотно оценивать не только опережение FXRB по доходности, но и разобраться в источниках существенной просадки в марте 2020 г. Мы подробно разбирали механизмы поиска цены в кризисной ситуации - коротко общий принцип можно объяснить так: более ликвидные инструменты, при прочих равных, могут падать в цене сильнее, чем их неликвидные собратья. Здесь все просто: напуганные инвесторы продают то, что можно продать - а это и есть определение ликвидного инструмента. Просадка FXRB была сопоставима с просадкой относительно ликвидного биржевого фонда ОФЗ. А вот рынок корпоративных долгов второго эшелона, который преимущественно представлен во многих российских фондах, включая VTBB, на время перестал быть высоколиквидным - это позволило управляющим отразить меньшую просадку. Но это не значит, что вложения в портфель, подобный портфелю VTBB, менее рискован по сравнению с FXRB - просто у инвестора не всегда есть возможность определить сколько на самом деле стоят его инвестиции в периоды высокой рыночной турбулентности.

Если в аналогичных кризисных условиях инвесторы начнут выходить из ПИФов корпоративных облигаций, то сначала будут проданы более ликвидные инструменты, а затем очередь дойдет и до менее ликвидных облигаций, которые могут быть реализованы только при условии существенных дисконтов. Процитирую свежую книгу Кирилла Ильинского: “В условиях стресса можно продать только ликвидные бумаги. Возможно, это благо - хоть и с потерями, но достать свои деньги.” В отрывке речь идет про акции второго эшелона, но с облигациями история очень похожая. Вот какие оценки ситуации в марте 2020 г. приводит Банк России: “ликвидность на вторичном рынке корпоративных облигаций практически исчезала (что в большой мере связано с нежеланием российских инвесторов продавать облигации по рыночной стоимости, «фиксируя убыток» по такой позиции и предпочитая оставлять бумагу в портфеле до погашения)”.

Означает ли сложившаяся картина, что FXRB теперь постоянно будет опережать VTBB? Разумеется нет: резкие движения на рынке, приводящие к снижению стоимости ликвидного портфеля еврооблигаций, могут провоцировать просадки FXRB. Тем не менее, в условиях ужесточения монетарной политики давление на рублевый корпоративный долг сохранится, и синтетические рублевые корпоративные облигации, находящиеся в портфеле старейшего фонда FinEx ETF - FXRB, могут быть привлекательной альтернативой.

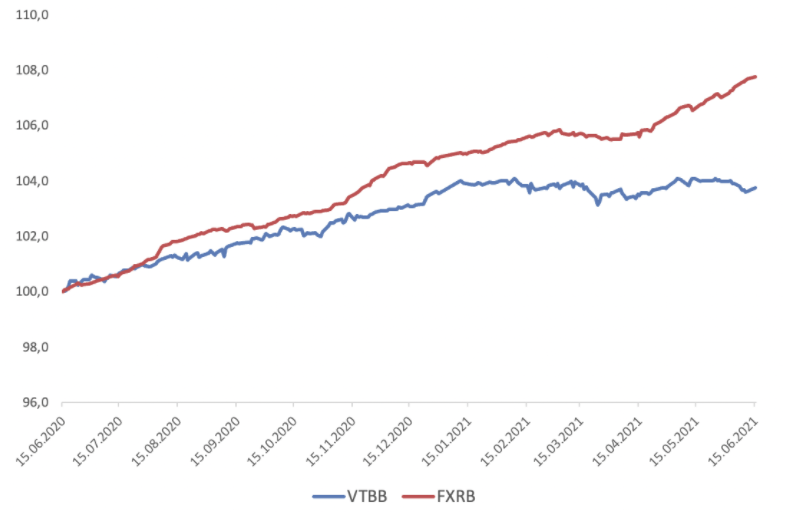

График 2 : FXRB против портфеля корпоративных облигаций на примере фонда VTBB на горизонте 12 месяцев

Всё же волатильность, если выразить её как СКО, выше у FXRB, причем почти в 2 раза:

Я понимаю аргумент про лучшую ликвидность и более глубокую просадку фонда как её следствие. Но не понимаю почему в случае фонда меня это должно касаться как это описано, ведь по факту маркетмейкер ВТБ в марте 20 года, судя по данным биржи, давал минимальные цены на 6% лучше, чем у фонда FXRB. И вряд ли себе в убыток.

Если бы мне нужно было продавать облигации в это время, меня бы больше порадовал VTBB. По доходности за последние 2 года действительно недавно лучше стал FXRB, но, если так думать (идти на больший риск), то ещё лучше были акции. Тогда что лучше - чуть больше акций и менее волатильные облигации или чуть меньше акций и более волатильные облигации? В фазе накопления, может быть, и не важно. А вот при наличии регулярных расходов за счет портфеля я бы скорее выбирал первое (не обязательно VTBB, говорю в общем).

я бы не стал.