На момент написания поста торги облигациями федерального займа проходят в режиме основных торгов. Процентные ставки по ОФЗ, как и ожидалось участниками рынка, устремились вверх. Многие сойдутся во мнении, что, на данный момент, рост процентных ставок оказался «терпимым». Запрет на совершение коротких продаж (отменен 23.03.2022), запрет обычных продаж для нерезидентов, а также заявки на покупку от ЦБ РФ и ФНБ поддерживают рынок ОФЗ, не давая последнему погрузиться на дно. Инвесторы получили возможность купить хоть какой-то российский актив. Стоит ли пользоваться этой возможностью? Однозначного ответа нет. В условиях малого количества альтернатив выбор не велик. Регулятор и биржа не спешат открывать торги на рынке акций, их глубина падения и время восстановления (если оно будет) остаются неизвестными. В условиях неопределенности ОФЗ дают хоть какую-то доходность (конечно, не превышающую инфляцию, здесь вообще не поможет ни один российский актив).

Если государственным облигациям вы говорите "да", возникает вопрос: ближние или дальние ОФЗ?

Есть на свете одна премия. И зовут ее премией за срок до погашения. Суть ее заключается в следующем: облигации, которые погашаются позднее, приносят доходности больше, чем облигации, которые погашаются раньше. Раз на раз не приходится, но в среднем разность между доходностями ближних и дальних ОФЗ является положительной.

Моя гипотеза – премия за срок до погашения положительно зависит от прошлой динамики краткосрочных процентных ставок. Если гипотеза верна, то на основе последней можно предсказывать будущее значение премии и переключаться между длинными и короткими ОФЗ. Премия за срок до погашения считаем уравнением:

PREMIUMt = RUGBITR10Yt – RUGBITR1Yt

где:

PREMIUMt – величина премии за месяц t;

RUGBITR10Yt – темп прироста индекса ОФЗ с дюрацией 5-10 лет (совокупный доход) за месяц t;

RUGBITR1Yt - темп прироста индекса ОФЗ с дюрацией до 1 года (совокупный доход) за месяц t.

Динамику краткосрочных процентных ставок будем отслеживать по следующим индексам:

- RUGBICP1Y – индекс ОФЗ с дюрацией до 1 года (чистые цены);

- RUGBICP3Y – индекс ОФЗ с дюрацией 3-5 лет (чистые цены).

Используются индексы чистых цен, так как их изменения полностью зависят от динамики процентных ставок. Ставки растут - индексы падают, и наоборот. Индексы совокупного дохода изменяются не только под воздействием процентных ставок, но и учитывают полученные инвестором купоны.

Для проверки гипотезы оценим коэффициенты следующего уравнения регрессии:

PREMIUMt = kXt + b

где:

PREMIUMt – величина премии за месяц t;

Xt – переменная, которая в месяц t принимает значение 1, если средний темп прироста индекса краткосрочных ОФЗ (чистых цен) за 3 предшествующих месяца (t-1 – t-3) положительный, и -1, если темп прироста отрицательный.

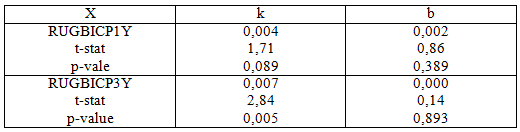

Так как для отслеживания динамики краткосрочных ставок использованы два индекса, то и уравнения регрессии будет тоже два. Регрессия производится методом наименьших квадратов со стандартными ошибками в форме Ньюи-Уэста. Период: январь 2011 – октябрь 2021. Результаты представлены в таблице ниже.

Если динамика краткосрочных процентных ставок отслеживается по индексу RUGBICP1Y, то мы получаем следующие результаты: рост индекса RUGBICP1Y (падение краткосрочных ставок) за период t-1 – t-3, положительно влияет на премию за срок до погашения в месяце t. Зависимость значима на 10% уровне. Если средний темп прироста RUGBICP1Y был положительным (краткосрочные ставки снижались), то доходность RUGBITR10Y превышала доходность RUGBITR1Yна 0,4 процентных пункта в месяц.

Если динамика краткосрочных процентных ставок отслеживается по индексу RUGBICP3Y, то мы получаем следующие результаты: рост индекса RUGBICP3Y (падение краткосрочных ставок) за период t-1 – t-3, положительно влияет на премию за срок до погашения в месяце t. Зависимость значима на 1% уровне. Если средний темп прироста RUGBICP3Y был положительным (краткосрочные ставки снижались), то доходность RUGBITR10Y превышала доходность RUGBITR1Y на 0,7 процентных пункта в месяц.

Итак, динамика индексов краткосрочных ОФЗ, а значит и динамика краткосрочных ставок положительно связана с премией за срок до погашения. Из этого следует, что необходимо покупать длинные ОФЗ, если краткосрочные ставки падают, и покупать короткие ОФЗ, если краткосрочные ставки растут. Протестируем следующие стратегии:

Стратегия №1. В последний день каждого месяца покупаем RUGBITR10Y, если темп прироста RUGBICP1Y за последние три месяца положительный. Перекладываемся в RUGBITR1Y, если темп прироста RUGBICP1Y за последние три месяца отрицательный. Так, если средний темп прироста RUGBICP1Y за июнь-август 2012 положительный, то в последний день августа происходит покупка облигаций из индекса RUGBITR10Y.

Стратегия №2. Покупаем RUGBITR10Y, если темп прироста RUGBICP3Y за последние три месяца положительный. Перекладываемся в RUGBITR1Y, если темп прироста RUGBICP3Y за последние три месяца отрицательный. Так, если средний темп прироста RUGBICP3Y за июнь-август 2012 положительный, то в последний день августа происходит покупка облигаций из индекса RUGBITR10Y.

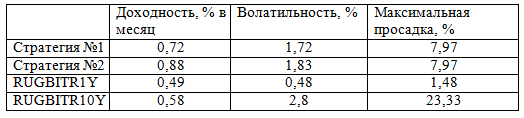

Период: январь 2011 – октябрь 2021 (тестирование in-sample). Результаты представлены в таблице ниже.

Доходность стратегий №2 и №2 превышает доходность простого владения облигациями из индексов RUGBITR1Y и RUGBITR10Y. Волатильность стратегий ниже волатильности RUGBITR10Y, но выше волатильности RUGBITR1Y. Схожая картина наблюдается с максимальной просадкой. Вообще, краткосрочные ОФЗ по доходности в расчете на волатильность и просадку – вне конкуренции. Но, если есть желание получить большую доходность, можно использовать предлагаемые стратегии.

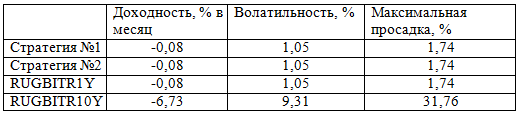

Проверим результаты стратегии за октябрь 2021 – февраль 2022 (тестирование out-of-sample). Результаты в таблице ниже.

Согласно стратегиям, с октября 2021 по февраль 2022 нужно было держаться подальше от длинных ОФЗ и вкладываться только в короткие, что позволило избежать значительной просадки.

На момент написания поста средний темп прироста индексов RUGBICP1Y и RUGBICP3Y отрицательный. Следовательно, не стоит ждать положительную премию за срок до погашения и покупать длинные ОФЗ. Если есть желание залезть в российские активы, следует выбрать те государственные облигации, погашение которых настанет в самое ближайшее время.

Интересно, но для меня суетно, я расчехлил было котлету, чтобы взять дальние облигации под высокий процент и забыть, но рынок в текущем "замедленном" режиме достойной на мой вкус премии не дал.