Если вы читаете эту заметку через продолжительное время после ее написания (хотя не очень понятно зачем), то небольшое вступление.

Заметка посвящена инвесторам из России, и возможно ее гражданам.

Итак, сейчас РФ находится в состоянии войны, причем войны не только горячей, но и экономической.

Сложилась ситуация, когда российский инвестор отрезан от мировых финансовых рынков. Из чего выбирает еще вчера крепко диверсифицированный инвестор.

- инвестировать через последнего иностранного брокера, который открывает счета россиянам, либо, если инвестор озаботился заранее, а брокер не прекратил обслуживать старые счета.

- инвестировать через остатки инфраструктуры (некоторые биржевые фонды на иностранные бумаги работают, некоторые акции можно покупать через Санкт-Петербургскую биржу).

- прекратить инвестиции в иностранные рынки, пожертвовав диверсификацией, но уходя от рисков заморозок/блокировок или выставления на мороз. То есть инвестиции только в российское.

- прекратить инвестиции в ценные бумаги, по крайней мере временно (тут от радикального "продать нафиг всё", до мягкого "не пополнять")

Тут будет акцент на третий вариант. Конкретнее, меня заинтересовало, а как чувствуют себя российские фонды на российские же ценные бумаги.

На сайте https://investfunds.ru/ (данные оттуда) у нас есть подробная статистика по всем ПИФам. Меня заинтересовал один вопрос, как поживают такие биржевые фонды? Инвесторы в панике распродают их или выкупают дно?

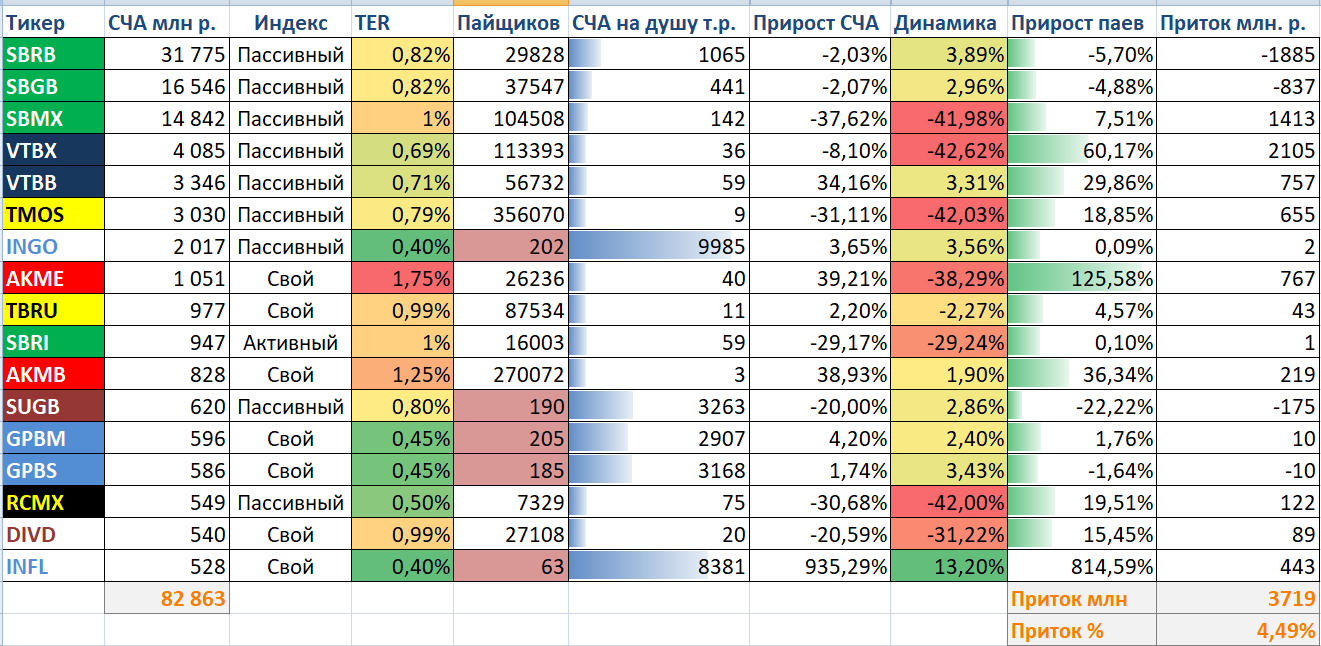

Я взял фонды со СЧА более 500 миллионов рублей и посмотрел на них подробнее, получилась такая таблица

Классификация

По подходу (столбец Индекс), пассивным индексом я называю диверсифицированный индекс без уклонов в сектора, ESG и прочее. Рассчитываться он конечно должен не самой УК (в данной таблице все пассивные индексы рассчитываются Мосбиржей). Есть один ESG фонд на индекс, рассчитываемый Мосбиржей, остальные используют свои индексы, то есть могут крутить их как хотят по большому счету.

По клиентуре

Фонды с очень высоким средним чеком (столбец СЧА на душу) скорее всего используются аффилированными институциональными образованиями для получения двойной комиссии или собственного удобства, в основном это пенсионные фонды, страховые компании и различные формы доверительного управления, включая например недавно запущенные Сбером аналоги Asset-Allocation Funds.

Здесь можно выделить фонды Газпромбанк Управление Активами, Ингосстрах Инвестиции и МКБ Инвестиции . Мизерное количество пайщиков (в столбце Пайщиков бледно-красным), но при этом низкие или рыночные комиссии.

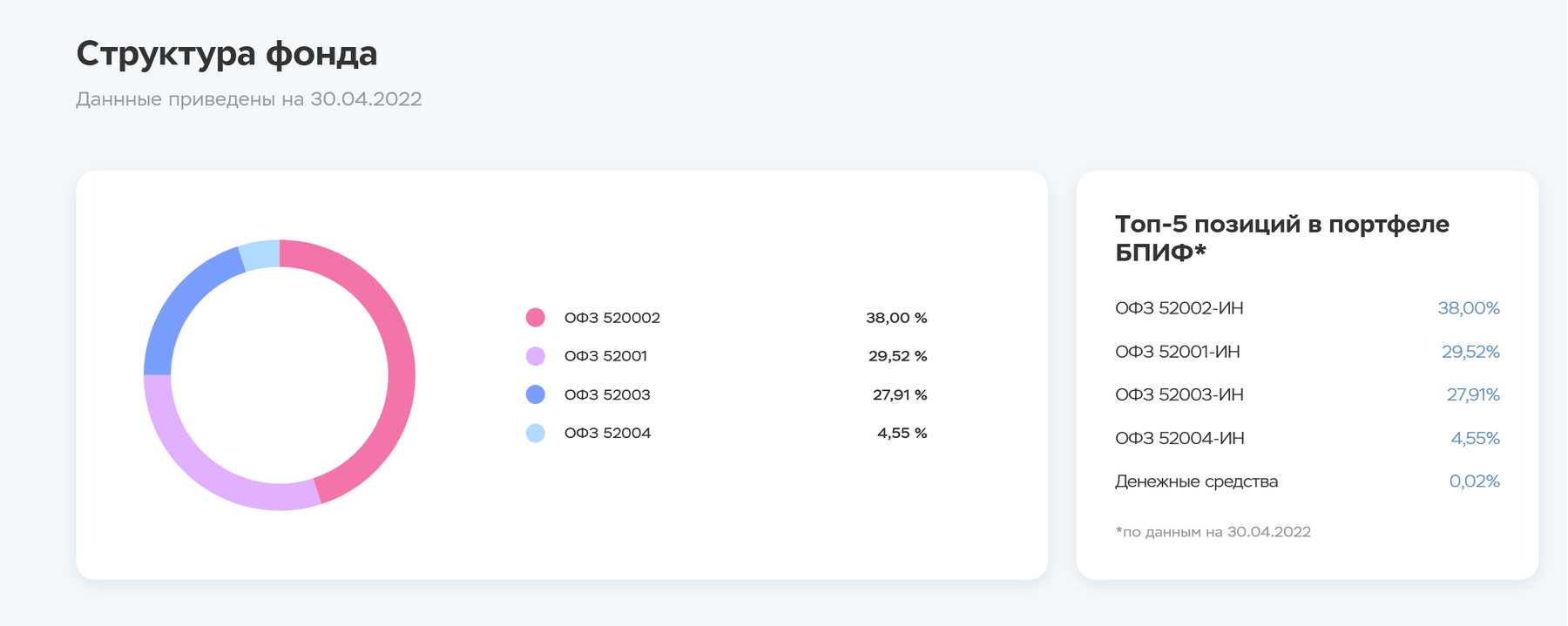

Тут желаю добра фонду INFL (фонд на облигации с защитой от инфляции) как уникальному, и сам рекомендовал своей супруге. Надеюсь ситуация изменится и уже изменилась (данные о количестве пайщиков запаздывают).

Также стоит остановиться на фондах финхолдингов с агрессивным маркетингом (Альфа и Тинькофф), в них больше всего пайщиков, и если у Тинькова всё прилично, то у Альфы какой-то неуёмный аппетит на комиссии (че-то там управляют). Допускаю, что львиная доля СЧА сформирована ИИС с ДУ (у Альфы еще недавно нельзя было открыть ИИС с самостоятельным управлением).

По наполнению

Тут все просто, российские акции или российские облигации.

Прирост паев

Собственно ради этого я и замутил данную таблицу.

Не нужно быть аналитиком, чтобы догадаться, что СЧА фондов снизилась на фоне падения рынка акций почти в два раза, да и облигации в основном росли не туда, куда обычно. Но несли ли туда деньги?

Там где вы видите слова прирост, приток или динамика, речь идет об изменении соответствующего показателя за первое полугодие 2022 года.

В общем можно констатировать, что в среднем несли, если посмотреть только розничные фонды (без "институциональных", о которых я писал выше), то принесли почти 5 миллиардов рублей (да это копейки по сравнению с объемом депозитов или рублевой М2, но более 5% от суммарного СЧА и более 30% от СЧА самих "розничных" фондов.

Розничными фондами я посчитал здесь

VTBX, VTBB, TMOS, AKME, TBRU, SBRI, AKMB, RCMX, DIVD

SBMX - пограничный вариант, думаю тут много розницы, но большая часть СЧА сформирована немного не так)

В общем это все, что я хотел сказать, индустрия пока жива. Некоторые фонды набрали СЧА больше чем до кризиса. Продолжаем представление.

А можете пожалуйста объяснить, почему вы рекомендовали супруге фонд INFL? Из ОФЗ-ИН ведь можно и самому крайне дёшево (чуть больше тысячи рублей за облигацию) составить комфортный по дюрации портфель, не теряя 0.4% годовых на комиссии фонда, что является на данный момент более чем 15% реальной доходности бумаг.

Спасибо, интересно. В Коммерсанте недавно публиковалась статистика тоже: https://www.kommersant.ru/doc/5447345

Говорят, что притоки возобновились в фонды золота и облигаций, а из акций отток пайщиков продолжается.