Начну с того, что идея написать пост пришла мне не самостоятельно ( @PavelKomarovskiy предложил в чате). Ну в инете постоянно кто-то пишет статьи на эту тему. Гуглеж сразу дал довольно подробную статью на РБК, но та довоенная и не включает мой любимый ответ на вопрос (дочитайте до конца)

UPD: увидел ещё подобную статью на финкульте

https://fincult.info/article/mify-i-pravda-o-dragotsennykh-metallakh/

В нашем клубе довольно распространено мнение, что в золото инвестировать не нужно, причем аргументы достаточно сочные (но мое отношение к риску не пробили), главный из них - актив с нулевой реальной доходностью и затратами на хранение (то есть с небольшой отрицательной даже доходностью).

Я напишу о том, как я вижу такие возможности. Сразу скажу, что не буду рассматривать акции золотодобытчиков как способ покупки золота, для меня это как покупать акции автопроизводителей вместо автомобиля. Также не буду рассматривать фьючерсы на золото, тот, кто считает, что фьючерсом можно управлять пассивно, видимо имеет либо слишком большой опыт на срочном рынке (и понимает как это делать в отличии от меня) или слишком маленький (не видит очевидных рисков).

И не буду рассматривать покупки иностранных ETF, потому если российский инвестор может купить условный GLD, то у него нет проблем с диверсификацией, кажется.

Глобально разделим способы покупки на физический и бумажный (финансовые инструменты).

Физическое золото

Инвестиционные монеты, коллекционные монеты, слитки, ювелирка итд.

Вообще есть обновляемая нетленка от BAY c банки.ру.

Статья касательно физического золота шикарна, обновляется много лет. Основные моменты

Золотые слитки

Плюсы:

- маленький спред относительно монет

- можно покупать маленькими объемами (обычно инвестиционная монета это минимум 1/4 унции, что примерно 7,78 граммов), здесь же можно купить от грамма.

Минусы:

- хуже ликвидность, обычно продают их банки и покупают назад банки, по слухам, очень придирчиво.

- подделать слитки проще (подробности в статье)

- слитки пронумерованы, кого-то это может напрягать в плане анонимности

- на деле доступность в регионах очень плохая, например я увидел, что у Газпромбанка шикарные маленькие спреды, позвонил туда, они продают слитки в одном отделении на всю страну, даже в Питере нет.

Добавлю, что раньше решающим минусом было наличие НДС на слитки, который платил покупатель. В 2022м году его отменили.

Ювелирные изделия

Плюсы:

- Наверное только эстетическое наслаждение изделием, если такое чувство возникает, ну или может чувства в связи с тем, что это семейная реликвия, у меня есть золотые часы деда, которого живым я не застал. В общем речь о чувствах, ну вы поняли)

Минусы:

- Отвратительная ликвидность + продать можно только сильно дешевле стоимости граммов в изделии в ломбарде или цыганам

- Зачастую низкая проба в прямом смысле этого слова (то есть низкое содержание золота в изделии).

Коллекционные монеты

Плюсы:

- Как в любой коллекционке здесь могут быть иксы, тиражи маленькие, но редко и вряд ли случайно, надо сделать это своим хобби как минимум.

- Опять же эстетические, мне вот нравятся красивые золотые монеты

Минусы

- Дороже инвестиционных аналогов (маленькие тиражи, уникальный дизайн, налог)

- Дороже они только при покупке, при продаже будут скорее всего дешевле, потому что если не "взлетела", то нафиг никому не нужна.

Инвестиционные монеты

Плюсы

- максимальная ликвидность среди физических вариантов, российские монеты принимаются банками, монеты других стран наряду с российскими можно продать специализированным дилерам (список дилеров в статье BAY)

- изготавливаются огромными тиражами, низкая себестоимость, поэтому дешевле

- можно купить иностранные монеты, например известный во всей Европе так называемый филармоникер, с продажей которого не будет проблем например в Европе.

Минусы

- Высокий спред (по сравнению со слитками и некоторыми видами бумажного золота)

- Специализированные проверенные дилеры есть в крупных городах, в Москве их много, в Питере несколько, а вот дальше с этим туго. Но в банках можно найти по крайней мере российские монеты и даже сдать им.

Занятный факт: монеты являются законным средством платежа, например самая ходовая монета в РФ имеет номинал 50 рублей, стоит правда тысяч 40 рублей же на момент написания статьи. Аккуратнее, не заплатите ей за семечки.

"Бумажное" золото

ОМС

ОМС - это так называемые обезличенные металлические счета, банковский продукт, где банк постоянно меняет курсы продажи и покупки ну как с валютой. В АБС банка у вас появляется персональный счет, где металлы учитываются в граммах, но если вы вдруг подумали, то нет, такие счета не страхуются. В случае банкротства банка скорее всего получить назад ничего не выйдет, поэтому открытие в средних и мелких банков нежелательно.

Плюсы

- Доступно даже в главном банке страны, прямо через приложение, можно жить хоть в Анадыре

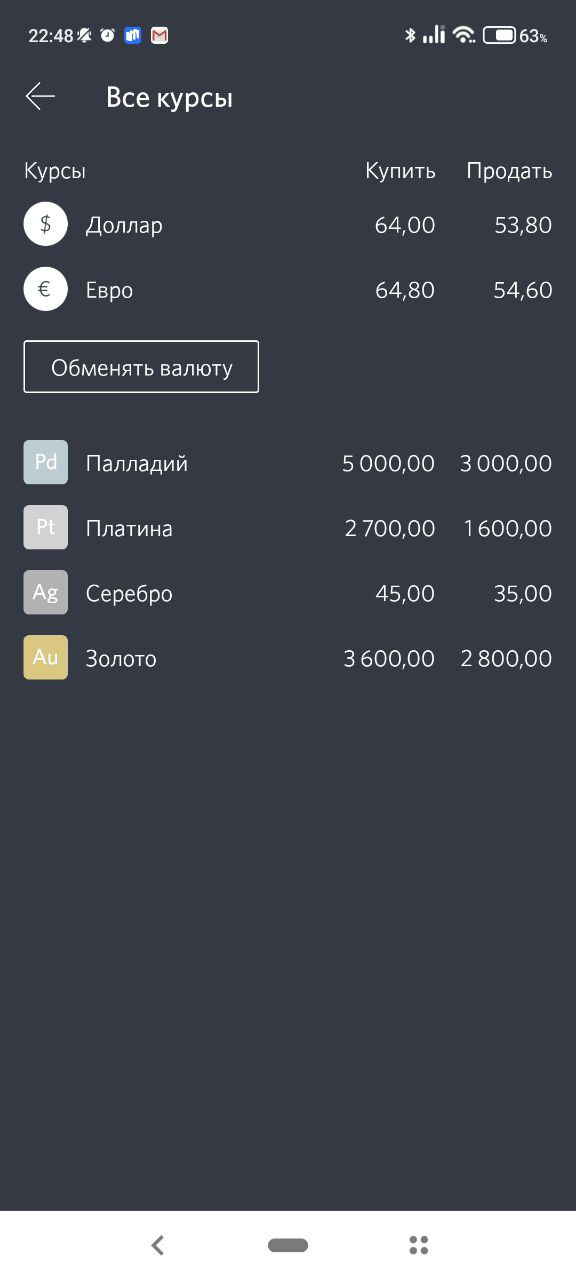

- В отличии от остальных вариантов инвестирования доступны счета в платине и палладии (монеты и даже слитки наверное бывают такие, но они очень редки с соответствующими проблемами)

Минусы

- Большие спреды, иногда превышают таковые на монеты, но зависит от банка и его настроения

- Хуже всего, банк не обязан вам дать какую-то цену, теоретически он может сделать спред 40% или 100% в самый неподходящий момент

ОПИФы или БПИФы на золото

Что такое ПИФы рассказывать в нашем клубе не буду)

Плюсы:

- Это ценные бумаги, существенный плюс - вашим налоговым агентом является УК или брокер. Есть трехлетняя льгота, есть льгота по ИИС Б. В остальных вариантах инвестирования (физических и бумажных) золото - это имущество, при продаже раньше трех лет надо бы декларировать и самостоятельно уплачивать налог.

- В случае с ОПИФ нет проблем ликвидности, погашение и выдача паев происходит раз в день по цене. которая устанавливается раз в рабочий день. В случае с БПИФ вроде как должен быть маркетмейкер, который обеспечивает хороший спред (это не 100 и не 10%, а менее 1, такой порядок), однако в 2022м году мы знаем, что даже биржа может не работать месяц, а некоторые маркетмейкеры работают не целый день.

- Купить БПИФ можно практически через любого брокера, с приобретением ОПИФ тоже не должно быть проблем даже в глубинке, если есть подтвержденный аккаунт Госуслуг (многие УК обслуживают ОПИФ через свои ЛК с авторизацией через Госуслуги).

Минусы:

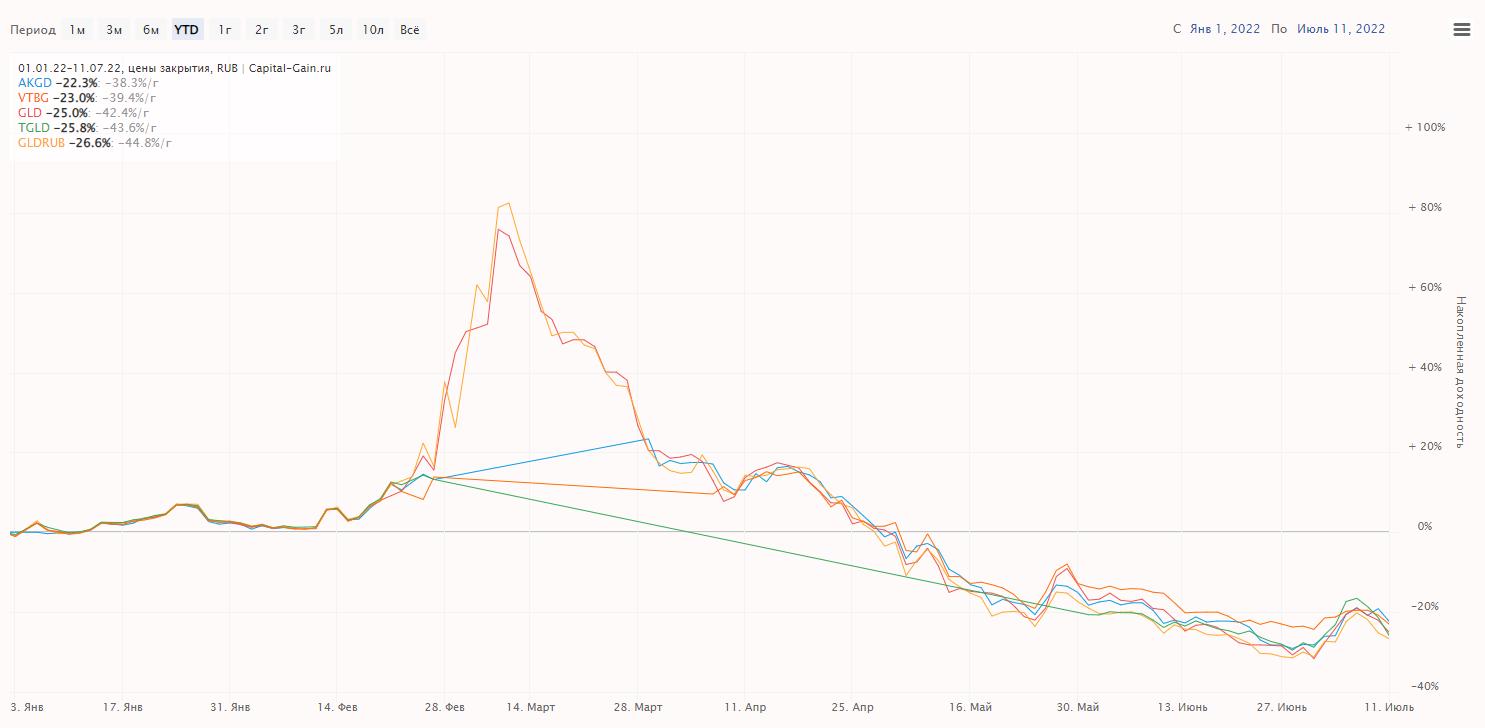

- Не смотря на как бы отсутствие проблем с ликвидностью, есть проблемы со слежением за ценой золота, забегая вперед сравню и героя следующего пункта. Эталон здесь золотой ETF GLD

Кажется опережение некоторых фондов бенчмарка идет за счет странного состава активов, подробнее можно почитать в нашем чате

- комиссии, в ОПИФ они доходят до нескольких процентов, в БПИФ обычно менее процента, но это не то же, что бесплатный ОМС или прикопанные монеты).

GLDRUB_TOM

Биржевое золото. Торгуется в стакане как валюта.

Плюсы:

- Нет комиссий за хранение

- Маленький спред

Минусы:

- Доступ есть только у нескольких брокеров, среди крупных только у Открытие и Тинькофф, при этом комиссии за сделку кусаются (из-за отсутствия конкуренции, видимо)

- Точность слежения неидеальна по причине отсутствия маркетмейкера. Он был до войны, а потом ему стало негде арбитражить, и он ушел, в общем стакан живет своими силами. По этой причине GLDRUB все время торгуется с дисконтом к справедливой цене, на день написания статьи дисконт был около 5%, ранее видел и больше 10%. При этом серебро (SLVRUB_TOM) торгуется с какой-то дикой премией в десятки процентов, там ликвидности нет вообще.

- По причине отсутствия маркетмейкера, если понадобиться купить продать на несколько миллионов рублей сразу, вы скорее всего двинете рынок. Хотя бывают и периоды высокой ликвидности.

- Это не ценная бумага, а как бы валюта. Теоретически могут быть особенности при банкротстве брокера.

Вывод

Очевидно, что идеальных инструментов нет, с учетом того, что само золото неидеально для инвестирования даже в вакууме, может быть кого-то эта статья заставит передумать начинать инвестировать в золото.

Спасибо за крутой обзор, это мега-полезно!

Признаюсь честно, я что-то до сих пор не понимаю, что это за зверь и как оно работает. Есть где-то описание на шестеренках этого дела?

В смутные времена движение драгметаллов удивляет. Не обязательно наличие Пушного Зверька. Достаточно намёка на него.

Купил в декабре 2009-го серебро на ОМС. В августе 2011 - продал. Разница получилась в 3 раза. Хватило закрыть несколько месяцев ипотеки)

Последующие попытки провернуть то же самое с золотом привело в небольшим, но убыткам: металл несколько лет двигался вниз.