Присоединяюсь к сообществу графоманов на тему инвестиций. Уже несколько месяцев я потихоньку пишу нечто, что можно определить как курс совсем молодого бойца, начинающего путь в инвестициях. Это не капитальный труд, как у Павла Комаровского, и не сборник всех ключевых фактов, как у Ильи Рослякова. Это что-то типа памятки совсем простыми словами к которой можно было бы отсылать знакомых и друзей, все чаще спрашивающих как бы им половчее и моднее (а в России это реально становится модой) инвестировать. Пишу я не по плану, а как придётся. Вот понравилась сегодня тема, или попросили описать - пишу, если есть настроение. Недавно было настроение написать про облигации.

Делюсь. Буду рад замечаниям и критике.

Курс молодого бойца с облигациям (что минимально нужно знать об облигациях).

Облигации очень популярны, поскольку это достаточно простой инструмент, их существует очень много и каждый хоть начинающий, хоть продолжающий инвестор может подобрать наиболее подходящие под свои задачи.

Облигация - это обязательство должника вернуть деньги, взятые в долг с процентами через известный заранее срок, оформленное как ценная бумага, обращающаяся на бирже. Биржа выполняет роль сводницы - с одной стороны на биржу приходят компании, желающие взять денег в долг, а, с другой, инвесторы (и компании и простые физические лица) готовые свои деньги в долг дать. Кстати, берут в долг через выпуск облигаций не только компании, но и государственные образования - отдельные города, регионы и даже целые страны.

Зачем нужно компаниям выпускать облигации? Получать деньги на развитие своего бизнеса компания может из трех источников: чистая прибыль от деятельности, которую можно вложить в развитие, банковское кредитование и продажа своих ценных бумаг на бирже. Первый способ обычно слишком медленный. Второй достаточно дорогой - банки выкручивают компаниям руки по полной программе. Выпуск облигаций на бирже обычно получается для компаний более привлекательным и дешевым способом, чем кредитование и более быстрым, чем развитие из чистой прибыли.

Зачем это нужно инвесторам? Элементарно - доходность облигаций как правило больше банковского депозита. Бизнес банков ведь в чем? Бери больше - кидай дальше, то есть бери в займ у граждан под 4 % в год, а давай в займ тем же гражданам и их комнаниям под 12 % в год. Вот на эти два процента, как в старом анекдоте, и живут наши горячо любимые банки. И если нормальная компания выпустит облигации, то проценты по ней будут больше ставок депозита, что выгодно и интересно инвесторам и меньше ставок кредита, а это выгодно и интересно компаниям.

В чем подвох? Правильный вопрос! Бесплатного сыра, как известно не бывает, точнее бывает при коммунизме, но что это такое, кажется, забыли даже сами коммунисты. Облигации считаются одним из самых надёжных биржевых инструментов, но риск существует и он заключается в том, что должник не вернёт взятые у Вас в долг деньги и проценты по ним. Что-то в бизнесе пойдёт не так: случится наводнение/пожар, рыбий грипп выкосит коров, американцы наложат санкции на родителей владельца бизнеса, случится война с партизанами и всех сотрудников призовут на фронт, прилетят инопланетяне и потопчут посевы, а, если уж говорить по секрету, но честно - деньги просто украдёт генеральный директор, а свалит все на инопланетян и прочие форсмажоры. Да, дерьмо случается, как говорил персонаж классического фильма. И с облигациями случается тоже. Впрочем, с банками, которые берут у нас деньги в долг на депозиты такое тоже случается. Да что там говорить! Самыми надёжными облигациями в мире сейчас считаются облигации правительства США. А знаете сколько раз это замечательное правительство кидало своих должников? Что, скажете не не было такого? Ха-ха три раза! В смысле, как минимум, три раза и кидало. Причём два последних раза в 20-м веке. Так что в подлунном мире нет, увы, ничего идеального, но это не значит, что нет хороших способов зарабатывать больше, чем на депозитах в банке и облигации - один из таких способов.

Итак, вы купили на бирже облигацию! Что это значит?

Вы потратили деньги, равные цене облигации. Цена облигаций часто измеряется в "процентах от номинала", а номинал - это сумма, которую должник обязуется Вам вернуть в дату погашения. На мосбирже номинал большинства облигаций равен 1.000 рублей, но бывают и другие, будьте внимательными. Соответственно, цена облигации 96 % от номинала означает, что облигация стоит 960 рублей, а 104 % от номинала - 1040 рублей (для облигаций с номиналом в 1000, естественно).

Вам вернут номинал облигации в дату, которая называется "дата погашения". Этот возврат называется погашением облигации. Важно, что вернут именно номинал! Не цену, за которую Вы купили облигацию, а только номинал! Поэтому, конечно, всегда интереснее покупать облигации, которые стоят дешевле номинала, но не всегда такие облигации есть и не всегда они могут быть подходящими. Сильно дешевле номинала могут стоить облигации компаний, у которых возможны большие проблемы с погашением!

До погашения облигации Вам будут выплачивать регулярные доходы, которые называются купонами. Это полностью аналогично процентам по депозитам. Наиболее популярные периоды выплаты купонов - раз в полгода, раз в квартал, ежемесячно. Размер выплат определяется по "ставке купонного дохода", которая полностью аналогична депозитной ставке банка и определяется от номинала. То есть при ставке купона 9%, номинале облигации 1000 рублей Вы будете получать 9х1000/100=90 рублей в год. Если выплаты ежемесячные, то это будет 90/12=7.5 рублей в месяц, если ежеквартальные, то 90/4=22.5 рубля в квартал.

В любой момент до погашения Вы можете продать облигацию. При этом накопленный процентный доход за время владения облигацией не потеряется, как при досрочном погашении депозита. Этим облигации очень выгодно отличаются от депозитов. Цена продажи, конечно, может немного отличаться от цены Вашей покупки и быть как выше, так и ниже неё, но колебания цен облигаций обычно не слишком велики и находятся в пределах нескольких процентов от номинала.

Самая главная рыночная характеристика облигации это доходность. Эдакая способность приносить доход. Она измеряется, как доходность банковских вкладов в % годовых и показывает сколько % в год к затраченной на покупку облигаций сумме будет ежегодно получать инвестор.

Чем определяется доходность облигаций? В отличие от акций, цена которых модет зависеть от огромного количества факторов, для доходности облигации важны всего три фактора: знаменитая ставка рефинансирования центрального банка, срок до погашения облигации и надёжность должника.

Так и запишем:

Доходность = ставка ЦБ + премия за срок + премия за надёжность.

А цена облигаций связана с доходностью обратно - если доходность растёт, то цена падает и наоборот.

Заглянув в торговые ряды облигаций на бирже (обычно это отдельный раздел в приложении брокера) вы обнаружите картину, характерную для любого рынка. Например, яблоки - на рынке много разных сортов яблок и все по разным ценам. Такая же картина, на первый взгляд и с облигациями - Вы увидите в разделе Вашего торгового приложения множество выпуской облигаций разных компаний, стран и даже отдельных городов, с разными доходностями. Почему доходности разные и всегда ли правильно покупать те облигации, которые имеют максимальную доходность? Если коротко, то значительную часть доходности определяет та самая премия за риск. То есть чем больше доходность облигации, тем больше риск того, что компания вообще не погасит облигацию. Подробнее о формировании доходностей и рисках можно прочитать в приложении для любознательных, а для начала можно запомнить, что не стоит связываться с очень доходными облигациям, поскольку в них спрятаны риски, о которых знает рынок, но ещё не знаете Вы. Открыв список облигаций с доходностями ещё не слишком превышающими ставки по банковским вкладам, а на сегодня в России это диапазон 7-10 % годовых вы найдёте в списке достаточное количество очень хорошо знакомых Вам компаний из облигаций которых сможете сформировать хороший портфель со ставкой больше, чем депозит в банке.

Какие задачи можно решать при помощи облигаций? Да практически любые, которые решаем с помощью банковских депозитов. Вот две наиболее популярных.

Формирование портфеля со ставкой выше банковской с конкретной датой погашения. Такая задача обычно решается для накопления суммы к какой-то планируемой крупной покупке. Например, мы копим на кругосветное путешествие через год, откладывая часть доходов ежемесячно. В этом случае выбираем надежные облигации с близким сроком погашения к дате отпуска, ежемесячно их покупаем и гасим перед отъездом, получив всю сумму и проценты.

Формирования портфеля с ежемесячными выплатами - вполне актуальная, задача, как для традиционных, так и для молодых (FIRE) пенсионеров. В этом случае на накопленный капитал мы покупаем такие облигации, чтобы выплаты купонов по ним были сдвинуты друг относительно друга на месяц. Так получается ежемесячный дополнительный доход.

Хотя обычно облигации используются как великолепные заменители депозитов для формирования так называемой "консервативной" части портфеля ценных бумаг, которая приносит не очень высокий доход, но в периоды кризисов не сильно теряет в цене как, например, акции.

Приложение для любознательных: почему у облигаций разные доходности.

Вспомним формулу доходности облигации: к ставке ЦБ, которая на момент написания этих строк в России равна 6.5 % нужно прибавить сначала премию за срок до погашения. Чем больше времени до погашения тем больше такая премия. Для облигаций которые гасятся завтра такая премия будет практически нулевой, но чем дольше до погашения тем выше и премия, потому что всегда остаётся шанс, что за время до погашения с должником случится что-то нехорошее, что приведёт к не выплате долга, или как говорят на бирже "дефолту".

И, наконец, в доходность облигации нужно добавить т.н. "премию за риск", которая тем больше, чем меньше участники рынка верят в возможности должника погасить свои долги.

Например, на рынке можно найти три облигации с погашение примерно через год: государственная облигация федерального займа или ОФЗ, облигация крупного металлургического завода и облигация сети шаурмичных. При текущей ставке ЦБ равной 6.5 % годовых доходности этих облигаций будут примерно равны:

ОФЗ - 7 % годовых (6.5 % ставка ЦБ + 0.5 % премия за срок до погашения + 0% премия за риск)

Металлургический завод - 8 % годовых (6.5 % ставка ЦБ + 0.5 % премия за срок до погашения + 1% премия за риск)

Шаурмичные - 13 % годовых (6.5 % ставка ЦБ + 0.5 % премия за срок до погашения + 6 % премия за риск).

То есть оценка рынком риска вложения в облигацию имважнейшее значение в доходности облигации. В моем примере государственная облигация имеет нулевой риск (хотя бывает, что это совсем не так). Металлургическому заводу рынок уже добавил 1% премии, поскольку хоть завод большой, надёжный и никогда не допускал дефолтов, с ним все же может случиться что-то нехорошее за оставшийся до погашения облигаций год - экологи наедут, американцы санкции наложат, владелец с президентом поссорится и президент пришлёт доктора - все это возможно, но рынок считает маловероятным и закладывает на эти риски всего 1 дополнительный процент в доходности. А вот шаурмичным - не очень давно открытому бизнесу с минимумом вложений и совсем не прозрачной бухгалтерией рынок готов давать деньги только под 13 % закладывая 6 дополнительных процентов на риск не возврата долга. Впрочем для самих шаурмичных это приемлемо, поскольку банк даст им деньги в лучшем случае под 18 % годовых, да ещё потребует в залог всю шаурму, произведенную в течение следующего года.

Точных формул расчёта премий за риск дефолта не существует. Есть большие консалтинговые компании, называемые рейтинговыми агентствами, которые за деньги компаний, выпустивших облигации, присваивают облигациям так называемые "рейтинги надежности". Считается, что шансы должника не заплатить, или "дефлотнуть", как говорят биржевики тем выше, чем хуже рейтинг. Мне формула присвоения рейтинга за деньги должника всегда напоминала формулу "любой каприз за Ваши деньги", поэтому очень сильно рейтингам я не доверяю, но, тем не менее, все облигации принято делить на большие группы, названия которых могут меняться от агентства к агентству, но суть остаётся одной:

Высшая надёжность. По договоренке крупнейших мировых рейтинговых агентств (в основном англосаконских) высшей надёжностью обладают облигации правительств США, Канады, Австралии (ну кто бы сомневался!) и некоторых европейских стран. Соответственно и доходности здесь крайне низкие. Последние несколько лет практически нулевые.

Высокая надёжность. В этой группе сейчас большое количество европейских стран, сюда же попадают займы крупных городов, крупных международных и страновых компаний, названия которых у всех на слуху. Доходности, здесь, конечно повыше, чем в первой группе, но все равно очень низкие.

Средняя надёжность. В этой группе практически все развивающиеся страны и компании в них работающие, а также средние компании развитых стран. Доходности в этой группе уже практически уверенно позволяют обгонять инфляцию, то есть реально увеличивать капитал. Однако снова хочу обратить внимание на определённую субъективность так называемых рейтингов. Для американца вложения своих долларов в облигации Сбербанка, или Роснефти - вложения со средней надёжностью, но для гражданина РФ, вкладывающиго честно заработанные деревянные эти облигации относятся к практически высшей категории надежности на ближайшие несколько лет так уж точно. Эту ситуацию отражают рейтинги наших домашних рейтинговых агентств, у которых облигации государства и крупных особенно частично государственных компаний имеют высшую надёжность. Стоит, наверное, отметить, что портфели как государственного пенсионного фонда, так и всех не государственных сформированы по большей части из облигаций этой группы.

Низкая надёжность. Это в основном облигации небольших и молодых компаний, которые со временем могут разориться. А могут и превратиться в нового мирового гиганта (да, когда-то и амазон с майкрософтом выпускали такие облигации). Эти облигации ещё называют высокодоходными (ВДО), что отражает обычно значительно более высокую доходность по ним, чем у остального рынка. Злые языки, правда называют их мусорными, что отражает повышенную вероятность дефолта и это тоже считается практически официальным названием. Несмотря на повышенный риск всегда находится достаточное количество желающих покупать такие облигации и получать повышенный доход.

Дефолт (Дефолт неизбежен) . Эта категория в значительной части техническая. Дело в том, что предсказать заранее наступление дефолта рейтинговым и аналитическим агентствам удаётся крайне редко. Например, знаменитому Энрону перестали выставлять наивысшие оценки надежности всего за 4 дня до дефолта. Практически всегда банкротства случаются "внезапно" для аналитиков, но что-то с такими бумагами делать нужно - для них и придумали эту категорию. Если, вдруг, Вы обнаруживаете облигации с друзначными, или трехзначными цифрами доходностей, то вероятнее всего это должник, который уже объявил о том, что не будет платить по долгам, но его облигации ещё торгуются на рынке. Не стоит хватать такие облигации, имеет смысл сначала разобраться что с ними происходит.

Спасибо за материал!

Спорный тезис. Если у облигации А доходность к погашению выше, чем у облигации Б - то ее будет покупать "интереснее", даже если она торгуется с большим дисконтом к номиналу, а облигация Б - с премией.

Это одна из причин, но тут звучит, как будто это единственная причина. Даже более часто бывает, когда с большим дисконтом торгуется облигация с купоном существенно выше текущей рыночной ставки - даже если нет никаких сомнений по части кредитного рейтинга эмитента.

Если речь про YTM (лучше, кстати, в любом случае пояснить, о каком конкретно показателе идёт речь), то здесь у неискушенного читателя может возникнуть ложное понимание, что он будет ежегодно получать выплату в размере YTM x Текущая рыночная цена. Но это по факту не так, я бы как-нибудь развернул чуть подробнее.

Если за срок обычно действительно полагается премия, то за надёжность - наоборот. Может быть, правильнее было бы говорить здесь о премии за ненадёжность, или за кредитный риск.

Очень спорное заявление. В текущих условиях отрицательной реальной безрисковой ставки, даже самая нижняя граница Investment Grade бумаг не позволит надеяться на уверенный обгон инфляции.

Мне кажется, из базовых вещей для понимания облигаций сильно не хватает более понятного объяснения риска процентной ставки. Про это вскользь говорится на уровне "чем больше доходность - тем меньше цена", но скорее в контексте оценки бумаги при покупке. Новичкам после сравнения облигаций с депозитом и демонстрации их преимуществ ("выше доходность", "можно выйти в любой момент без потери процентов") важно понять и обратную сторону медали - если рыночная процентная ставка резко вырастет, то выходить из облигаций придется со слезами на глазах.

И вслед за этим я бы и про дюрацию рассказал тоже. Потому что это один из важных компонентов, откуда берется премия за срок - не только потому что выше вероятность дефолта с увеличением срока, но и потому что берешь на себя более высокий риск процентной ставки.

Еще немного гундения

Тут смотря с чем сравнивать, на мой взгляд это простой инструмент с точки зрения прогнозирования доходности на сроке погашения, но в реальности довольно сложный.

Посчитать доходность и объяснить как она считается сложно, я уж не говорю о всяких выпуклостях с дюрациями, которые объясняют изменение цен. Всякие НКД. А еще есть облигации с изменяемым купоном, номиналом, офертами, которые надо не профукать.

Да тупо посчитать, сколько ты облигаций можешь купить с учетом комиссий, не всегда очевидно)

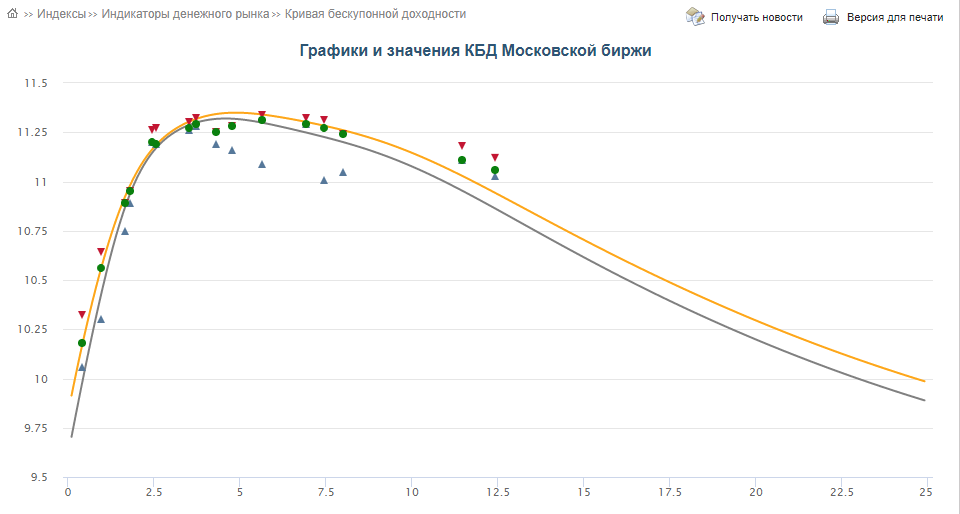

Тут и далее демонстрируется случай "нормальной" кривой процентных ставок. У нас обычно ставка ЦБ влияет на ближнюю часть кривой, а на дальнюю влияет больше спрос и предложение. Не единожды мы видели перевернутую форму кривой (по крайней мере в гособлигациях), когда премия за срок почему-то исчезает и становится дисконтом.

Кривая доходностей ОФЗ на 15.08.2015

Так что все объяснения про премию за срок лучше бы снабдить пояснением, что это касается "нормального" рынка, который бывает чаще чем какой-то другой, но не всегда.

Ну а про номинал я просто был возмущен)

Тут в принципе Павел всё сказал. Номинал ни на что не влияет, бывают дисконтные облигации, которые продаются со старта за 60% от номинала и по ним не предусмотрен купон.

Про рейтинги еще хотел добавить. Выражать недоверие рейтингам - это ок. Но я добавил бы хорошую, на мой вкус, практику для новичка, "если ваш взгляд на облигацию лучше ее рейтинга, то вы чего-то не знаете, о чем осведомлено рейтинговое агентство"

Короче хуже рейтинга оценивать бумагу можно, а вот лучше наверное не стоит)

Здорово!

Из информации для новичков, имхо, не хватает объяснения что такое дюрация - её тоже часто показывают в брокерском приложении.