Представим следующую ситуацию. Абсолютно сферического коня в вакууме. Но этот зверь испокон веков помогает человеку познавать мир :)

Инвестиционный мир скукожился до безрискового актива с нулевой доходностью (инфляция тоже 0) и равновзвешенного индекса, состоящего из трех акций. Их доходность и волатильность нам не известны. Но мы точно знаем, что в мире этих акций нет моментума, value и других премий. Только старая-добрая market risk premium - тенденция акций как класса активов приносить доходность выше безрискового актива.

Раз у нас нет данных по доходности, волатильности и корреляции отдельных акций, но мы знаем, что акции как класс принесут доходность выше безриска, то логично не заниматься сток-пикингом, а просто купить весь индекс.

Однако один аналитик заявляет, что обладает компетенцией выбрать такую акцию, которая будет приносить доходность выше рыночного индекса.

И за следующие 100 лет эта акция действительно обогнала рынок. Подозревая, что повышенная доходность выбранной аналитиком акции может быть объяснена высокой бэтой к индексу и никакой альфы здесь нет, мы проводим регрессионный анализ (тем более, что целых 100 точек данных накопилось). И выясняем: доходность выбранной акции обладает положительной значимой альфой.

То есть, аналитик выбрал акцию и она честно обыгрывает рынок. И здесь нет подвоха в виде малой ликвидности или скрытых комиссий. Признаем этого аналитика гуру? Или зададим ему дополнительные вопросы? Если зададим, то какие и почему? Подумайте, прежде чем читать далее :)

Вопрос, который следует задать аналитику: а что ты скажешь про другие акции? Иными словами, надо попросить аналитика проранжировать акции из индекса от лучшей к худшей и выделить группы. Желательно наблюдать четкую иерархию доходностей выделенных групп. Идеально, когда доходность лучших > средних > худших. Допустимо, если, к примеру, доходность лучших > средних = худших. Если такой иерархии в оценке аналитика не наблюдается, то следует признать, что обгон индекса - это, скорее, случайность.

Посмотрим на модельный пример: есть акции A,B,C (одну из них выбрал наш аналитик) и равновзвешенный индекс M. За 100 лет акции и индекс показали следующий результат (файл excel с временными рядами выложил в телеграм):

А: ср геом доходность 11,88%, мнк оценка альфы к индексу 5,1%

B: ср геом доходность 10,88%, мнк оценка альфы к индексу 3,22%

C: ср геом доходность 1,02%, мнк оценка альфы к индексу -8,32%

M: ср геом доходность 7,93%

На этом модельном примере понятно, что если инвестор в качестве лучшей выбрал акцию B и показал вам график обгона рыночного индекса, то он, по сути, вас обманул - нет у него никакой экспертизы. Ведь невыбранная акция А показала еще лучший результат.

Предположим, что аналитик все-таки в качестве лучшей акции выбрал А. Смело спрашиваем его, что он думает об акциях B и C! Если средней выбрана акция C, а худшей B, то мы снова не можем признать, что аналитик обладает компетенциями.

Мораль простая:

Для инвесторов - если аналитик, за которым вы следите, публикует только сравнение с индексом, то это может быть манипуляцией. От вас скрыта доходность акций, которые аналитик считает средними и худшими.

Для публичных аналитиков - даже если вы много лет подряд из года в год обыгрываете рынок, не ограничивайтесь демонстрацией результатов своего портфеля (в котором только лучшие по вашему мнению акции) и сравнением с индексом. Проранжируйте все акции, выделите средних и худших, покажите их доходность (расчетную, торговать не обязательно). Это, во-первых, честно по отношению к вашим читателям, а во-вторых, поможет вам улучшить свою аналитику. Вдруг торговать следует свое анти-мнение ;)

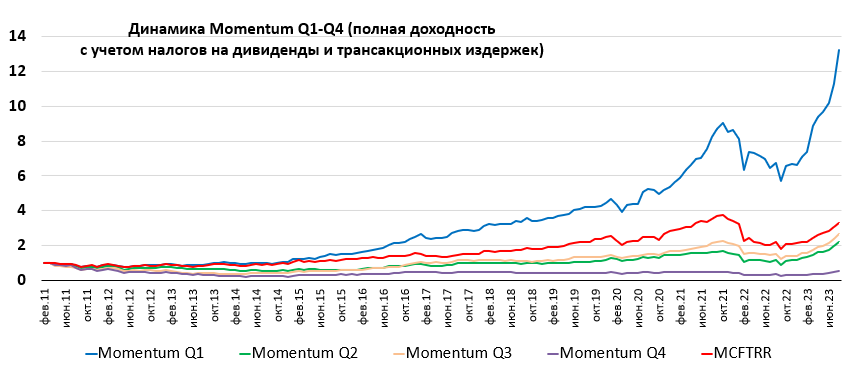

P.S. Количество выделяемых групп акций должно быть больше 2. Иначе простор для манипуляций сохраняется. Это, в общем-то, стандарт в академических исследованиях риск-премий: по определенному признаку делим выборку акций в зависимости от ее размера на терцили/квартили/децили (и т.д.), а потом изучаем доходности выделенных групп. Так, торгуя моментум на российском рынке, я не просто покупаю Q1, но и смотрю, как ведут себя Q2, Q3 и Q4.

Вы рассуждаете, что хорошо бы сравнивать результаты активных инвестиций не просто с индексом, а чем-то большим - а я тем временем не видел ни одного инвестора (кроме возможно Баффета), который хотя бы просто систематически обгонял индекс. Это точно существующая проблема?

А почему сравнение только с индексом является манипуляцией? Насколько я знаю, активные идеи не публикуются в формате "эта акция будет самой лучшей на рынке". Соответственно, и доказывать, что она была самой лучшей, не нужно.