К написанию поста меня подтолкнула рыночная конъюнктура и вопросы про ОФЗ-ИН, которые я встретил.

В последний торговый день июня доходность данных бумаг (всего их обращается 4 выпуска) превысила 7% годовых.

Почему это важно, что это за такие бумаги, об этом и будет пост.

Теория

ОФЗ-ИН, они же Облигации Федерального Займа с Индексируемым Номиналом представляют собой такую конструкцию.

Это облигации Минфина РФ, параметры которых следующие.

- Срок погашения (зависит от выпуска 28-33й годы)

- Номинал, индексируется каждый день на уровень индекса потребительских цен (в обиходе инфляция) с отставанием в 3 месяца

- Купон 2.5% от номинала на дату выплаты купона (для существующих и прошлых выпусков, в будущем может измениться)

- Погашение по цене 100% номинала на день погашения

По сути мы имеем облигацию, с зафиксированным номиналом в реальном выражении.

Это значит, что вся доходность (или убыток), которые мы получим от изменения стоимости бумаги и этих небольших купонов - будет реальной (для совсем новичков напомню, реальной доходностью мы называем доходность выше инфляции)

У облигаций есть такой параметр как YTM (Yield To Maturity) - эффективная доходность к погашению. Слово эффективная обычно указывает на универсальность цифры, мы можем сравнить ее например с годовым вкладом (или с трехлетним, но выплатой процентов каждый год)

У данной облигации невозможно посчитать номинальную YTM из-за того, что мы не знаем будущей инфляции. Но так как номинал растет ровно на ту самую инфляцию, то YTM этой облигации равна реальной доходности в годовых процентах.

Реальная доходность - самый важный параметр для долгосрочного инвестора, номинальная или доходность в долларах никак не даст нам понимания как будет изменяться стоимость приобретаемых товаров и услуг. Тем более номинально уж слишком большой разброс доходностей получается. Из истории инвестиций мы знаем, что от акций в среднем долгосрочно можно ожидать (здесь и далее до издержек и налогов) около 5% годовых реальной доходности. У облигаций 1-2% (важно как смотреть), у денежного рынка (депозиты сюда же) около 0%.

Для того, чтобы уверенно (правда не очень уверенно, но в среднем) бить инфляцию инвесторы включают в свои портфели много акций. Акции дают премию к облигациям не просто так, а из-за риска, выраженного в большей волатильности, можно через 10 лет получить 10% годовых, можно даже убыток.

ОФЗ-ИН же как бы предполагают (если оставить за скобками системный риск) реальную доходность к погашению без риска этих отклонений, и логично ожидать, что раз риска нет, то и доходность должна быть меньше чем у акций, и даже меньше чем у классических облигаций, их отклонения меньше, но все равно могут быть значительными.

Но на рынке РФ сложилась ситуация, когда ОФЗ-ИН дают 7% годовых реальной доходности, что выглядит просто таки неприлично.

Причины на мой взгляд следующие:

- Вырос системный риск.

- Вероятность дефолта (дефолт это не обязательно обнуление всех обязательств, а отклонение от них).

Тут есть два лагеря, некоторые считают, что дефолт в рублях невозможен, некоторые (как и я), указывают на историю, в 1998 году дефолт был.

Ну и вообще, в конце концов есть экзистенциальный риск для эмитента.

- Вероятность конъюнктурного нечестного расчета ИПЦ, которое сократит обязательства.

Тут я сразу скажу, всем, кто не верит в официальную инфляцию, вы можете в нее не верить, но во-первых методологии по миру плюс-минус совпадают (а значит мы не верим в нее нигде), во-вторых, от того, что цены на товары, которые потребляете именно вы, растут быстрее инфляции, не значит, что ожидаемая доходность других инструментов вдруг начнет плясать под дудку этого вашего показателя "реальной инфляции".

Ну и да, объем ОФЗ-ИН в госдолге слишком скромен, чтобы манипуляции того стоили.

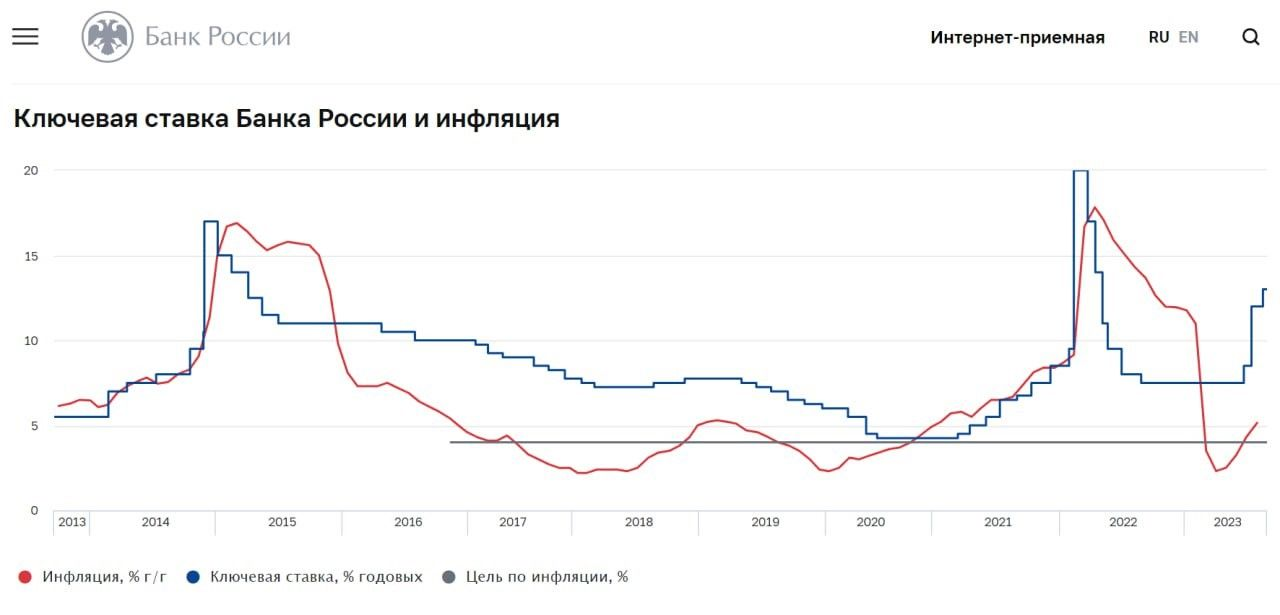

- Главная на мой взгляд причина. Ультражесткая политика ЦБ РФ.

Дело в том, что грубо доходность по ОФЗ-ИН определяется следующей формулой:

Доходность по аналогичной классической бумаге минус ожидаемая инфляция.

Сейчас например 10-летние классические ОФЗ предлагают доходность около 16%, соответственно рынок заложил оценку средней инфляции на горизонте 10 лет 16-7 = 9% (по ОФЗ-ИН 52005 c с погашением в 2033 году YTM 7%)

Риск полного дефолта у этих бумаг одинаковый, поэтому в целом можно считать оценку честной.

Но вот правда касательно частичного дефолта в случае гиперинфляции, отказ от обязательств по ОФЗ-ИН скорее выше, но с учетом общего объема этого долга, можно посчитать несущественным.

Что такое ультражесткая денежно-кредитная политика?

Это ситуация, когда ставка центробанка держится намного выше текущей/прошлой/ожидаемой инфляции, когда нужно во что бы то ни стало охладить кредитование из-за рисков инфляции.

Я напомню, нынешняя ставка ЦБ 16%. Цель по инфляции: 4%, текущая инфляция (за прошлый год с июня по май) порядка 8%, рынок ждет 9% долгосрочно, если же взять мгновенную инфляцию, пересчитав ее на год, там по разным оценкам уже и за 10% выходим. А в июле первое за полтора года повышение коммунальных тарифов.

По сути мой вывод простой, если отбросить системный риск (который присущ не только облигациям, к слову), то математически рационально было бы сейчас продать все свои ценные бумаги, доллары, закрыть депозиты и купить ОФЗ-ИН.

За 10 лет (самый длинный выпуск гасится в 2033м году, но я округлил), вы по сути гарантировано удваиваете свой капитал в реальном выражении.

Я так делать конечно же не буду, сон поломается, но вдруг есть смелые. ОФЗ-ИН в портфеле держу и буду покупать на очередной ребалансировке как минимум.

Что еще не так с прицеливанием в эту инфляцию?

- Вы можете или планируете переехать из РФ

- Ваши расходы в основной части слишком импортные (вы покупаете много иностранных товаров, часто путешествуете за рубежом или помогаете там кому-то)

- Инфляция лукавая штука, расходы могут расти быстрее инфляции и это нормально (но акциям на это по-прежнему плевать).

Немного практики

Торги

ОФЗ-ИН не самые ликвидные, если вы за день захотите выйти из них на несколько миллионов рублей, есть неиллюзорный шанс пошатать рынок, спреды больше чем в обычных выпусках.

Поэтому моя рекомендация для ОФЗ-ИН всегда покупать их до погашения, в ребалансировках не использовать, купил и забыл. Хотя если сумма небольшая, то вай нот. Проблема только в том, что реальная доходность в ОФЗ-ИН гарантирована именно к погашению, по пути к этому погашению отклонения от траектории могут быть довольно сильными, что мы и наблюдаем сейчас, цены на ОФЗ-ИН упали - доходность выросла.

Если у вашего брокера показывается только цена облигации в процентах, оценить стоимость сделки будет не очень просто.

Нужно посмотреть номинал и НКД на день расчетов (сейчас для облигаций это следующий рабочий день, действует режим Т+1), сделать это можно здесь Характеристики бумаг на сайте МинФина

Налоги

Прибыль по этой бумаги состоит из нескольких компонентов

- купон, облагается налогом 13/15%, исключение: покупка на старый ИИС типа Б или на новый ИИС третьего типа. Так как купон номинально небольшой, издержки вызванные его налогообложением не сильно влияют на совокупный результат.

- прирост цены (в процентах от номинала) и/или рост номинала. Этого налога можно избежать на тех же ИИС или воспользоваться льготой ЛДВ (держать 3 года).

Есть мнение, что по одному из писем Минфина, рост номинала признается процентным доходом, и поэтому к нему ЛДВ не применить, у меня на руках есть даже ответы брокеров, подтверждающие это.

По факту я лично применял ЛДВ по полному росту этих бумаг (цена + номинал) в трех различных брокерах в разные налоговые периоды (в основном в 2023 году)

Через фонды

На российском рынке торгуется БПИФ INFL с низкой комиссией 0.4% в год.

- В фонде нет срока погашения, там набор из всех выпусков ОФЗ-ИН, так что риск отклонения будет с нами всегда.

- Фонд маленький (СЧА чуть более 500 миллионов) и не очень популярен среди частных лиц (количество пайщиков 1500). Так что есть риск, что его закроют в неподходящий момент. Хотя кажется, его покупают институционалы (та же Иносстрах со своими пенсионными планами и страхованием жизни)

Моя жена покупает, ей не улыбается возня с купонами, сложная оптимизация налогов итд.

Если есть вопросы или нужны подробности, с удовольствием отвечу, инвестирую в эти бумаги с года их появления (2015) знаю про них много и люблю рассказывать другим)

Доп ссылки по теме

Устаревшая страничка на сайте Мосбиржи

Характеристики бумаг на сайте МинФина

Фонд на ОФЗ-ИН INFL 1

Фонд на ОФЗ-ИН INFL 2

Удобный сайт для просмотра помесячной/годовой инфляции в России

При текущем CAPE наших акций ~6,17 рациональность неочевидная. По-моему ничего никуда перекладывать не надо, сейчас цены облигаций и акций под большим давлением ключвой ставки, стоит инфляции начать замедляться, ЦБ начать снижать ставки, и цены всех активов попрут вверх. Тогда ещё неизвестно, что окажется выгоднее, но вряд ли именно ОФЗ-ИН. Дожить бы только)

Спасибо за пост, как всегда, полезно!

А как технически это выглядит? Из процитированного куска кажется, что где-то есть точный индекс инфляции прямо в подневной разбивке, что кажется маловероятным) Я бы чуть пояснил этот момент в тексте.

Вспомнил опрос на аналогичную тему про "бросить всё и купить ТИПС" у Меба Фабера в Твиттере:

Он там потом жаловался, что все, кто даже по 7% отказываются всё продать ради TIPS, вообще с головой не дружат)

Потому что у облигаций с постоянным номинальным доходом он номинален постоянно, мы берем на себя риск большой инфляции (она губит классические облигации)

Такого правила не существует, а если и существует, то инфляция может быть выше ключевой ставки (см. Аргентина/Турция и еще ряд стран).

Она там, просто тело падает сильнее, чем индексация)

За счет этого падения и видим реальную доходность 7-8%.

Не гарантирует, только к погашению, более того, не гарантирует в общем случае даже к погашению, потому что может стоить заметно выше номинала (иметь отрицательную реальную доходность). Такое мы недавно наблюдали например в США на TIPS.

Чтобы получить реальную доходность 7%, надо купить облигации с реальной доходностью 7% и держать их до погашения. Сейчас доходность 7-8%. Год назад была 5%, иногда доходила до менее 3%

Все так же, как и в обычных облигациях, только они про номинальную доходность, и точно так же ее каждый год не гарантируют, потому что могут падать, особенно длинные.

😱 Комментарий удален его автором...

Из поста я так и не понял почему именно ОФЗ-ИН / INFL, а не например вклад под 20% или SBGB который тоже просел в моменте.

Еще не понимаю логику работы инструмента, если увеличивается инфляция, то увеличивается ключевая ставка, если увеличивается ключевая ставка, то падает цена тела облигации, что мы сейчас и видим в моменте, а где же индексация тела на инфляцию?

Как я понимаю ОФЗ-ИН не гарантирует каждый год результат выше инфляции. Если мы ждем до погашения ОФЗ-ИН, то только тогда гарантируется реальная доходность > 0? Чтобы получить реальную доходность 7% годовых надо тоже ждать до погашения, но купить сейчас в моменте около пика ключевой ставки?