Пока у клуба RationalAnswer еще прощупывается пульс, решил опубликовать этот материал здесь. Если статья переживет премодерацию - отлично, если нет - значит, энтропия окончательно победила.

Недавно я пробовал машинное обучение на Московской бирже, пытаясь найти полезные признаки и при этом опираясь в поисках этих признаков на советы ИИ ассистентов, а поиск самого алгоритма переложил на ML.

Технически всё заработало, но уже после экспериментов я понял что есть один нюанс — все ИИ помощники энциклопедически умны и знают абсолютно все алгоритмы и подходы, но у них нет практического опыта и для них все стратегии «на одно лицо». Попытки предсказания цены — это самый очевидный и простой путь, в который ИИ помощник легко уводит пользователя.

Многие в статье про машинное обучение на Московской бирже пришли ко мне с советами или с критикой моего подхода в комментариях, но один человек связался со мной и подсказал, что на рынок можно смотреть совершенно по‑другому. Без угадывания цен, без работы с таймфреймами, опираясь только на цену.

Человека зовут Дмитрий Шалаев. Эта наша совместная с ним статья.

Дмитрий Шалаев

Дмитрий математик, который смотрит на графики не как на картинки, а как на стохастические процессы.

Мы созвонились, и у нас состоялся примерно такой диалог:

Михаил Шардин: «Я пытаюсь научить алгоритмы предсказывать направление цены»

Дмитрий Шалаев: «А зачем тебе знать направление, чтобы заработать?»

Для меня это прозвучало очень странно — как можно заработать, если не знать куда пойдёт цена?

Математика против чуйки

Вообще это самое сложное — отказаться от иллюзии того что мы можем предвидеть будущее. «Купил дешевле, продал дороже» это стандартная аксиома. Но это линейная логика, а рынок не линеен, а стохастичен.

Дмитрий рассказал мне про «сбор урожая с волатильности».

Представьте что есть актив который ведёт себя как пьяный. Сегодня может быть +10%, а завтра может и минус 10%. Интуиция подсказывает, что цена останется на месте. Математика говорит об обратном:

1,1×0,9=0,99

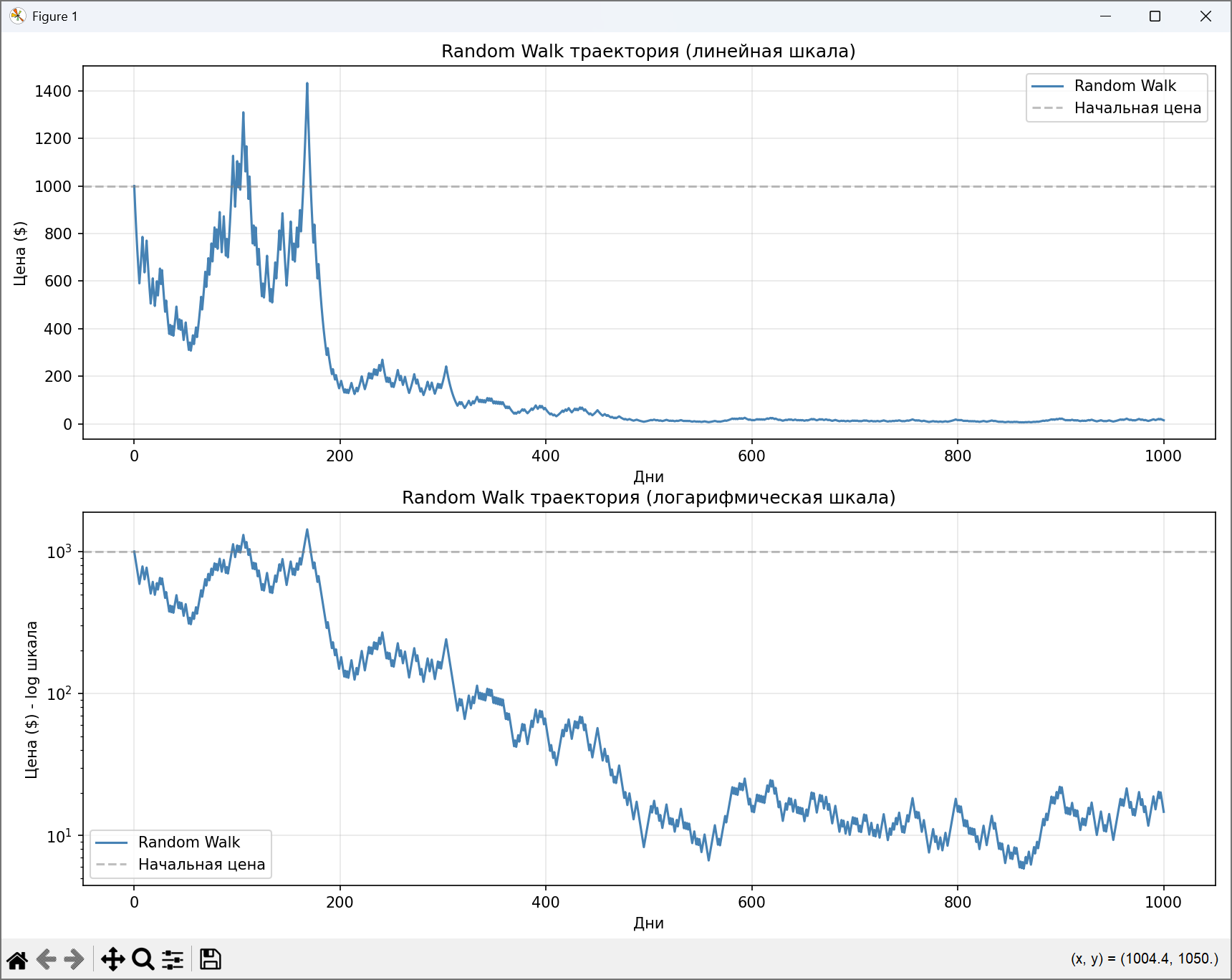

Результаты симуляции «токсичного» актива

Каждый цикл сжигает 1% вашего капитала. Это «налог на волатильность». Если вы просто купили и держите такой актив, то ваш капитал деградирует в долгосрочном горизонте.

И это не ваше невезение, это закон геометрической прогрессии.

В чем суть метода?

Вся суть метода что мы не пытаемся делать прогнозы. Используется риск‑менеджмент и мани‑менеджмент. Портфель конструируется таким образом, чтобы математическое ожидание было положительным, даже если сам актив убыточен.

Это контринтуитивно, но математически доказуемо. Так что пока все ищут идеальную точку входа на экстремуме или в низине или на пересечении скользящих средних профессионалы управляют размером позиции.

Потому что секрет не в том, когда именно вы входите, а в том сколько денег у вас в конкретном активе в каждый момент времени. И ребалансировка превращает волатильность из врага инвестора в топливо для роста.

Эмуляция черного ящика

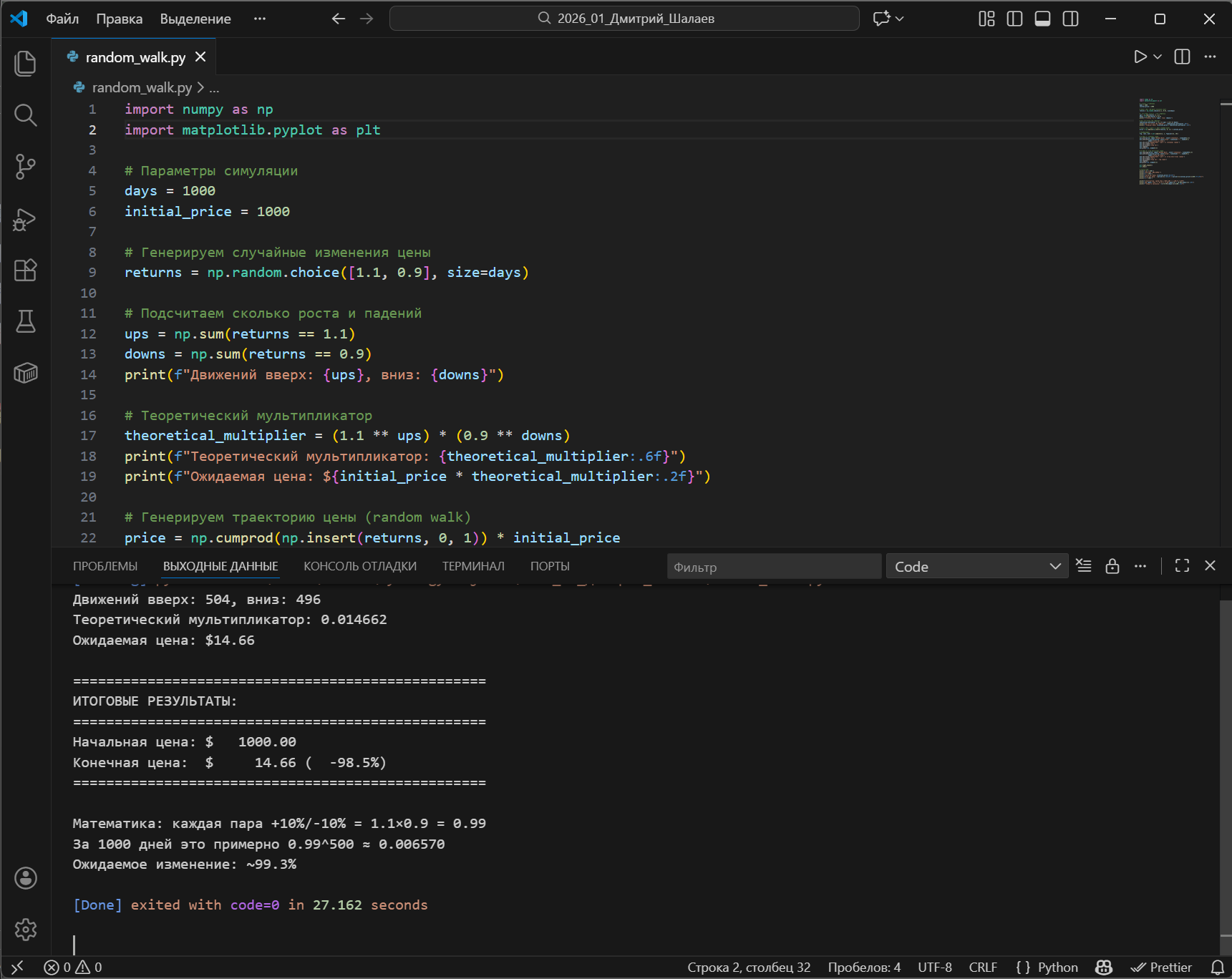

Чтобы самому разобраться в этой теме и по наводке Дмитрия Шалаева я провел симуляцию и создал «токсичный» актив — случайное блуждание, которое математически запрограммировано на уничтожение капитала (те самые +10% / -10%). Это не стратегия для немедленного применения, а демонстрация принципа.

Результаты симуляции «токсичного» актива

Я запустил два сценария на 1000 дней:

Стратегия хомяка: купил и держишь.

Стратегия кванта: математическая ребалансировка Дмитрия.

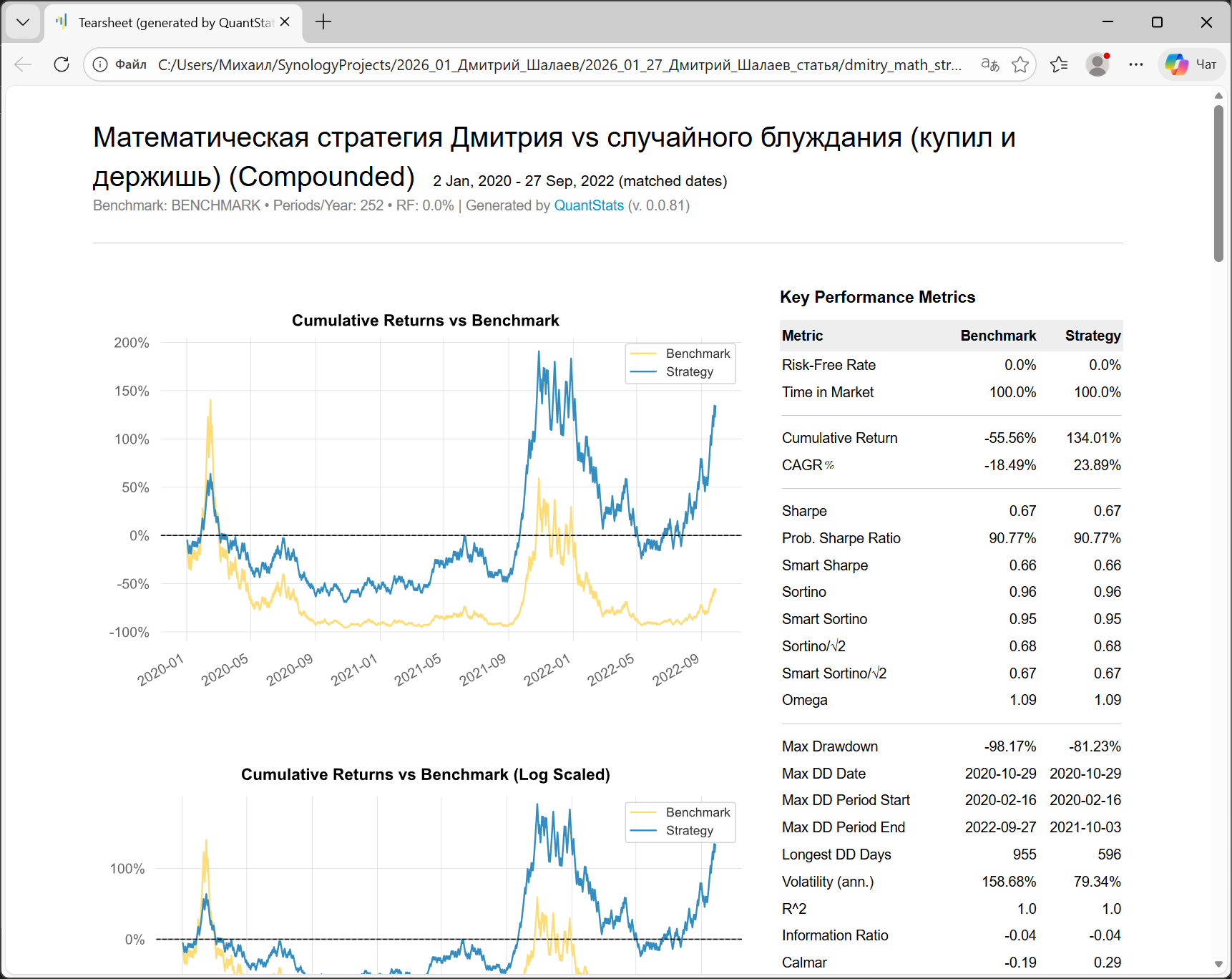

Результаты, которые выдал QuantStats выглядят очень неочевидными.

Вводные данные: стартовый капитал $1000, а дальше хаос и деградация цены.

Результат симуляции:

==================================================

ИТОГОВЫЕ РЕЗУЛЬТАТЫ:

==================================================

Buy & Hold (хомяк, Benchmark): $ 444.38 ( -55.6%)

Стратегия Дмитрия (квант, Strategy): $ 2340.09 (+134.0%)

==================================================

Результаты симуляции в QuantStats

Взгляните на этот график. Это работа математики против хаоса:

- Buy & Hold (хомяк, Benchmark): актив мучительно умирает, потерял более половины стоимости, следуя своей математической природе.

- Стратегия Дмитрия (квант, Strategy): капитал растет на том же самом падающем активе.

Мы обогнали рынок в 5,3 раза, торгуя убыточным активом.

Но прибыль — это лишь верхушка айсберга. Ключевое, что даёт математический подход — контроль вероятности выживания капитала. В трейдинге риск — это не размер просадки.

Риск — это вероятность того, что после просадки капитал не сможет восстановиться.

Потерять 50% капитала — не значит потом заработать 50%. Чтобы вернуться к исходной точке, потребуется уже +100%. Эта асимметрия — фундаментальная проблема любого прогнозного подхода.

Условно можно выделить три подхода к рынку:

- Трейдер думает о том, куда пойдёт цена.

- Спекулянт думает о том, где войти и выйти.

- Управляющий капиталом думает о том, что будет с капиталом в худшем сценарии.

Математика начинается там, где мы перестаём спорить о будущем и начинаем считать последствия.

Мы не надеемся, что рынок «отрастет». Мы знаем, что даже если рынок упадет на 50%, наша модель ребалансировки соберет волатильность по пути вниз и будет готова к отскоку гораздо лучше, чем просто купленная бумага.

Так почему мы все ещё не миллиардеры?

Если математика так хороша, почему этот алгоритм не печатает деньги бесконечно для каждого, кто умеет умножать 1,1 на 0,9?

Исходная версия этого начального алгоритма требует постоянных сделок. А ещё в расчетах не учтены комиссии и проскальзывание. Плюс каждая продажа в плюс — это ещё и налогооблагаемое событие.

Синтез: машинное обучение + математика

В свете всего этого разумно использовать машинное обучение не для предсказания цен, а для предсказания режимов волатильности рынка или оптимального момента ребалансировки. Таким образом математика будет движком, а Machine Learning будет коробкой передач.

Заключение

Мы с Дмитрием решили объединить усилия: его математика и мой код. Так что в скором времени ждите статьи на реальных данных с учётом всех комиссий.

Автор: Михаил Шардин

🔗 Моя онлайн‑визитка

📢 Telegram «Умный Дом Инвестора»

27 января 2026 г.

А почему проверяли на симуляции, а не на реальном активе? Есть ощущение, что в жизни именно такие активы найти сложновато.