Что такое REIT

(для тех, кто вдруг не знает)

Коротко REIT - Real Estate Invesment Trust.

Фонд, который должен удовлетворять нескольким требованиям (речь пойдет об американских REIT).

Я взял короткий список из инвестопедии, но можно посмотреть и исходник регулятора

Чтобы траст признали REIT необходимо:

- Инвестировать минимум 75% своих активов в недвижимость, US Treasuries или кэш

- Получать не менее 75% прибыли (gross) с аренды, ипотечных платежей или продаж объектов недвижимости

- Выплачивать не менее 90% налогооблагаемого дохода в виде дивидендов каждый год

- Некоторые особенности управления и ограничения на доли владения сверху.

Какие бывают REIT

Я решил немного покопаться в крупнейших REIT.

Для того, чтобы это сделать, я решил взять самый известный и большой ETF на REIT (это VNQ от Vanguard)

Этот ETF довольно сильно диверсифицирован, на топ-10 приходится примерно треть всего фонда (это вам не индекс Мосбиржи, но в S&P500 на первую десятку приходится четверть всего индекса)

По классификации GICS для Real Estate (страница 39)

37.5% приходится на "специализированные" REIT

14.9% REIT жилой недвижимости

11% Промышленные REIT

9.6% REIT торговых площадей

8,4% Медицинские REIT

7.1% Офисные REIT

4.0% Услуги связанные с недвижимостью (Real Estate Services), это не REIT

3.9% REIT-ассорти (Diversified REITs)

2.9% REIT Отелей и прочих турбаз

И совсем чуть-чуть компаний, связанных с недвижимостью (девелоперы и сервисные), тоже REIT не являются.

Кто-то спросит: "Как в VNQ попали больше 4% компаний не являющихся REIT"? Все просто, VNQ трекает индекс MSCI US IM Real Estate 25/50 Index. Это индекс на сектор Real Estate, а не REIT, но так сложилось, что 95% в нем занимают REIT.

Отдельно замечу, есть так называемые ипотечные REIT (Mortgage REITs), они не входят в этот ETF, так как относятся к финансовому сектору, ну понятно, недвижка внутри секьюритизированная (бумажная).

Про специализированные REIT. Это те, которые не названы в других категориях, сюда например склады и прочие погреба входят и сотовые вышки. Также сюда включаются REIT, которые не генерируют большую часть выручки от сдачи недвижимости.

Топ VNQ

American Tower

Всё просто, почти весь бизнес - это сотовые вышки по всему миру.

Prologis

Логистические объекты, в основном склады

Crown Castle

Сотовые вышки и оптоволокно, кажется, что телекоммуникационные REIT должны быть выделены в отдельную категорию

Equinix

Дата-центры и интернет линии.

Public Storage

Те самые погреба (точнее склады для хранения как в западном кино, включая Breaking Bad)

Digital Realty Trust

ЦОДы, похож на Equinix

Simon Property Group

Коммерческая недвижимость (моллы, аутлеты)

SBA Communications Corp

Сотовые вышки

Welltower Healthcare

Объекты здравоохранения

CBRE Group Inc. Real Estate

Это не REIT, а услуги по управлению недвижимостью

Поэтому для разнообразия добавлю 11й (наконец-то жилая недвижимость) с долей 1.83%

AvalonBay Communities

Апартаменты

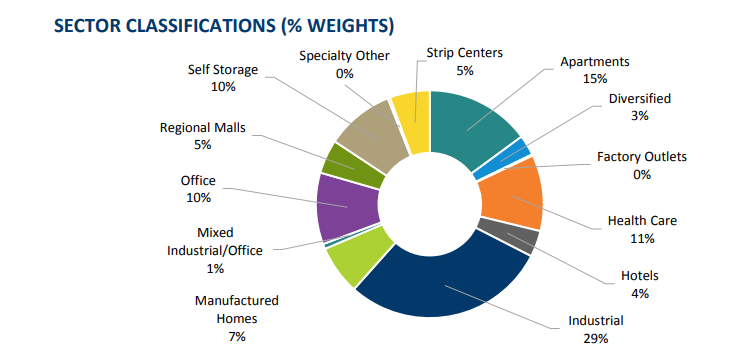

Вот красивая картинка индекса Wilkshire US REIT по составляющим

Ради чего всё это

Первый вопрос, стоит ли выделять REIT в портфеле?

Второй вопрос, может ли REIT заменить владение residental estate?

По первому пункту есть такие мнения

а) REIT обладает уникальными характеристиками и слабой корреляцией с рынком акций. REIT это не просто бизнес, связанный с недвижимостью, они обязаны ей владеть, сдавать в аренду и получать от этого доход. Выглядит похоже на то, как будто ей владеете вы, только отдали в управление. Ну их за этим и придумали. Недвижимость, кстати по динамике похожа на динамику REIT. А недвижимость это вообще отдельный класс активов, существует тысячелетия, по суммарной стоимости превосходит все публично торгуемые акции и облигации.

б) REIT - это в первую очередь публично торгуемые акции, они входят в индексы акций. Эти компании публичны, мы можем купить их долю, значит это классический долевой актив. REIT могут брать долги на свой страх и риск. REIT управляют огромным пулом недвижимости. Это акции, которые принадлежат сектору real estate согласно методологии GICS. Ну бизнес же, есть же бизнес по сдаче в аренду автомобилей. Он тоже наверняка не особо хорошо коррелирует с рынком акций. Недвижимость - это всего лишь ресурс для подобного типа бизнеса.

Я вам не подскажу, как ответить на этот вопрос, хоть сам и придерживаюсь одного из пунктов. Но от ответа на этот вопрос зависит дальнейшие действия.

Если мы хотим ответить на вопрос, насколько REIT-ы могут заменить жилую недвижимость в портфеле, то помимо поиска исторических корреляций мы должны посмотреть на то, куда мы инвестируем, для этого я и покопался немного внутри индексов выше. Мне всегда претил анализ лишь на исторических данных.

К тому же, у нас есть одна большая проблема. Полную доходность REIT мы оценить можем (есть ETF и индексы полной доходности), тогда как полную доходность недвижимости вряд ли. Ценовые индексы есть (тот же CASE Shiller), но оценить взвешенную арендную доходность представляется затруднительным. Так же средний REIT имеет долги, то есть инвестирует в объекты недвижимости с плечом, корректно было бы сравнивать с отдачей кредитного жилья. С учетом всех этих дел, оценка взаимозаменяемости на уровне форумного (клубного) болтуна представляется слабо возможной. Погуглив немного, я нашел данные по доходности housing с учетом аренды по отдельным городам (например нашел исследование про Париж и Амстердам за овер 100 лет), но это кажется совсем нерелевантным, даже сохранять не стал.

Периодически мне встречались различные доходности housing в том числе и в нашем клубе, но я отношусь к этому скептически, вы можете взять одну или две акции, насколько ваша дивидендная доходность будет близка к рыночной?

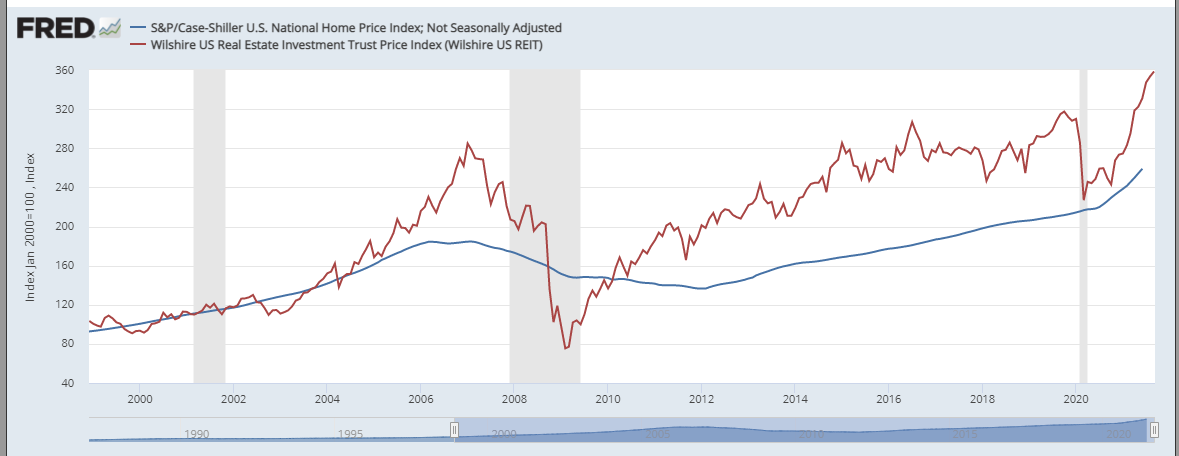

Но для анализа динамики на глазок достаточно взять изменения цен домов с REIT price index.

Корреляцию тут считать не вижу особого смысла, но по-моему невооруженным глазом прослеживается актив и он же, взятым с плечом. Правда REIT еще умеет отчаянно валиться в периоды рецессии, тогда как жилая недвижимость делает это реже.

Выводы делайте сами, дополнения категорически приветствуются.

P.S. Опубликовал пост, и вспомнил, что я хотел разобраться с налогообложением хоть немного и тогда уже выкладывать пост.

Как итог, не разобрался, но видимо придется дополнить как-нибудь отдельно.

Я знаю, что при покупке американских REIT с резидента РФ возьмут 30%, а что будет при покупке того же VNQ, не разобрался.

Если там зашит 30% withholding tax, то по-моему все преимущества этого класса активов могут свестись к преимуществам золота)

с дивов VNQ американцы 10% с меня взяли в прошлом году

😱 Комментарий удален его автором...