Перефразируя классика экономической науки, once you start thinking about short selling, it's hard to think about anything else.

Причина, по которой я открываю короткие позиции по фьючерсу на индекс нашего рынка – хеджирование своих инвестиций в акции. Держать шорт можно на постоянной основе, это ограничивает просадку портфеля. Но и доходность инвестиций снижается. Есть ли способ избежать этого компромисса и выбрать момент, когда шортить российский фондовый рынок выгоднее всего?

Для ответа на этот вопрос следует понять, каковы детерминанты цен на российские акции и можем ли мы делать прогнозы будущих значений этих детерминант.

Итак, цена отдельной акции и фондового рынка в целом зависит от будущих денежных потоков и ставки дисконтирования.

С будущими денежными потоками наших сырьевых компаний все понятно: они зависят от стоимости биржевых товаров, которая, в свою очередь, определяется будущими темпами роста мировой экономики. Для аппроксимации последних я использую опережающий индикатор от ОЭСР (далее CLI). По моим расчетам, CLI является статистически значимым фактором цены на нефть, а потому рост этого показателя может сигнализировать о будущем увеличении доходов компаний.

Теперь о ставке дисконтирования. Рост ставки дисконтирования, при прочих равных условиях, приводит к снижению цены финансового актива, и наоборот. В основе ставки дисконтирования лежит так называемая «безрисковая ставка» - норма отдачи финансового актива без риска. Абстракция, для аппроксимации которой, как правило, используют доходность краткосрочных государственных облигаций. В качестве таковых я использую индекс RUGBICP1Y.

Для принятия инвестиционных решений интересны не столько текущие значения, сколько прогноз на будущее. Будет ли ставка по краткосрочным облигациям расти, а соответствующий индекс падать? Один из самых простых и в тоже время надежных методов прогнозирования - использование эффекта импульса, под которым понимается тенденция актива расти, если в недавнем прошлом темп его прироста был положительным, и наоборот. Для тестирования эффекта импульса в индексе RUGBICP1Y проведем эконометрическую оценку следующего уравнения регрессии:

Y = a + bX

Где:

Y – темп прироста RUGBICP1Y за период t;

X – переменная, которая принимает значения:

1, если средний темп прироста RUGBICP1Y за период t-1 – t-3 больше 0

-1, если средний темп прироста RUGBICP1Y за период t-1 – t-3 меньше 0

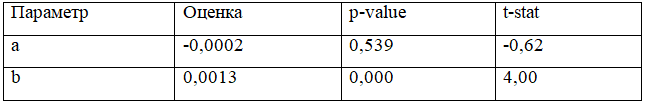

Оценка производится методом наименьших квадратов со стандартными ошибками в форме Ньюи-Уэста. Период: 01.04.2011 – 01.11.2021. Наблюдения ежемесячные. Результаты в таблице

Темп прироста RUGBICP1Y зависит от своей динамики за предыдущие 3 месяца: если RUGBICP1Y за перод t-1- t-3 снижался, то, на рассматриваемом периоде, за месяц t его темп его снижения составлял в среднем 0,13%. Безрисковая ставка обратно пропорциональна RUGBICP1Y: если за последние 3 месяца RUGBICP1Y снизился, то в будущем периоде безрисковая ставка возрастет.

Итак, мы можем делать прогноз о росте будущих денежных потоков и процентной ставке. Помогут ли эти знания выбрать момент для открытия коротких позиций? Для ответа на этот вопрос оценим параметры следующего уравнения.

Y = a + bX

Где:

Y – темп прироста индекса Мосбиржи полной доходности (MCFTR) за период t;

X – переменная, которая принимает значения:

-1, если одновременно выполняются 2 условия: 1) средний темп прироста RUGBICP1Y за период t-1 – t-3 меньше 0; 2) темп прироста CLI за период t-2 – t-3 (учитываем задержку в публикациях) меньше или равен 0

1 в остальных случаях

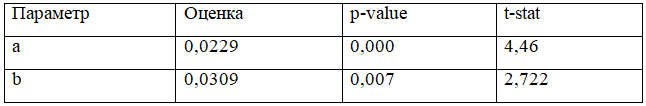

Оценка производится методом наименьших квадратов со стандартными ошибками в форме Ньюи-Уэста. Период: 01.08.2007 – 01.11.2021 (важно рассмотреть кризис 2008 года, таких просадок по индексу давно не было). До 2011 данные по RUGBICP1Y не доступны, поэтому использовал данные по темпу прироста RGBI. Наблюдения ежемесячные. Результаты в таблице

Если в одно и тоже время индекс облигаций снижался и CLI не рос, то темп прироста MCFTR снижался на 3,09 процентных пункта на рассматриваемом временном промежутке.

Результаты расчетов показывают, что можно найти правильный момент для хеджирования инвестиций в российские акции.

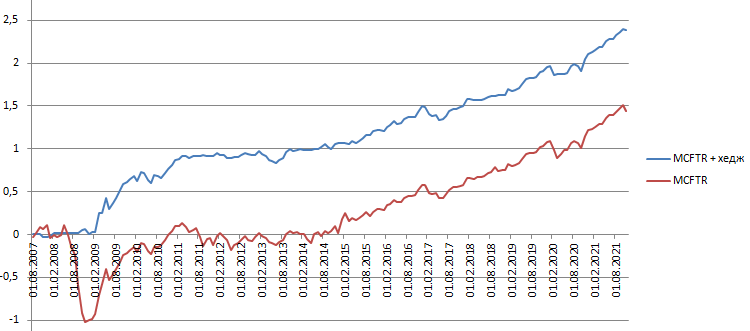

Сравним динамику MCFTR и динамику того же индекса с хеджированием. Хеджируемся, открывая короткие позиции по ближнему фьючерсу на индекс (до 2011 года из-за отсутствия данных по фьючерсам использовал данные по индексу IMOEX) в размере 100% от капитала, если: 1) средний темп прироста RUGBICP1Y за период t-1 – t-3 меньше 0; 2) темп прироста CLI за период t-2 – t-3 (учитываем задержку в публикациях) меньше или равен 0

Результаты на логарифмическом графике

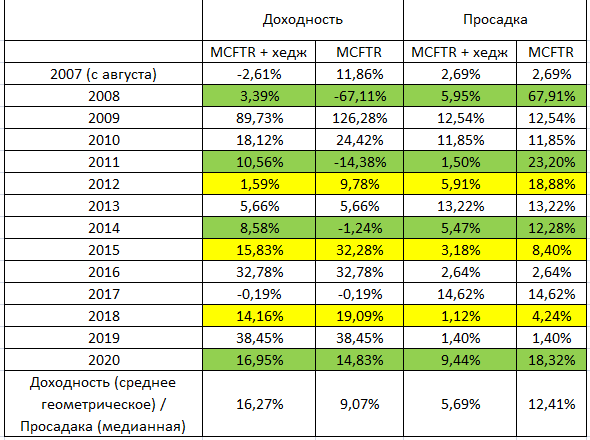

И в таблице. Для расчета просадки и доходности использовались данные по ежемесячным темпам прироста индекса. Зеленый цвет - год, когда доходность MCFTR+хедж выше доходности MCFTR, при этом просадка меньше. Желтый - когда и просадка, и доходность MCFTR+хедж меньше, чем у MCFTR.

Спасибо за чтение и удачи в инвестициях!

Первое, что бросается в глаза - все преимущество модели над бенчмарком достигнуто в 2008 году. Если бы тестовый ряд начался в 2009, преимущество бы не было, вообще. Это как ряд трейдинговых сделок, где вся прибыль достигнута в одной суперсделке. Хрупко и сомнительно. А даже если преимущество есть, это крайне сложно играть практически. Вот представьте, пять лет мы играем этот шорт, десять лет - а преимущества нет, то в плюс, то в минус... Какая психика это выдержит?

Интересная модель!

Основное сомнение вызывает очень маленький отрезок для того, чтобы делать далекоидущие выводы.

Несколько непонятных для меня моментов:

А почему именно 1 и -1? Насколько я помню, дамми-переменные обычно 0 и 1? Или это некритично?

Шкала графика не выглядит логарифмической.

Стратегия тестировалась га чём-то кроме тех данных, из которых она была выведена?