Год назад у меня погасились еврооблигации Сбербанка, которые верой и правдой служили мне 7 лет и давали очень приличные 4,9% годовых в долларе (Yield to the Maturity). И возник вопрос, куда переложиться? Как все помнят, год назад облигации приличных эмитентов давали примерно никакую доходность, менее 1% годовых. Слёзы! Лучше уж в кэше держать.

Но жадность – это же очень сильное чувство! Оно меня и обуяло. В поисках чего бы такого купить, чтоб и защищало в какой-то степени от падений рынка, и давало приличную доходность, мой жадный взгляд упал на высокодивидендные акции. С одной стороны, акции, вроде бы, смешно относить к защитным активам. Получается, что мы акции защищаем акциями же. И в портфеле одни акции получаются?

Да, я так и сделал! В моём портфеле сейчас только акции (включая ETF акций). Ну ещё наличка в размере 15%. И всё! Такая вот странная «диверсификация» получается. Но мне кажется, что я сделал разумный ход. Давайте, рассмотрим на примере.

Компания British American Tobacco (BTI) в моем портфеле доминирует в разделе защитных активов. Сегодня акция стоит $43,95. Дивиденд за прошлый год $2,96, прогнозируемая на текущий год дивидендная доходность (DY) равна 6.94% годовых. Если предположить, что и дальше дивиденд не изменится, то владелец акции, который купил её сегодня, будет ежегодно получать почти 7 процентов годовых в виде дивиденда. Очень неплохо!

Но будет ли компания выплачивать такой же дивиденд в будущем? Ведь если сравнивать с облигациями – традиционным защитным активом, то там купонные выплаты фиксированы (если это облигации с постоянным купоном). А с дивидендом ведь совсем не так. Компания может платить меньше. Или может совсем отказаться от выплаты дивидендов.

Не буду сейчас пояснять, но у компании есть очень сильные основания не только не прекращать выплаты, но и, по возможности, и не сокращать размер дивиденда. То есть сокращать размер дивиденда, а тем более - прекращать его платить, компания может, но очень не хочет.

Конечно, что будет в будущем, никто предсказать не может, но можно проанализировать, что было в прошлом.

За прошлые 10 лет дивиденд, выплачиваемый компанией на одну акцию, увеличился с $2,11 до $2,96. На 40%. Но рост не был ровным, в 15 и 16 годах дивиденд снижался сначала с 2,41 в 2014 году до 2,28 в 2015 году, а затем до 2,18 в 2016 году. Зато в 2017 году дивиденд вырос сразу до 2,89 доллара, отыграв все снижения и существенно превысив размер выплаты 2014 года.

Но дело не только в изучении истории. Есть другие способы понять, будет ли кампания и дальше платить стабильные дивиденды. Надёжность бизнеса компании и возможность и дальше выплачивать хорошие дивиденды подтверждается ещё двумя важными параметрами, (1) Payout компании составляет от 50 до 75% чистой прибыли. То есть, у компании постоянно остаётся приличная часть чистой прибыли. Бизнес генерирует бОльшую прибыль, чем выплачивается в виде дивиденда. Значит у неё остаются средства на развитие и инновации. Компания отнюдь не умирает, она развивается. (2) Рейтинг компании, который рассчитывается моим алгоритмом AVI-анализа (Algorithm of Value Investing), составляет сегодня весьма высокие 14,33. Значит, бизнес компании является перспективным и существенно превосходит средние показатели бизнесов в стране. Общий вывод: компания устойчива и находится в стадии развития.

Итак, немного неровно, но в целом растёт дивиденд, выплачиваемый на одну акцию. Это радует. Но самое главное состоит в другом: дивиденд – это всегда дополнительные деньги в кармане инвестора. Даже если сумма дивиденда снизилась, это снизился плюс в кармане инвестора. Дивиденды ведь только добавляются к уже выплаченной ранее сумме. Они не забирают у вас деньги из кармана, в отличие от колебаний цены быстро растущих акций. В случае акций роста (которые я очень люблю) мы легко получаем минус по отношению к цене покупки при рыночных колебаниях цены. А здесь – чуть меньший или чуть больший дивиденд, но всегда в плюс к предыдущим выплатам. В самом крайнем случае может быть ноль. Но никогда не минус.

Здесь мне, конечно, скажут, что я считаю совершенно безграмотно. На самом деле надо суммировать выплаченный дивиденд с изменением цены акции и только тогда мы получим полную доходность (или убыток) инвестора за истекший период. Да, обычно считают именно так. Но есть нюанс: в этой формуле два слагаемых: рост цены и дивиденд. Первый параметр — это нереализованная величина. Инвестор не получил этот доход (убыток). И не получит, пока не продаст акцию. А второй параметр звенит в кармане инвестора в виде реальных долларов ежегодно. И по нему убытка быть не может принципиально. «Но инвестор же когда-то продаст акцию и реализует эту часть дохода или убытка», - возразят мне.

А если нет? Если не захочет продавать никогда? Если его устраивает получение ежегодного достаточно высокого дохода? Ведь в примере с акцией BTI дивиденды - даже если они не растут, а они в целом растут - окупят цену покупки за 14 лет, дальше пойдёт уже чистая прибыль, не говоря уже о цене самой акции, если инвестор передумает и всё же решит продать то, что раньше он собирался держать вечно.

В этом отношении можно рассматривать высокодивидендную акцию, как бессрочную облигацию с переменным купоном. Акция обладает схожими с такой облигацией свойствами, только акция лучше. Ликвидность принципиально выше у акции. Call-оферты эмитента нет, следовательно, инвестор исключительно сам определяет когда он хочет или не хочет продать эту акцию.

Или: что мешает сравнить такую акцию с долей в облигационном ETF-фонде, традиционном защитном активе? И там и там нет срока гашения. Доходность при правильном выборе компании-эмитента акции существенно выше, чем у фонда. Например, какой облигационный ETF будет давать вам 6,94% годовых (а с годами ещё выше)? Какой облигационный фонд обещает вам только ежегодное увеличение вашего суммарного дохода, никогда не снижение?

Что, например, мешает также сравнить нашу акцию с таким популярным защитным активом, как недвижимость с целью получения рентного дохода? И там, и там цена актива может гулять и вверх, и вниз, но на больших интервалах обычно ощутимо растёт. И там, и там величина арендной платы (дивиденда) может быть только положительной или нулевой, никак не отрицательной (впрочем, если в случае с недвижимостью учесть налоги и затраты на поддержание объекта, то может быть и отрицательной, а у акции – нет). Нет заранее заданного срока гашения в обоих случаях. Текущие поступления не гарантированы в обоих случаях. Только вряд ли – особенно с учётом налога и затрат - недвижимость даст такую цифру доходности на вложенный капитал, какую даёт высокодивидендная акция. И хлопот с недвижимостью, конечно, больше.

Вывод: высокодивидендная акция вполне сравнима по своим инвестиционным свойствам с активами, традиционно считающимися защитными: облигациями, облигационными фондами или с недвижимостью. Но её доходность превосходит доходность этих активов. И по некоторым другим характеристикам, как показано выше, такая акция является предпочтительной.

Но является ли такая акция защитным активом? Знаете, как показала проверка портфеля из таких акций на разных 10-летних периодах (бэк-тестинг), корреляция такого портфеля с индексом рынка составляет от 0,05 до 0,65. То есть, неплохой защитный актив. Да, корреляция, к сожалению, не отрицательная. Но у какого актива она всегда отрицательна?

И в качестве демонстрации возможностей по защите активов во времена, когда рынок падает, можно посмотреть пример изменения цены акции BTI с начала текущего года по настоящее время:

Как видим, когда рынок падал на 22-24% за эти полгода, цена акции BTI вообще не упала. И в это время компания по прежнему платила очень достойные дивиденды.

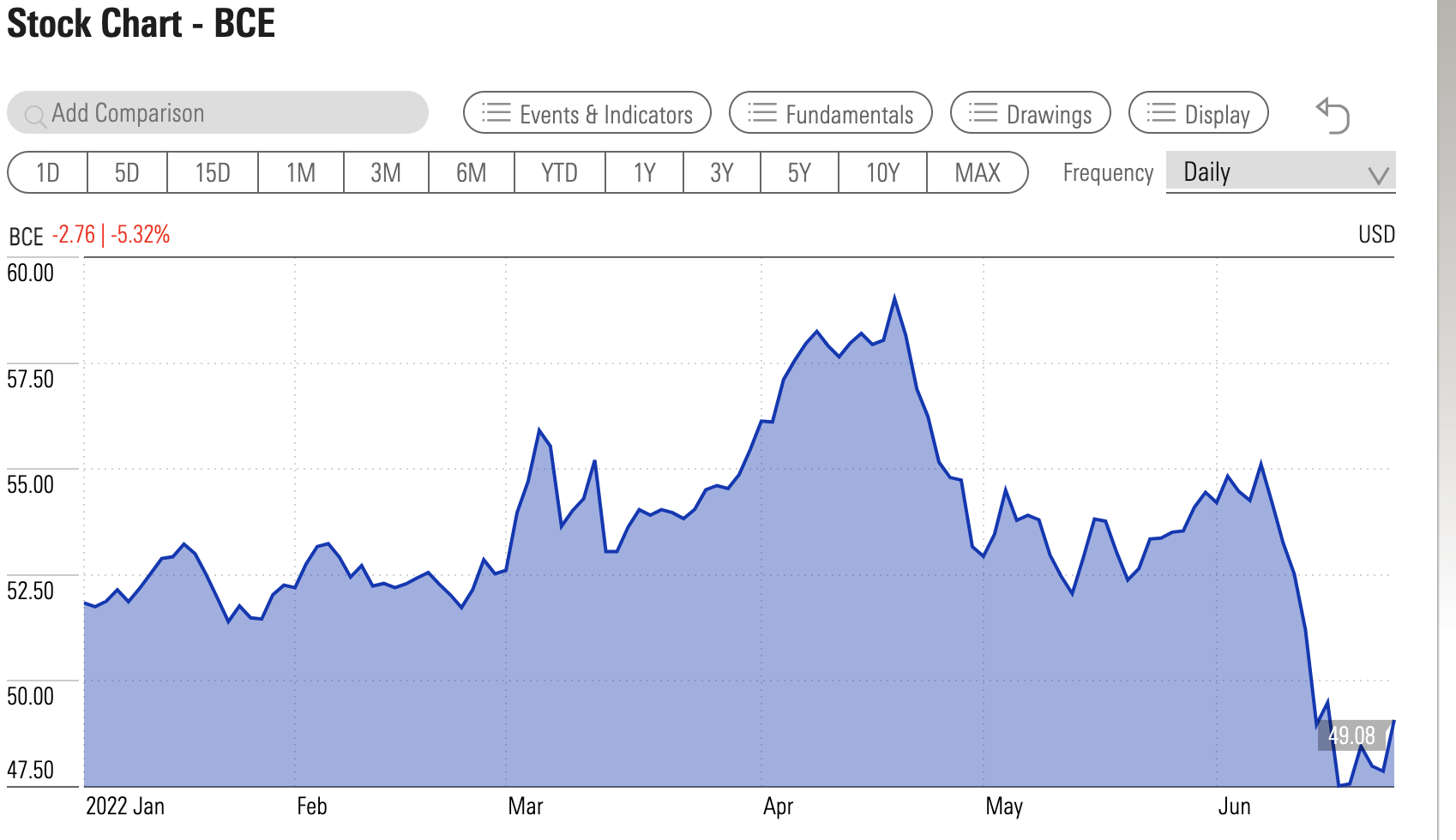

Такая же история и с другими высокодивидендными акциями. Например BCE, которая платит 5,96% на вложенные сегодня в покупку акций средства, имеет такой график изменения цены в текущем году:

Как видим, никакой бури не просматривается. Поведение этих активов совсем не напоминает поведение рынка. Следовательно, это хороший защитный актив.

Особенно хорошо, когда у вас не одна, а целый набор высокодивидендных акций. Тогда изменения цены будут ещё более плавными и стабильными.

Хотите знать, какие акции могли бы сегодня войти в такой набор? Пожалуйста. Например:

BTI – 6.94%

AON – 5.45%

MO – 8,29%

BCE – 5,96%

Если вы вложите равные суммы в покупку каждой их указанных акций, ваша средняя дивидендная доходность по такому портфелю будет 6,66% годовых.

Это только один из вариантов. Есть много других.

Но, всё же, когда-нибудь вам же захочется продать эти акции. По разным причинам. Не держать же их, в самом деле, вечно? И тут есть опасение. Вдруг цена этих акций со временем так упадёт, что потери в цене перекроют все выплаченные дивиденды. Давайте взглянем, как менялась цена акции BTI на длинном интервале времени:

Не так плохо, да? Есть и падения, и взлёты, но в целом мы видим рост на большой дистанции. Хотя нас, в данном случае, устроило бы просто не снижение цены. Поскольку нас интересует в данном случае высокий дивиденд, а не рост цены.

Даже если вам не повезло, и вы купили акцию на пике – в начале 2008 года, и дальше последовало серьёзное падение цены, то к марту 2011 вы заметите возврат цены к исходному уровню. И в дальнейшем цена акции вас не огорчит.

Ну и, конечно, надо следить за состоянием дел к компании, раз в год проверять, всё ли хорошо. И продать, если дела пошли плохо. Но с облигациями та же история.

Особенно плавно будет выглядеть поведение цены, если у вас в портфеле не одна, а несколько высокодивидендных акций. Тогда взлёты и падения одной будут компенсироваться динамикой цен других акций. И стоимость всего портфеля будет колебаться значительно более плавно. Проверка показывает, что на длинных участках (10 лет) такие портфели растут в цене, а не только платят высокие дивиденды. Это даёт основания, не очень обращая внимание на цену, сосредоточиться на дивидендных выплатах. А рост цены портфеля будет просто приятным бонусом.

Итак, я - для себя по крайней мере - пришел к очень нетрадиционной структуре портфеля: Он весь состоит их акций! Ну еще немного - 15-20% наличных денег. И всё!

Теоретики Assets allocation, думаю, меня осудят. Вот я и написал этот длинный текст, чтобы как-то оправдаться.

Но на самом деле я чувствую себя комфортно с таким нетрадиционным портфелем. Что скажете?

Если стоит цель выбрать наиболее доходное, можно смотреть на shareholder yield, а не только на дивиденды, то есть учитывать и выкуп акций. Да, некоторые тогда придется продавать, но никакой разницы кроме налогов, с которыми у всех свои особенности, нет - прибыль есть прибыль, способ ее распределения не важен. Зато получите на вход больший набор компаний, из которых можно выбрать по вашему алгоритму большее их число или лучшее качество.

Для начала хотелось бы понять, что вообще понимается под термином "защитный актив", поскольку определений встречал множество, и под большинство подобная описанной акция даже с гарантированно растущими быстрее инфляции дивидендами (этакий сферический конь в вакууме) не подойдёт.

С 2003 и далее ситуация с защитой та же, но ещё и полная доходность значительно ниже всё того же базового S&P500. В марте 2020, например, BTI просел более чем на 30% от январского пика. А ведь речь идёт пока об одной конкретной акции, представленной в статье, но ведь для портфеля придётся искать множество достаточно хороших.

world - https://www.msci.com/documents/10199/74fe7e16-759e-405c-96aa-8350623fae65

US - https://www.ishares.com/uk/professional/en/products/264660/ishares-msci-usa-dividend-iq-ucits-etf?switchLocale=y&siteEntryPassthrough=true#/

Я не сторонник упомянутого принципа asset allocation и назвал бы идею "у каждого должны быть облигации" скорее вредной, чем полезной. Думаю при этом, инвесторы настолько богатые, что необходимо вкладывать деньги куда-то, условно, "навсегда", зачастую предпочитают именно такие акции, с постоянным частичным возвратом средств. Потому их оценка в основном настолько и отличается от стандартных растущих компаний, идёт в основном по cash flow. Но слабо представляю, как подобные активы можно назвать защитными для обычного ритейл-инвестора.

Не люблю курильщиков. Особенно тех, кто курит на ходу по ходу движения. Вкладывается в бизнес, который это устраивает не намерен )