Многие инвест блогеры сейчас рекламируют Jet Lend - платформу для кредитования малого бизнеса. В самой по себе рекламе данной услуги нет ничего плохого. Ее деятельность абсолютно легальна, тщательно регулируется ЦБ РФ.

Но маркетинговые уловки никто не отменял :) Ради интереса зашел на сайт этой компании. И обнаружил очень хороший пример из учебника "400 сравнительно честных способов завысить полученную доходность".

И речь не идет о том, что Jet Lend просто нарисовал нужную цифру. Это, конечно, никак не проверить, в алгоритмы мы не залезем. Но будем исходить из презумпции невиновности - компания считает все верно, пока не доказано обратное.

Выбор бенчмарка - дело тонкое

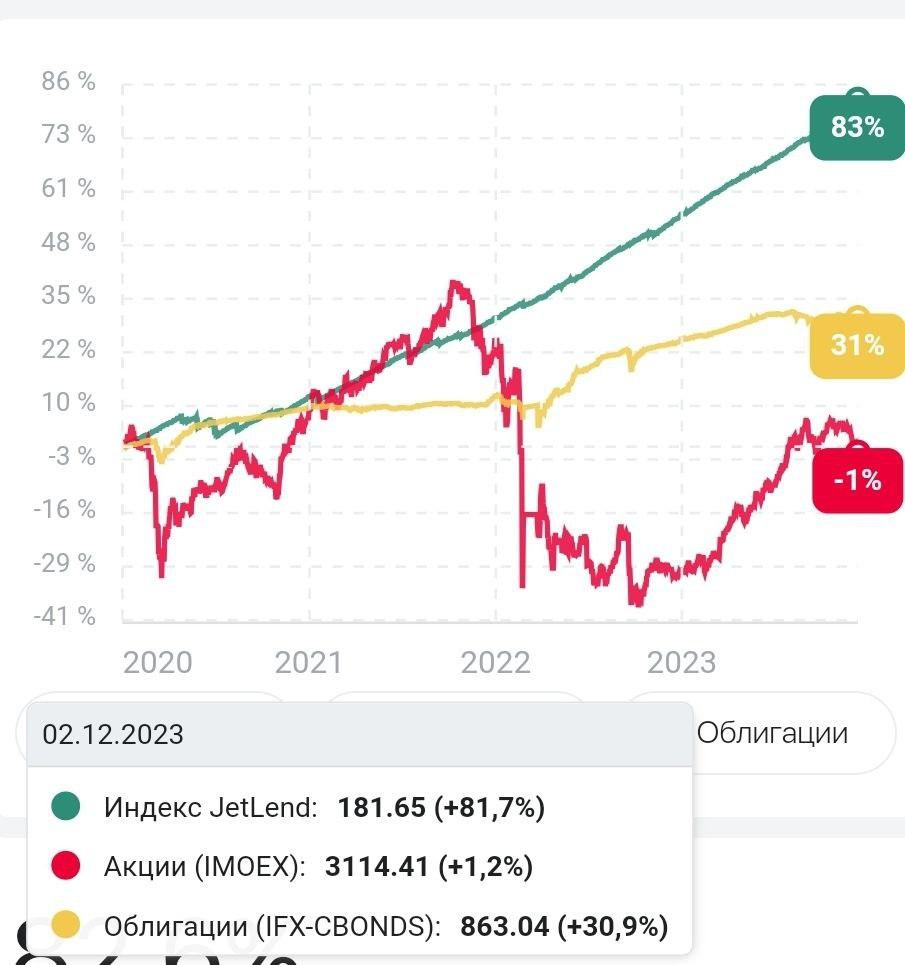

Для сравнения компания выбрала два индекса: индекс мосбиржи и индекс облигаций от c-bonds. Казалось бы, сравниваем и с акциями, и с облигациями. Но есть нюанс.

Индекс Мосбиржи без дивидендов. Отечественный рынок обладает высокой по мировым меркам дивидендой доходностью. Не учитывая ее, вы очень сильно занизите результат индекса. Чем больше времени пройдет, тем больше будет разница. И тем выгоднее свет, в котором вы представляете свой результат ;)

Выбранный в качестве бенчмарка индекс облигаций C bonds не соответствует уровню риска. Через джет ленд вы даете деньги малому бизнесу с рейтингом (по национальной шкале) BBB и CCC, в то время как индекс C bonds содержит 30 наиболее ликвидных облигаций, очевидно, с нормальным кредитным рейтингом.

Доходность индекса vs доходность среднего инвестора

Кроме особенностей выбора бенчмарка есть нюанс с методикой расчета своего индекса. Jet Lend заявляет, что ее индекс строится на основе средневзвешенной доходности участников платформы. Сколько в среднем получили инвесторы, столько и пойдет в плюс индексу. Если мы стартуем с 0, а в периоде t+1 средний результат составил +15%, то и индекс будет 15%. В периоде t+2 результат средний результат инвесторов -5%, индекс будет 9,25% и т.д.

А теперь разберем типичный биржевой индекс полной доходности на примере: представим равновзвешенный индекс, который всегда состоит из 2 бескупонных облигаций А и Б. А всегда погашается через год, Б всегда погашается через 2 года. Когда облигация погашается, ее место в индексе занимает аналогичная. В периоде t состпвляем индекс При ставке 10% цена облигации А = 90,9% от номинала облигации Б = 82,64% от номинала. Наш равновзвешенный индекс будет равен 86,77.

Предположим, в периоде времени t+1 ставка выросла до 20%. Тогда от владения индексом инвестор получит: 1) доход от погашенной А; 2) доход от роста курсовой стоимости Б из-за снижения срока до погашения; 3) убыток от облигации Б из-за роста ставок. Итоговый результат будет равен: 10% × 0,5 + 0,5 × 0,83% = 5,41%. А наш индекс полной доходности станет равным 86,77×1,0541=91,46

Если все инвесторы гомогенны и дружно держат индекс, то все получат 5,41%. Соостветственно, средняя по инвесторам будет равна доходности индекса.

Теперь предположим, что у наших инвесторов разные предпочтения. Часть держит индекс, но кто-то хочет парковать свои деньги только в самый короткий долг. Кто держит индекс, тот получит доходность 5,41%. Но предпочитающие короткий долг, инвестирующие только в облигацию А, в периоде t+1 получат доходность, равную 10%. Средневзвешенный результат будет равен: D × 10% + (1-D)×5,41%. D- доля инвесторов, предпочитающих короткий долг. Если, например, их половина, то средний результат будет равен: 0,5×10%+0,5×5,41% = 7,1%.

Итак, если у нас есть выбор долга с разным сроком к погашению, а у инвесторов разные предпочтения, то результат "в среднем по инвесторам" не всегда равен "результату по индексу". Если ставки растут, то средний инвестор будет показывать лучший по сравнению с индексом результат. Представленный на графике Jet Lend период как раз характеризуется ростом ставок. Но это исправится само собой, когда начнется цикл снижения ставок.

Масштаб графика имеет значение

Кроме того, график на сайте джет ленда не логарифмический. Поэтому визуально ваш результат будет увеличиваться, даже если вы обогнали бенчмарк всего один раз. Независимо от того, как вы представите накопленный результат, в деньгах или процентах.

Простой пример.

В первый год вы получили доходность 50%, а ваш бенчмарк показал только +40%. Разница составит 10 п.п.

Во второй год вы и бенч получили по 40%.

Ваш накопленный результат (сложный процент) = 1,5×1,4-1=110% от начального депозита.

Накопленный результат бенчмарка = 1,4×1,4-1 = 96% от первоначального депозита.

Доходность во второй год одинаковая, а разность накопленного результата увеличилась с 10 до 14 п.п.

Предположим, что и на третий, и четвертый, и пятый год вы и бенчмарк получали по 40%. Ваша накопленная доходность = 476,2%. Накопленная доходность бенча = 437,8%. Разность накопленных результатов = 38,4 п.п.

Вот так, получили повышенную доходность только 1 год, а результат относительно бенчмарка улучшается всю жизнь :)

Все это, конечно, будет отражено на графике. Чем правее, тем больше отрыв от бенчмарка.

От магии визуализации есть 2 контр заклятия:

график разности доходностей нарастающим итогом;

логарифмический график.

Что день грядущий нам готовит

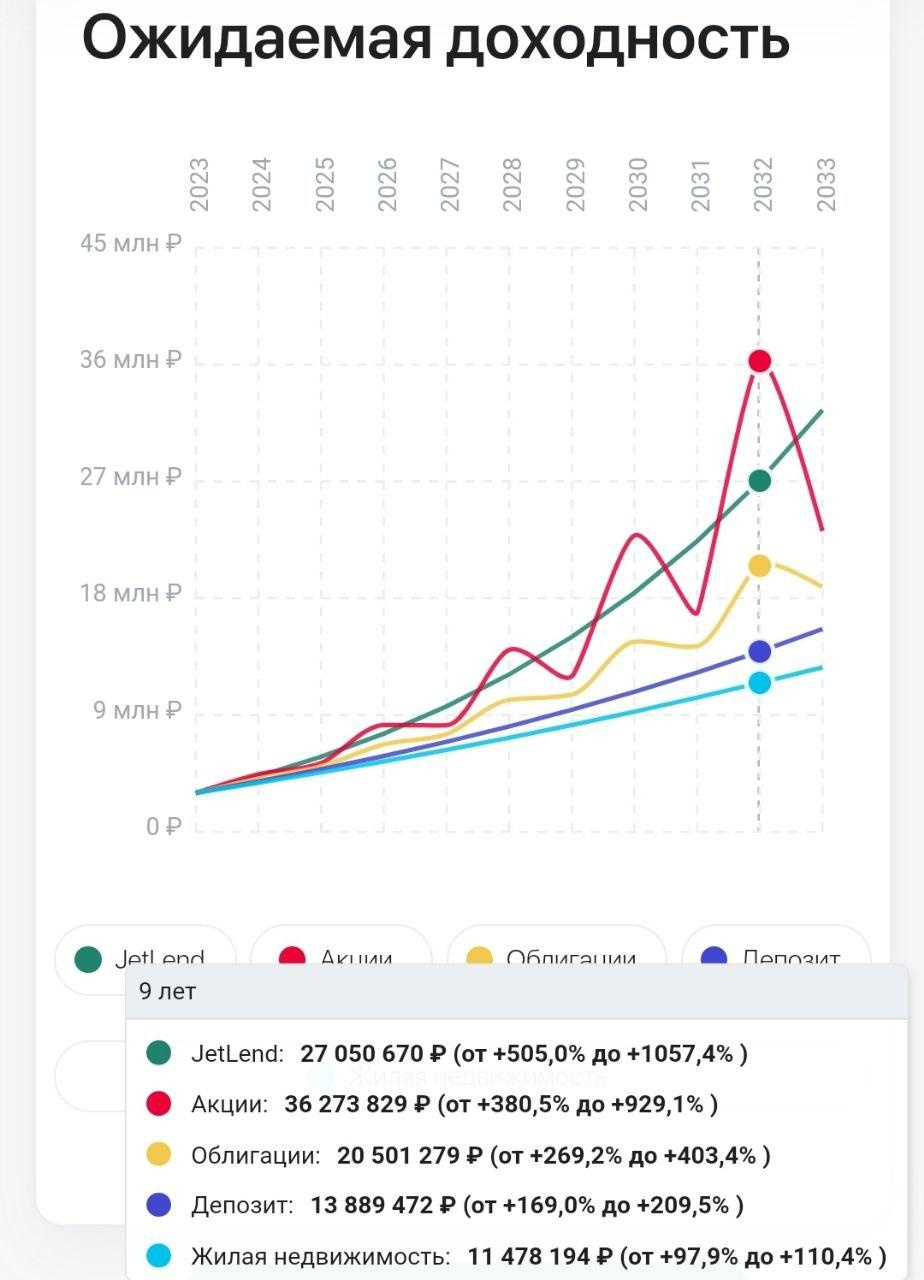

И вишенка - график с ожидаемой доходностью. Каждый год ожидаемая доходность от инвестиций через Jet Lend выше доходностей бенчмарков. Причем без просадок!😎 Видимо, просадки - это только для неудачников. Ну или, судя по графику, для инвесторов в акции :)

Спасибо за чтение и удачи в инвестициях

Спасибо за пост - в целом интересный!

С формулами только беда, я не понимаю, что вот это означает:

И весь вот этот пласт рассуждений я не понял:

Если мы вырезаем из всей популяции инвесторов, коллективно владеющих всем индексом, часть инвесторов с перекосом в короткие бумаги - то у оставшейся части должен появиться обратный перекос в длинные бумаги, и получаемая ими доходность не будет равна индексу. В совокупности они всё равно должны дать результат индекса.

Интересный разбор, спасибо!

Только не понятно - каким образом переход на логарифмический график может снять наваждение, создаваемое графиком линейным?

От перехода на логарифм по вертикали пространственное расположение кривых относительно друг друга никак не изменится ведь и в одной точке графика по горизонтали. ИМХО.