Как считать точность слежения ETF и насколько она важна?

Инвестиции

16 сентября 2021

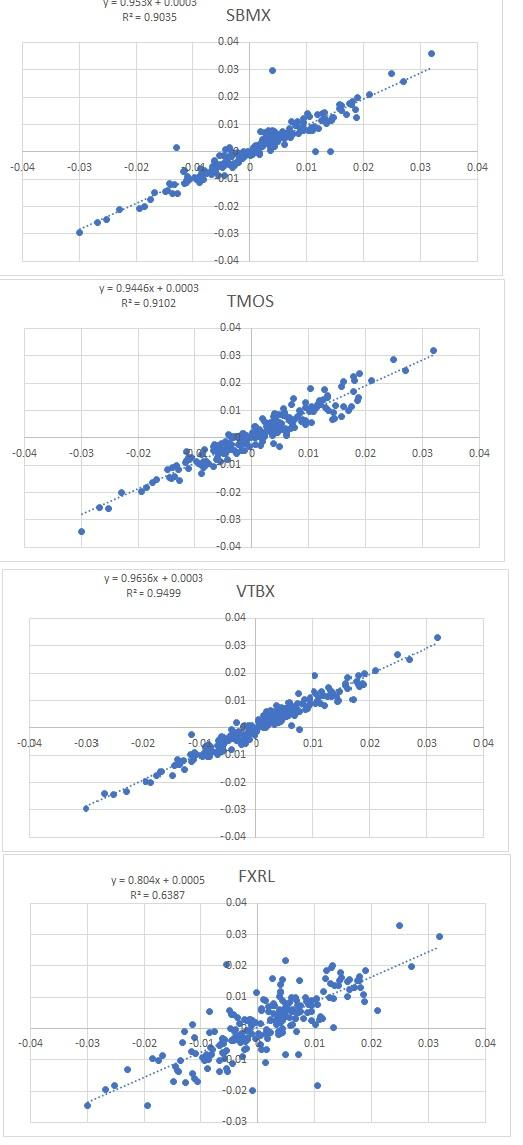

1999

На индекс Мосбиржи сейчас торгуется куча ETF. Я исторически держу SBMX, но как-то задумался а может есть чем-то лучше, кроме комиссии за управление. Взял еще 3 наиболее популярных. Оказалось, что за последний год SBMX показал среди них максимальную доходность. Дальше построил забавные графики: по оси Х - дневное изменение индекса , по У - дневное изменение цены фонда. Мда... Получилось несколько неожиданно. Особенно удивил FXRL, хотя он, конечно, не совсем на индекс Мосбиржи.

А насколько вообще важна точность слежения и как Вы ее считаете?

@Dmitry считает так в принципе многие тонкости там описаны, которых в ваших прикидках нет.

А FXRL на тот же индекс, RTS ничем не отличается от IMOEX кроме валюты расчетов.

Еще в ваших расчетах не учтено то, что теперь FXRL торгуется на вечерней сессии, и с его точностью стало гораздо хуже из-за этого (день по индексу закрывается с основной сессией)

Принято считать tracking difference (накопленное отставание) и tracking error (СКО отставаний) между доходностями СЧА фонда и индексом. У кого их значения меньше, тот и победил. В целом считается элементарно, но есть сложности с правильностью данных, особенно если нет доступа к ним.

Например, ряды должны быть в одной валюте, а их значениям желательно совпадать по времени. Про вечернюю сессию уже сказали, а могут быть различия во времени и просто потому что индекс на активы с другого полушария закрывается за иным временем, нежели европейские или российские фонды. Позволить себе значения индекса за любое нужное время дня взять и посчитать могут лишь некоторые) Но ETF эти значения сами публикуют в отчетности, можно там смотреть. БПИФ, конечно, ничего такого не публикуют)

Есть ещё интересный способ считать tracking difference как разницу между slope регрессий на логарифмы цен фонда и индекса (то есть этим заменяется обычный расчёт доходности, который сильнее зависит от точек начала/конца периода): https://onfin.github.io/literacy/fund_selection/#_3

По американским фондам есть удобная агрегированная информация о tracking error на сайте фиделити. Можно даже "подсосать" данные в гугл-таблицы или еще куда-то.

https://screener.fidelity.com/ftgw/etf/goto/snapshot/keyStatistics.jhtml?symbols=VTI

Garbage in - garbage out. Что мешает считать по СЧА/NAV, а не по цене?