Согласно опросу аналитического центра НАФИ половина населения ведет личный/семейный бюджет. При этом 32% ведет бюджет «на глазок» и всего 17% оформляют бюджет в виде записей, в тетрадках, специальных программах или в файлах на компьютере. Весь опрос можно посмотреть тут.

Зачем это нужно? Ответ простой – чтобы эффективнее распоряжаться собственным капиталом необходима аналитика и постановка целей. А чтобы можно было анализировать – нужно собрать первичную информацию в виде бюджета. Другими словами: бюджет необходим для более эффективного использования собственного капитала.

Как это сделать? Если ответ на первый вопрос интуитивно понятен почти всем, то на данный вопрос ответить сложнее. Многие кто решил вести бюджет, бросают это делать из-за монотонности процесса. Мало кто хочет скрупулёзно записывать свои расходы и доходы, выгружать данные с банковских карт, потом собирать всё это в кучу.

Именно поэтому я решил написать о том, как я организовал у себя данный процесс. Полноценно я веду бюджет уже более 13 лет. И каждый год стремлюсь его …. упрощать.

Что контролирую:

- Доходы

- Расходы

- Баланс (что имею)

Основные принципы:

- Нет смысла в излишней детализации. Минимум усилий на максимум результата. Стоит учитывать то, что даст 90% результата, остальным можно пренебречь.

- Основной анализ в разрезе года

Доходы

Самая простая часть. Доходы, как правило, имеют меньшую периодичность нежели расходы. Исходя из принципов, описанных выше, я беру только основные источники дохода, все остальные, которые суммарно, дают 5-10% дохода – я не детализирую, а свожу в графу «Другое». Таким образом, чтобы проанализировать все доходы, достаточно их записывать, как максимум – раз в месяц, и как минимум – раз в год.

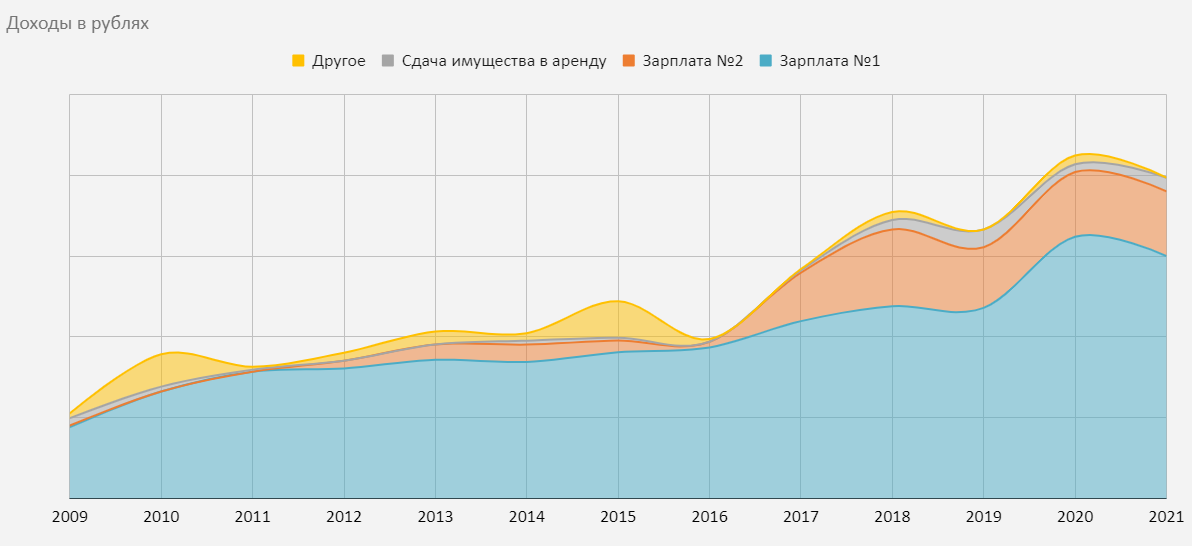

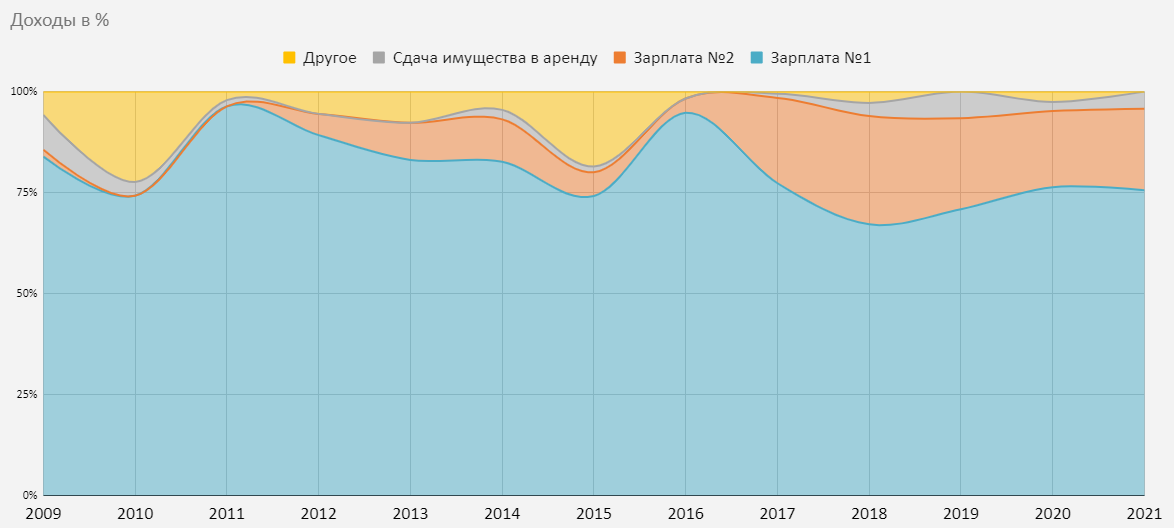

Ниже пример диаграммы доходов в рублях и нормированную в %. Сразу оговорюсь, что данные я изменил и убрал рублевые шкалы, нет смысла вникать в детали моего бюджета, мы разбираем лишь структуру. Процентное соотношение и названия статей – это пример, это не мой реальный бюджет.

Расходы

Самая сложная часть бюджета, так как деньги мы тратим каждый день. Но тут я также не отхожу от принципов, подсчет максимально упрощаю и анализирую в рамках года.

Если вы только начинаете вести бюджет, то я настоятельно рекомендую вам записывать ВСЕ, свои расходы, в течение хотя бы 3-6 месяцев. Да это нудно и скучно, но вы поймете структуру расходов, а это важно для будущего учета.

Раньше я несколько лет вел детальный учет расходов, но со временем стал замечать, что мне не важно сколько условного масла или мяса я потребляю. Мне больше интересно, сколько всего денег уходит на питание, а потом дошел до того, что анализ именно питания тоже нецелесообразен, мне просто нужно знать сколько денег нужно на постоянные расходы, которые повторяются из месяца в месяц с точностью до 100%. Я назвал такие расходы «Повседневные расходы». Но их тоже нужно как-то посчитать.

И вот тут я начал идти от обратного. Я знаю количество денег на начало и конец года, я знаю сколько денег ко мне пришло в течение года (из первого блока). Значит я знаю, сколько я потратил внутри года. Но это же не только «повседневные расходы», были какие-то разовые - отпуск, мебель или телефон. А это значит, что нужно определить некие другие, существенные статьи, которые легко фиксировать в силу того, что они редки и нерегулярны (если вы ездите в отпуск 1-2 раза в год, то явно не составит труда записать общую сумму трат на отпуск).

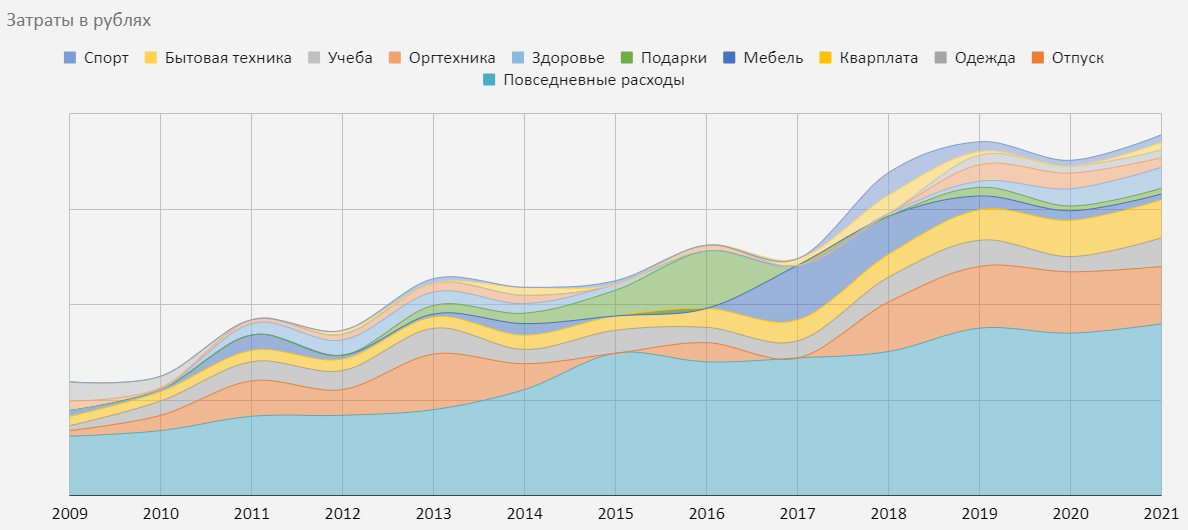

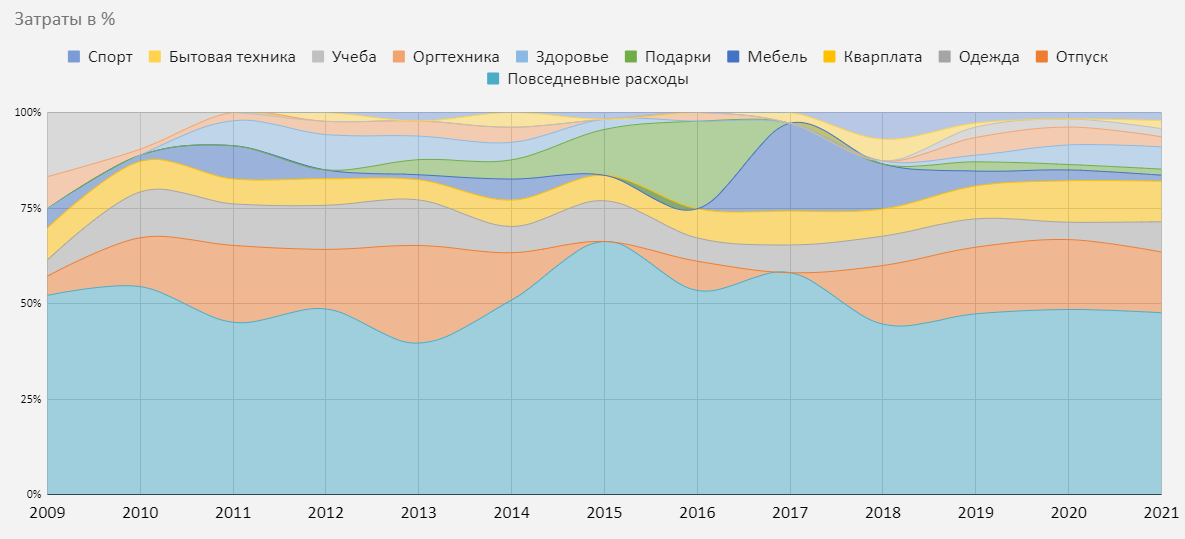

Таким образом я выделил существенные статьи, которые есть смысл анализировать, потому что их легко записать (или восстановить), и они важны для жизни. Список примерно такой:

- Отпуск

- Здоровье

- Обучение

- Спорт

- Мебель и бытовая техника

- Электроника

- Подарки

- Квартплата (или Аренда или Ипотека)

- Одежда

Именно такие затраты я записываю в телефон внутри года. Так как данные вещи редки или их легко восстановить (например, траты на квартплату легко посмотреть в банковских платежах), то суммарное время в год на записывание составляет не более 2-3 часов.

А дальше дело техники. Нужно найти те самые «повседневные расходы», куда входит еда, расходы на транспорт, недорогая одежда, оплата телефона и еще 1000 мелочей, которые нет смысла детализировать ежедневно. Формула расчета выглядит так: Деньги на конец периода – Деньги на начало периода + Заработанные деньги – Выделенные статьи расходов – Отложенные деньги (инвестиции) = Повседневные расходы.

Вот так примерно это будет выглядеть:

И вот эти данные уже можно анализировать. Реагировать на ежемесячные изменения расходов достаточно проблематично, слишком большие флуктуации. Есть разные сезонности по одежде, развлечениям и даже еде. При этом вы всегда увидите увеличение годовых трат на одежду или повседневные расходы и можете подумать, что это было, инфляционная ли это составляющая или вы начали больше потреблять.

Из такого анализа легко планировать деньги на месяц. Например, вы понимаете, что ежегодно тратите на повседневные расходы «миллион», значит в среднем в месяц – 83 тысячи. Также вы понимаете, что на одежду уходит в год «двести тыщ», но это число по месяцам делить бессмысленно, в одежде есть сезонность и примерно вы понимаете, когда купите новые футболки, а когда зимние сапоги. Следовательно, понимая такие детали в общих чертах, всегда сможете определить бюджет трат на год вперед (помесячно) и сравнить его с бюджетом доходов на год вперед (помесячно). Тогда у вас появляется понимание, когда и сколько вам нужно отложить денег, а когда начать копить на отпуск.

Также, имея такой анализ, всегда можно сравнить себя с коллегами или друзьями через процентное соотношение. Например, сколько процентов годового дохода у вас уходит на отпуск? А на повседневные расходы?

Если вам показалось, что «повседневные расходы» слишком размытое понятие, то вы всегда можете выделить из него в отдельную статью, скажем расходы на бензин или пиво (если вам важно отдельно анализировать эти статьи). Итоговый смысл останется – в «повседневные расходы» попадают все рутинные, ежедневные затраты, которые очень сложно фиксировать, и как правило, они очень тяжело поддаются оптимизации (вряд ли вы начнёте меньше есть масла или ездить в метро).

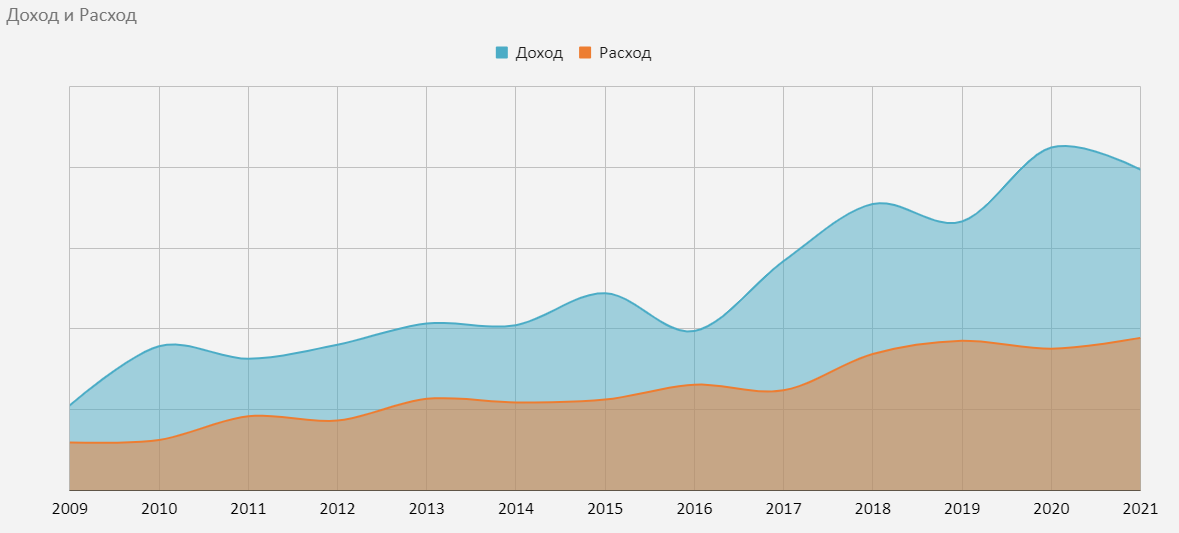

Все доходы и расходы, для наглядности, можно свести в одну диаграмму. И если вы правильно относитесь к контролю своего бюджета – ваши доходы будут превышать ваши расходы и тогда у вас появится капитал.

Баланс

Итак, мы имеем бюджет доходов и бюджет расходов. Если вы не тратите весь доход, то у вас остаются некие материальные блага, в виде денег, материального имущества или ценных бумаг (может кто-то слитки с золотом скупает или криптовалюту). Именно для учета данных материальных активов необходимо вести баланс.

Для себя я решил, что в баланс будут попадать не все вещи, которые у меня есть, а только те, которые потенциально могут принести выгоду в будущем, например, за счет продажи этого имущества. Также я определяю, что материальные вещи, которые стоят относительно дешево (телефоны, компьютеры, мебель и прочее) я не учитываю в балансе, так как такие вещи я скорее «проэксплуатирую» и выброшу, нежели продам.

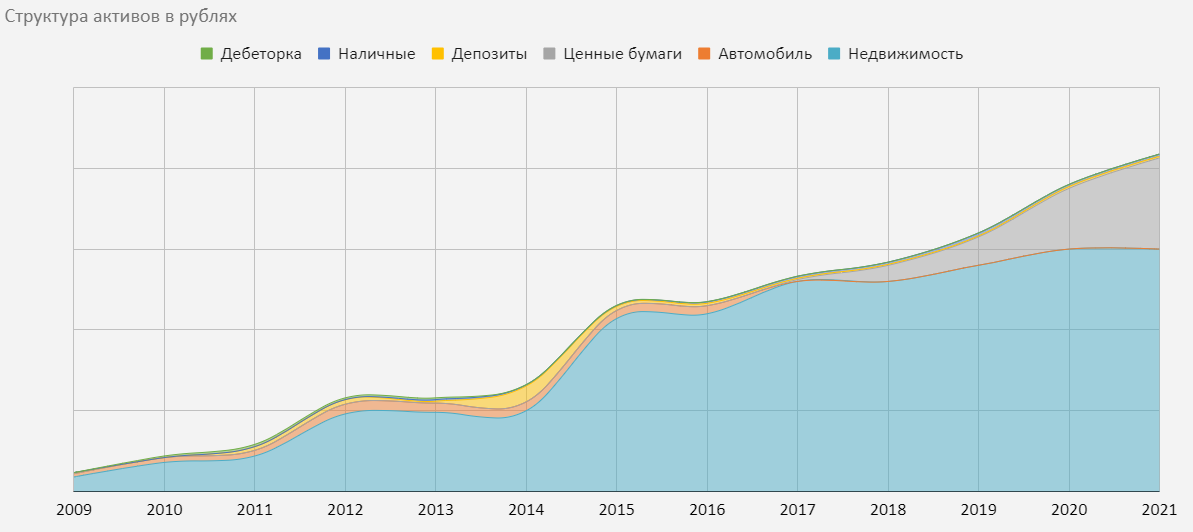

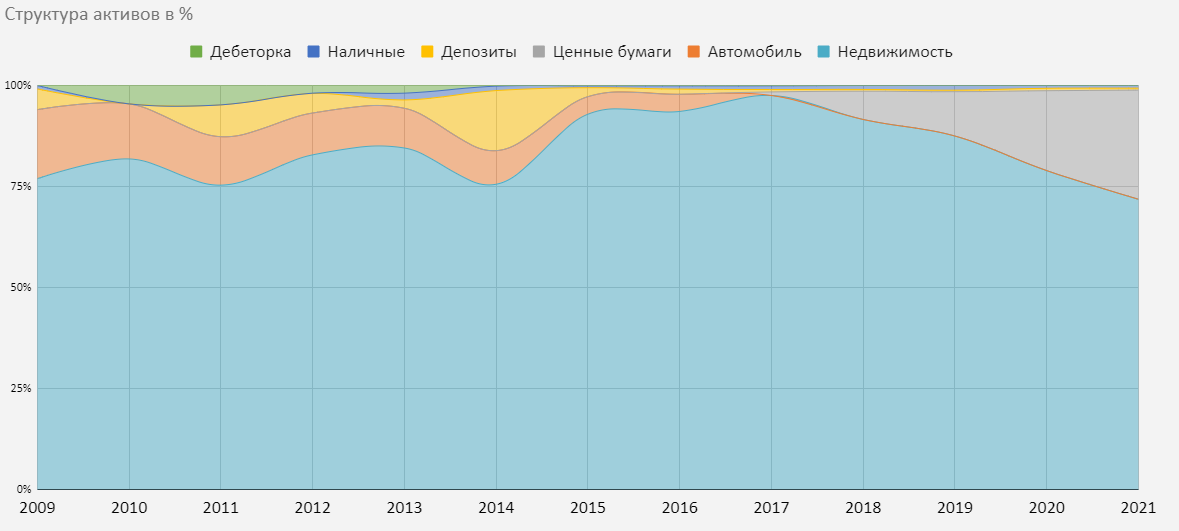

Итого, балансовые активы для меня:

- Недвижимость

- Автомобили

- Деньги (наличные или вклады)

- Ценные бумаги

- Дебиторская задолженность (это когда мне кто-то должен денег и скорее всего отдаст)

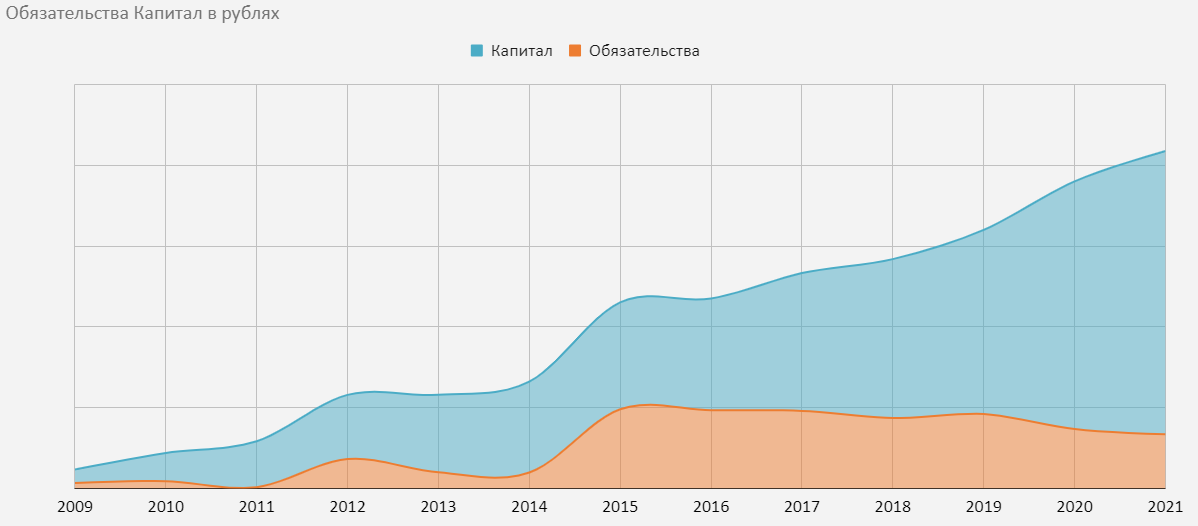

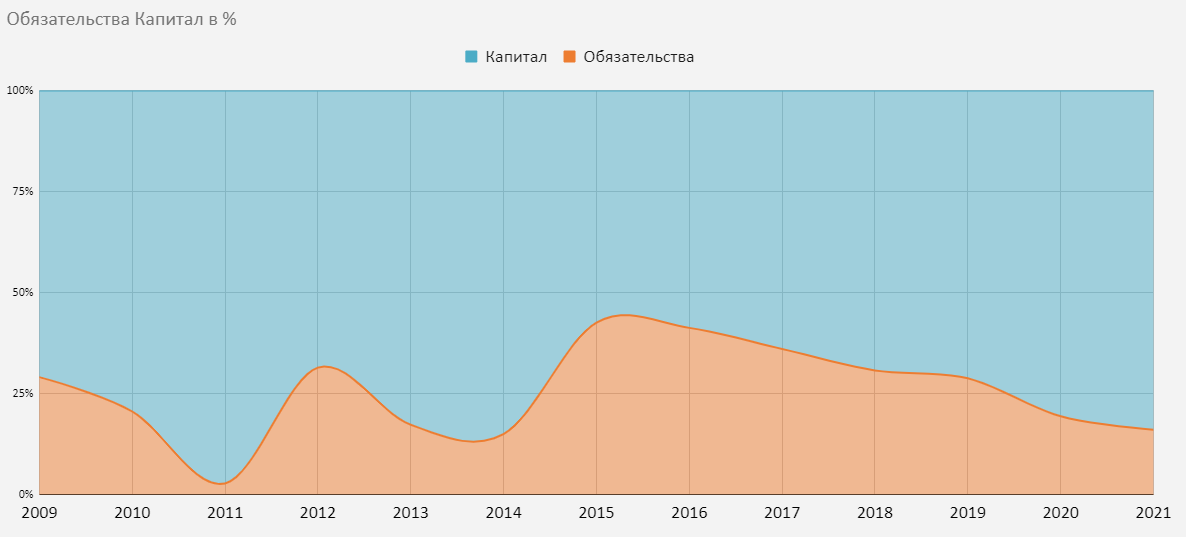

Сумма стоимости всех ваших активов всегда равна сумме источников финансирования. Активы = Капитал (свои деньги) + Обязательства (чужие деньги)

Предположим, что у вас нет ничего кроме квартиры в ипотеке, которая стоит 10 миллионов и остаток ипотеки 3 миллиона. Значит ваши активы 10 млн = капиталу (7 млн) + обязательства (3 млн)

Источники формирования активов в таком разрезе будут выглядеть так:

(сумма высот обоих цветов равна сумме стоимости всех активов)

Также важно представить ваши активы в разрезе, то, из чего они состоят. Номенклатуру активов, которую я принимаю, я описал выше. Выглядеть это будет так:

Заключение:

Нет одного простого способа анализа и ведения бюджета. Но если вы хотите получить оптимальную точность данных при минимальных временных затратах, то вам может подойти способ, описанный выше. Для этого вам нужно потратить 3-5 часов на создание файлика в Excel или Google Таблицах и примерное «восстановление» бюджета доходов и расходов прошлого года, а также плана текущего года и у вас уже будет массив данных из двух лет. Потом тратить 3-5 часов в год на фиксацию трат по отдельным, нерегулярным тратам. А также пару часов, чтобы в конце года подбить и проанализировать результат, а также составить план на будущий год.

Я тоже не опускаюсь на уровень детализации отдельных чеков по расходам. Наверно, это полезнее делать людям, у которых есть проблемы с импульсивными покупками. И полноценный бухучет со счетами и проводками как Павел не веду. Просто вписываю раз в месяц доходы и расходы в табличку суммами по категориям.

Может, когда-нибудь свои таблички выложу как шаблон или даже инструмент запилю, но в целом они устроены так, что у меня есть отдельный лист со списком доходов и расходов в столбик с месяцем и категорией. Категории такие сейчас (несколько раз укрупнял):

Доходы

Расходы

Далее эти данные аггрегируются в статистику с табличками и графиками про:

Отдельно тоже есть таблица с балансом (активы минус пассивы) по месяцам, в ней удобно смотреть сколько есть ликвидного и неликвидного, изменение структуры в динамике.

И всё это трансформируется в План. Он построен по идее о the crossover point из книги Кошелек или жизнь, у меня есть такой же график.

Из любопытного там расчет прогнозируемых расходов на годы в будущее: прошлые ежемесячные расходы дисконтируются на инфляцию к точке начала отчета, после чего берется их средняя, и на неё помесячно начисляется заново уже ожидаемая инфляция (таргет ЦБ). Так можно получить неплохой прогноз своих средних номинальных расходов в будущем.

Ха-ха, посмотрел на графики и живо вспомнил, как я сдуру к одной статье на VC приложил в качестве иллюстрации свои графики без циферок – мне потом еще неделю все доказывали, что таких картинок в природе не может быть никак, и я всё нарисовал в фотошопе. 😀

Я веду полный потранзакционный учет доходов, расходов, активов и обязательств в раскладке на дебет и кредит (вот так) уже лет десять. При этом сам по себе бюджет на год я примерно верстаю, но не пытаюсь как-то особым образом его соблюдать – для меня это скорее предсказательный инструмент, а не способ "заставить себя сберегать нужную сумму".

Но я здесь приверженец идеи эффекта наблюдения. Регулярное отслеживание каких-то метрик поневоле привлекает твое внимание к ним, и тебе легче совершать действия, связанные с улучшением этой метрики. Грубо говоря, если взвешиваться каждый день, сложнее забить на лишний вес. Если регулярно записывать свои финансы, то сложнее тратить всё так, чтобы net worth падал, а не рос.

Я лично просто получаю удовольствие от детального контроля расходов, но полностью понимаю, что это не будет также интересно каждому и это нормально. Записываю в аппликацию на телефоне каждую трату, даже 50 евроцентов за молоко :) Мне нравится как процесс записи так и потом процесс анализа этих трат, хотя с практический точки зрения ваш подход мне кажется ничем не хуже в целом.

Записываю всё в Beancount, это такая текстовая двойная запись. В отличие от многих выше, мне это не нравится, а бесит - стараюсь автоматизировать как могу, но на проприетарные программы никогда не уйду. Всё же текстовый формат мой и я с ним всегда смогу сделать что угодно. Из плюсов, которых вспомню - ездили с (тогда ещё не) женой в путешествие, приехал домой, охренел от потраченной суммы. Посмотрел - нет, всё ок, никто ничего не украл, просто скромнее надо быть 🙃

Самый неочевидный для меня момент - как вы анализируете крупные траты, типа купили машину - через 3 года продали, купили другую?

Может, нужно разбить это на цену пользования по месяцам, но тут же есть ещё упущенная выгода :) что эти деньги не инвестированы. Да и сделать это можно только когда знаешь цену продажи. А пока у меня просто огромные спайки на графике, но я веду пока только три года.

Ежедневный мгновенный учет расходов и доходов - залог успешного внедрения полезного учета личных финансов

Считаю, что удобный инструмент для мгновенной регистрации расходов и доходов делает процесс учета простым и ненапряжным, а это ключ к тому чтобы процесс учета на заглох.

Мы с женой сразу после совершения покупки или получения дохода регистрируем этот факт в простеньком и симпатичном мобильном приложении Toshl. Процесс регистрации занимает 10-30 секунд (с учетом написания комментария). Таких "событий" от 0 до 10 в день, и благодаря такому количеству процесс с одной стороны не утомителен, а с другой - быстро превращается в привычку.

А вот необходимость выделить время на то, чтобы сеть за компьютер и что-то сделать, чтобы учесть свои доходы и особенно расходы, является "стоппером" для процесса ведения учета в подавляющем большинстве случаев.

Согласен с Павлом, что сам процесс записи расходов заставляет задумываться о необходимости каждого расхода. И это еще один плюс мгновенной записи.

Сделать анализ надо немного подтолкнуть

Для анализа здорово наладить систему автоматической отчетности. Например, чтобы раз в месяц и получать на почту стандартный отчет с расходами/доходами в сравнении с предыдущим периодом и средними показателями, например, за год, а также отчет по балансу.

Такой "пуш" позволяет не забыть выделить время и сделать анализ. Любопытно же посмотреть "как там месяц прошел" раз уж письмо с красивым отчетом на почту пришло. Ну а дальше уже может какая-нибудь делать зацепить и можно глубже в анализ погрузиться.

Веду учет уже больше 10 лет. Записываю все достаточно подробно. Не потому, что от этого какая-то практическая польза есть, а скорее мне просто нравится процесс.

За все это время самым сложным было не дисциплина, не технические моменты вроде "как записать покупку машины", а вовлечение в процесс учета и планирования своей супруги. Было сломано очень много копий :) В итоге пришли к варианту, когда есть некоторый семейный бюджет, в который мы скидываемся и ведем подробный учет, а есть личные деньги, которые никак не контролируются. Поначалу меня ломало, т.к. терялась объективность (раньше я мог с точностью до копейки сказать сколько мы тратим, например, на питание, а теперь есть вероятность, что супруга купит какие-то продукты на свои личные), но психологический комфорт от такого разделения на общее/личное в итоге перевесил.

Интересно было бы послушать как организованы семейные финансы у других :)

Я пробовал, наверное, все существующие приложения и подходы к бюджетированию, но устоялся в итоге довольно простой:

В Zenmoney из банков автоматически тянутся расходы. Сначала анализировал по категориям, потом это стало не нужно, сплит стабильный. В принципе я туда не заглядываю, но статистика копится

Инвестиции (бумаги + отложенные деньги) все живут в Intelinvest

У меня доход практически не отличается от месяца к месяцу, поэтому SR тоже стабильный. Из "свободной" суммы вычитаются обязательные платежи (аренда, квартплата, тд). Остальное можно потратить в течение месяца

Месячный "расходный" бюджет конвертируется в недельный Х12/52 и раз в неделю переводится на карточку (доходы на нее не приходят никакие). Поэтому потратить больше бюджета трудно физически

Если расходов больше и ухожу в минус, то записываю просто в notes, если меньше, то тоже. В итоге всегда видно баланс – одно число

Считаю только собственные расходы, в том числе на общие нужды, в кошельки других людей не лезу :)

Попробую поделиться своим опытом ведения бюджета. Понимаю, что он совсем не тру, но какой есть.

Во-первых, мне так и не удалось убедить жену вносить её доходы/расходы в общий бюджет. Если узнаю о её покупках, вношу сам. Нет, это не попытка контроля, хочу хоть немного приблизиться к реальности.

Во-вторых, звучит совсем дико, но у меня не бьётся баланс доходов, расходов и остатков.

Зачем же я веду такой кривой бюджет? В основном, чтобы оценить расходы по статьям, которые я считаю неважными - машина, развлечения, путешествия, подарки. Вернее не неважными, а теми, где есть резерв к сокращению и по которым у нас в семье возникают разногласия. Как-то на упрёк что мы мало путешествуем, я просто показал расходы по этой статье за год - вопрос был снят.

Скоро встанет вопрос о замене старушки-машины на новую, уверен что расходы по ней также помогут решить, покупать новую или в каршеринг/такси.

Еще есть квартира под сдачу в аренду. Сравнивая доход от неё и расходы на её содержание, точно понимаю, что надо продавать. К сожалению, куплена с привлечением мат. капитала, что делает такую продажу практически невыполнимой до того времени, как дети станут взрослыми.

10 лет веду учет в 1с. программа деньги + мобильное приложение. Без учета остаются только небольшие суммы наличных у жены(но статья учета все равно еть). Все остальное проходит через банковские карты и под контролем. Проблем учетом больших покупок вообще нет, так как учет по статьям расходов\доходов. фильтрами можно снимать любые искажения. брокерские счета веду там же в имуществе с подведением баланса по ним раз в месяц. Операции по покупке продаже бумаг делаю редко поэтому проблем с их учетом нет.

Статьи учета детальные все кроме продуктов, на это одна статья.

Под отпуск создаю отдельный кошелек наличных.

программа позволяет вести и бюджет, как правило не выхожу за его рамки, скорее даже получается экономить.

А у меня несколько странная система учета, вероятно.

Проблем с импульсивными покупками нет, поэтому использую ежемесячные пополнение целевых корзин (одежда, техника, поездки, спорт и отдых, налоги итд).

В конце месяца или бывает чаще подбиваю баланс (расходы по статьям списываю с соответствующих счетов).

Все оценка моих трат основана на том, насколько хватает ежемесячных пополнений. Если они избыточны не индексирую их годами, если недостаточно - увеличиваю.

Для учета использую собственную поделку (программку).

Так как к тратам подхожу в основном разумно и в данный момент нет режима тотальной нехватки денежных средств, но приходится сводить воедино множество счетов, то моя "бухгалтерия" имеет максимально упрощённый вид: еженедельная сводка балансов по всем банкам с учётом дебета (инвестиции, банки, сотовые операторы и кошельки) и кредита (кредитные лимиты по карточкам) плюс балансы некоторых бонусно-мильных аккаунтов отдельными строками.

Таким нехитрым образом не тратится время на вечный микроменеджмент, но имеется достаточно регулярная общая картина по финансам, в которой можно всё ещё достаточно оперативно заметить перекосы в сторону проедания балансов.

@PavelKomarovskiy есть прекрасное приложение Zenmoney, у которого настроены прямые интеграция почти со всеми банками РФ. Оно напрямую тянет все транзакции (+можно добавлять вручную), само их классифицирует по категориям (ты сам создаешь перечень категорий) на основе твоей истории классификации, дальше строит отчеты и динамику + позволяет все транзакции выгружать в эксель.

Я тут недавно ушел с работы и решил добавить к ведению учета расходов и доходов еще и бюджет, то есть какое-то планирование вперед. Раньше не думал об этом особо, т.к. доход был достаточным, чтобы приближать меня к моим целям.

Просьба поделиться частью составления бюджета. Насколько детально, сколько категорий, где баланс? Насколько точно, какой порог расхождения, когда задумываетесь? Какие горизонты: типовой месяц, большие траты в год (ака отпуск, чек-ап), еще дальше? Как эти горизонты стыкуются?

@stockuper Если вы еще присутствуете здесь, подскажите пожалуйста, как в рамках вашей системы учитываются крупные (по деньгам) преобразования одного актива в другой? Например, продажа квартиры 1 и покупка квартиры 2. Если это просто вводить как доходы/расходы, то получится выброс, искажающий статистику. В комментариях вы упоминали отдельный учет капекс и опекс затрат, можно подробнее?

А я с обратной стороны пошёл в плане записи расходов на старте. Я сразу сделал общие категории, и стал записывать в категории. Разделять между видами продуктов питания не стал, к примеру. Подход такой: записываю по категориям, после чего смотрю, не слишком ли много на глазок денег уходит на категорию. Если много -- детализирую, чтобы выяснить, на что именно уходят деньги.

Условный пример: есть категория "Кафе/рестораны", в которую входит любая еда и напитки, приобретённые в готовом виде в каком-то заведении, не являющимся продуктовым магазином. И она стала довольно значительной в бюджете, при этом вы часто покупаете кофе в старбаксоподобных заведениях. Первое, что можно сделать - это разделить кофе на вынос и непосредственно питание в кафе/ресторанах на 2 разные категории.

В обратном случае вы можете иметь категорию, которая не занимает много места в бюджете изначально, так что подразделять её на более детальные подкатегории смысла нет.