В комментах на мой вчерашний пост ("Давайте, создадим сообщество сток-пикеров!") Александр Силаев предложил мне вместо рассуждений о возможностях сток-пикинга обыгрывать рынок просто опубликовать портфель из отобранных мною бумаг, а затем следить, как с ним будут развиваться события в реальном времени. Силаева поддержали ещё несколько человек. Мне показалось это интересным, хотя и довольно долгим делом. Тем не менее, давайте, попробуем.

Сначала условия:

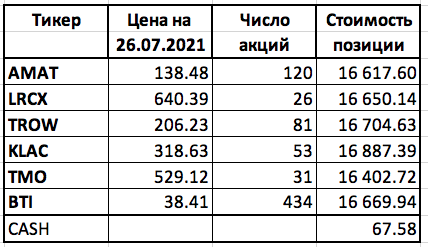

Портфель сформирован по ценам закрытия на вчерашний день - 26.07.2021.

Портфель сформирован на сумму 100 тысяч долларов. В каждую позицию влита одинаковая (примерно) сумма. Небольшой остаток болтается как просто наличка.

Benckmark - S&P 500, поскольку все бумаги американские (торгуемые на американских биржах). Плеча нет. Фьючерсы и опционы не используются.

Сформированный портфель без движения существует 5 лет. Потом все бумаги продаются. И считается доходность портфеля в сравнении с бенчмарком.

Сравнивается Total Return как по портфелю, так и по индексу.

Комиссия за сделки не учитываются. Этих сделок всего шесть. И ещё шесть будет через 5 лет. Это всё. На IB комиссия составит смехотворную сумму. Впрочем, если публика будет настаивать - учту эти копейки.

Налоги по ценовому росту не будем учитывать ни для портфеля, ни для индекса. Там очень много зависит от условий: в какой стране, какие привилегии у инвестора и так далее. И по покупке ETF на S&P тоже не будем учитывать налог. Налог на дивиденды можно или

- там и там учитывать или

- ни там, ни там не учитывать.

Сформулируйте ваши пожелания. Это ни на что не повлияет.

Итак, вот портфель отобранных акций на закрытие дня 26.07.2021:

Значение S&P 500 TR на конец 26.07 составляет 9 208.63.

Поскольку 5 лет ждать бездействуя скучно, я раз в год буду публиковать новый портфель. Тогда мы сможем со временем следить за несколькими портфелями.

UPD: Теперь, по просьбе Павла Комаровского сформулирую принципы, которые лежат в основе формирования этого портфеля (да и всех других моих портфелей).

- Во-первых я сразу исключаю из рассмотрения некоторые отрасли экономики. Критериев два: "нелюбимые" и те, для которых не очень подходит мой метод отбора. Пример нелюбимых: авиаперевозчики (не вижу в этой отрасли конкурентного преимущества одной фирмы перед другой. Значит, будет в основном ценовая конкуренция и низкая маржа прибыли). К нелюбимым относятся также: атопроизводители, добыча нефти и газа, производители вооружения (потому что это монопсония, у них единый заказчик - государство, и хотя они могут быть очень приличными по экономике, их экономика больше зависит от отношений с заказчиком, чем от рынка, а метод отбора у меня чисто рыночный, значит - не подходит). И ещё есть ряд нелюбимых.

Не подходит мой метод, например, к банкам (у них, понятное дело, высокие задолженности, но это просто особенность их бизнеса). Не очень-то он работает для разработчиков софта: там, например ROE и ROA не принципиальны, они работают не со станками, а с человеческим капиталом.

В сегодняшних условиях добавился ещё один критерий: компания должна выжить при серьёзной "корректировке" на фондовом рынке и вообще проблемах во всей экономике. Для этого она должна заниматься чем-то, что всегда будет пользоваться спросом. Критерий довольно размытый, но рабочий. Это, конечно, не алгоритмическая работа. Тут неформально надо подойти.

Если компания прошла через фильтры этого пункта, то она попадает в рассмотрение на следующий уровень.

- Для компании формируется некий интегральный критерий инвестиционной привлекательности компании. Он является суммой произведений различных оценок экономики данной фирмы (строится на основе общеизвестных мультипликаторов) на коэффициент важности того или иного показателя.

Например, один из показателей - "средний рост выручки компании за последние 10 лет". Допустим, этот рост составляет 5% годовых в среднем. Это довольно приличный, но далеко не выдающийся рост. Есть некая нелинейная функция, которая в самом лучшем случае принимает значение 1, а в самом худшем -1. В данном случае она имеет значение +0.3. Это число умножается на критерий важности данного показателя, который в данном случае буде равен 1 (не слишком важный критерий, рост прибыли, например, важней).

Таким образом рассчитываются данные для следующих показателей:

- динамика выручки

- динамика операционной прибыли

- динамика чистой прибыли

- динамика EPS

- уровень долга компании

- динамика роста чистых активов

- средний размер операционной маржи и его динамика

- средний размер чистой маржи и его динамика

- среднее ROA

- среднее ROE

Полученный интегральный показатель инвестиционной привлекательности компании не должен быть ниже некоего граничного значения. Если ниже - компания отбраковывается. Если компания удовлетворяет критерию, то переходим на следующий уровень.

- Проверяются некоторые общерыночные показатели компании и её акции:

- капитализация компании не должна быть меньше некоего порога (не работаю с малыми по капитализации фирмами)

- цена акций не должна быть завышенной с учётом динамики роста фирмы (Это не GPE, я использую другой показатель). Какой?

Вот такой.У компаний, которые образовались в результате фильтрации, практически 100% растёт EPS. Я собираюсь держать их акции "вечно" :)) , но реально 5-6 лет. Если повезёт, то больше, если не повезёт, то меньше. Поэтому для меня, если я их купил сегодня, цена акций фиксируется на момент покупки, а EPS будет понемногу (или быстро - не важно) расти год от года. Поэтому на мои вложенные деньги компания в следующий год принесёт мне: сегодняшнее EPS умноженное на среднегодовой рост EPS. Назовём это число E (Y+1), а PE через год будем называть PE(Y+1). Через два года - PE (Y+2). И т д. Поскольку я держу акции 5-6 лет, то у меня будет сумма за 5-6 лет (EPS+EPS(Y=1)+EPS(Y+2)...EPS(Y+6)) в итоге в качестве общего возврата. А среднегодовой PE за время владения грубо можно оценить как PE(Y+3). Это грубая оценка по значению PE, которое ожидается в средний год моего будущего владения. Придумал я, значит, такой критерий, а потом прочитал, что Темплтон именно таким и пользовался. Такой удар со стороны классика! :)) Ну и какой же показатель этого возврата мне кажется удовлетворительным? Во времена Грэма это было меньше или равно 6 (благословенные времена 17% годовых). Когда я начал воевать с акциями - это было уже 15. Это 7% годовых. Сегодня, в годы великого разгула, мне приходится ставить ограничение <= 20 (5% возврата на акцию). Что поделать, безрисковые вложения сегодня 1-1,5%. Прошу подать 3,5-4% риск премии. И то таких не так много, как видите.

ВСЁ! Компании, прошедшие через все фильтры формируют портфель. Иногда не вредно ещё раз своим глазом просмотреть оставшийся список, может быть, ещё что-то отбракуется.

Описаный алгоритм реализован в двух вариантах:

- полуавтоматическом (как это здесь описано)

- полностью автоматическом (когда и "творческая" часть работы алгоритмизирована и отдана бездушной машине).

Как не странно, результаты мало отличаются друг от друга в этих двух вариантах.

P. S. Здесь опущены некоторые небольшие детали, поэтому "не пытайтесь повторить" :) Но основа именно такая, и на 95% это и есть конкретный алгоритм.

По поводу самой идеи: Мне кажется, надо определиться, с какой целью это делается.

Если цель - показать пример сток-пикерского подхода, то не хватает описания: что выбиралось, как и почему. Без этой информации пост мог бы выглядеть как "вот рандомные 6 акций, давайте посмотрим, обгонят ли они рынок".

Если цель - доказать, что активное управление работает/не работает, то это заранее немного сомнительно. Вряд ли кто-то поменяет свое мнение на базе пятилетнего теста портфеля.

Мне бы хотелось, чтобы мы здесь обсуждали более интересные вещи вроде пункта 1, а не просто мерялись результатами портфелей.

Как скрыть этот шум из ленты?

С интересом слежу за сток-пикерами. Но мне кажется в посте не обсуждено самое главное - по каким принципам выбраны именно эти акции? Ну и присоединюсь к вопросу почему 6, а не 12?

@Gregbar, Спасибо за добавленные пояснения!

Интересно, как выбирался набор показателей. Интуитивно, было бы логичнее брать выручку + операционную маржинальность, к примеру. Иначе при быстром росте выручки и постоянной операционной маржинальности это защитается как два независимых фактора; тогда как по факту драйвер один. А так - можно было бы независимо оценить динамику выручки, и что происходит с маржинальностью.

По EPS и чистой прибыли тоже не совсем понятно: в чем идея дублирования?

То есть, де-факто штрафуются компании с высокими дивидендами и байбэками? Почему?

Хм, с учетом того, что выше - в итоге получается дублирование, это специально так?

Так, ну это самый сложный момент, а тут он как-то вскользь проходит. До этого были просто скринеры на фактор Quality - в общем-то, никто не будет спорить, что покупать за ту же цену качественные компании лучше, чем менее качественные. А вот как определить, при какой цене покупка выгодна - это уже задача на пару порядков сложнее.

Было бы интересно услышать, как вы решаете эту ключевую задачу.

С почином! Рад, что откликнулись.

Мне еще кажется, что чем размазаннее, диверсифицированнее портфель - тем лучше. То есть каждый год пересматривается 20% портфеля, в итоге за 5 лет он ротируется весь, но не одним движением, а плавно.

Ну или "несколько портфелей", как вы написали, если их сводить воедино, смысл будет тот же.

Спасибо за начало интересного эксперимента! Присоединяюсь к мнению Александра насчёт диверсификации. Можно ли уточнить, чем обусловлено количество выбранных акций, их текущей стоимостной оценкой? Обычно встречал рекомендации по диверсификации - 8-16 компаний.

Мне кажется это интересный и долгоиграющий эксперимент.

Может ли это кого-то переубедить? Или как-то повлиять на рынок?

Не думаю.

Арсагера, к примеру, подробнейшим образом излагает принципы своего сток пикинга и раскрывает состав портфеля по меньшей мере последние 11 лет.

Не замечаю чтобы это сильно на что-то влияло. Проигрывает индексу последние 3 года? Так система перестала работать. Выигрывает? Ошибка выжившего или смарт-бета.

В любом случае приветствую в качестве уникального и интересного контента.

очень хотелось бы узнать принципы отбора акций.