Обновил данные на конец 2024г:

Текущие результаты.

Обновил данные на конец 2023г:

Текущие результаты, новости и сравнение с профессиональными фондами.

Из новостей: в начале года переехал в США. Тут открыл свою инвестиционную компанию, подтвердил квалификацию, получил лицензию на управлению клиентскими активами.

Запартнерился с Interactive Brokers и Charles Schwab, теперь клиенты этих брокеров могут подключиться к нашей стратегии прямо в своих личных кабинетах, и получить распределение в соответствии с нашим индексом прямо на своем счете.

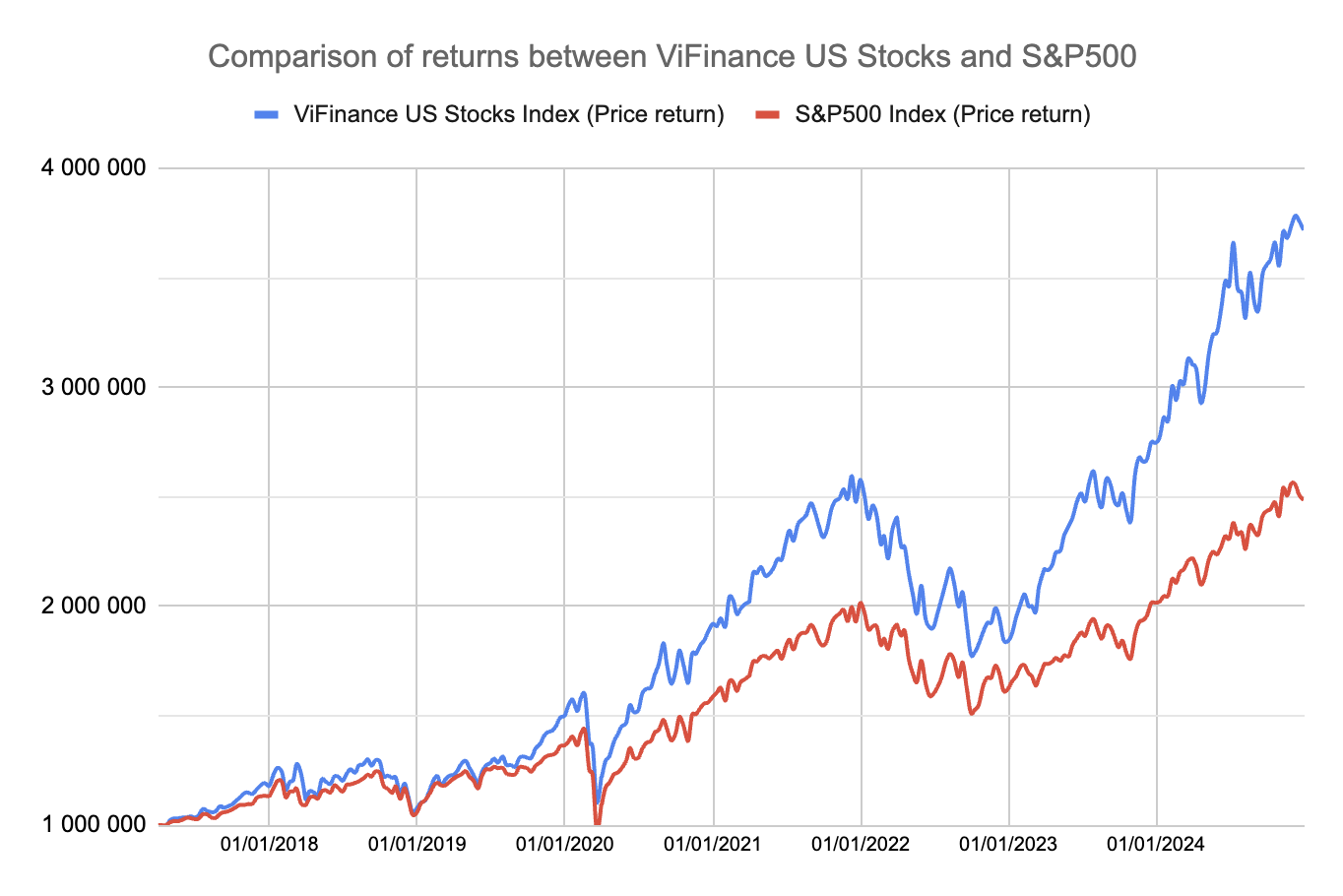

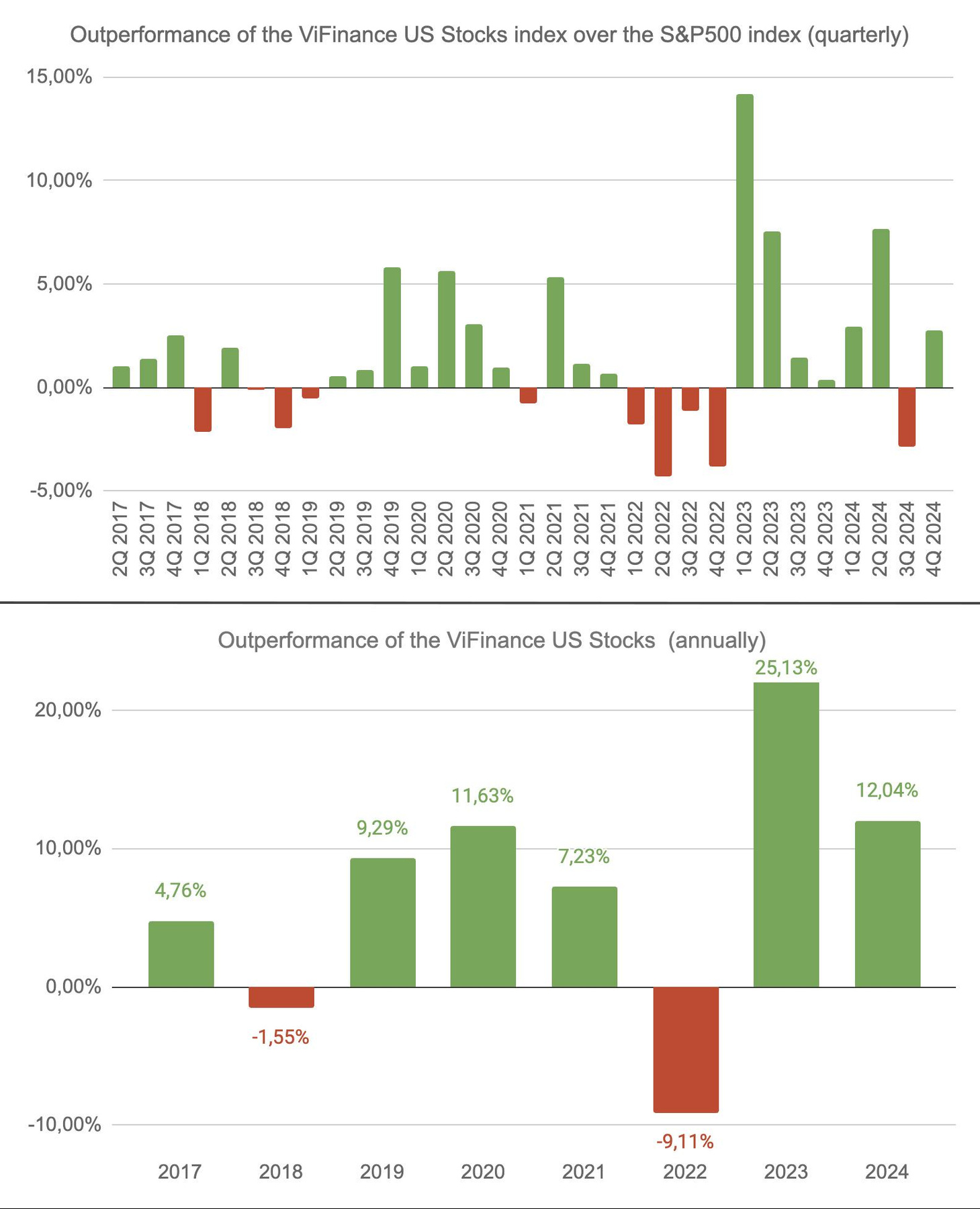

Доходность по годам (ценовая, без учета дивидендов):

2024г: +35,34% (S&P500 +23,30%)

2023г: +49,94% (S&P500 +24,81%)

2022г: -28,93% (S&P500 -19,82%)

2021г: +34,27% (S&P500 +27,04%)

2020г: +27,79% (S&P500 +16,16%)

2019г: +40,35% (S&P500 +29,85%)

2018г: -8,91% (S&P500 -6,92%)

2017г': +20,21% (S&P500 +14,21%)

За все время ведения портфеля': +271,73% (S&P500 +148,61%)

CAGR: +18,68% (S&P500 +12,61%)

' с 01 апреля 2017

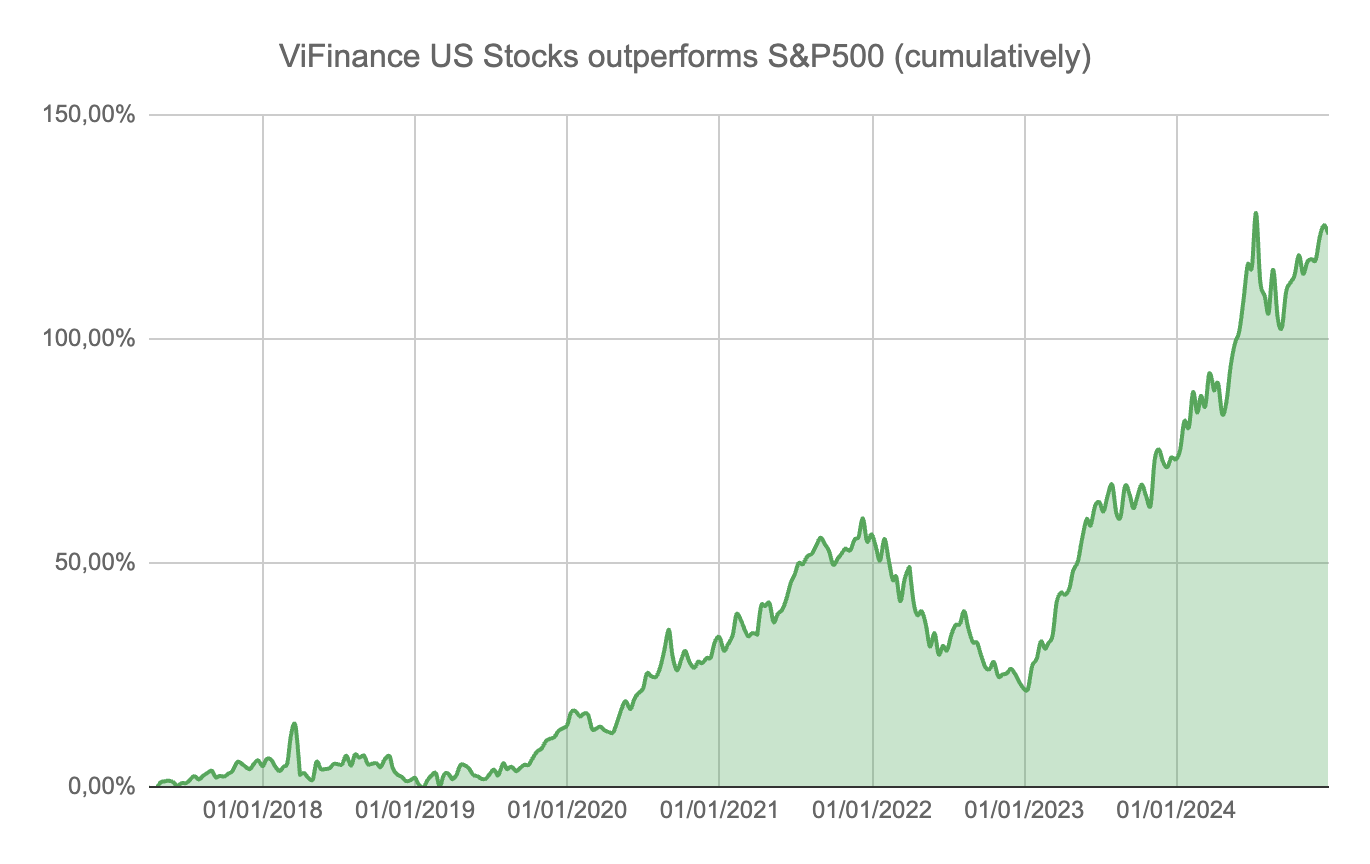

2022 год был в просадке, причем сильнее чем у индекса. Интересная была аномалия, когда рынок в целом снижался медленнее, чем только компании с хорошим качеством бизнеса. Первый год серьезного отставания. Я прогнозировал , что при восстановлении этот дисбаланс будет устранен, но не думал что так быстро, как это произошло в 1 полугодии 2023г.

Текущее опережение среднегодовой доходности около 5% лично я считаю очень хорошим результатом, на который изначально не рассчитывал.

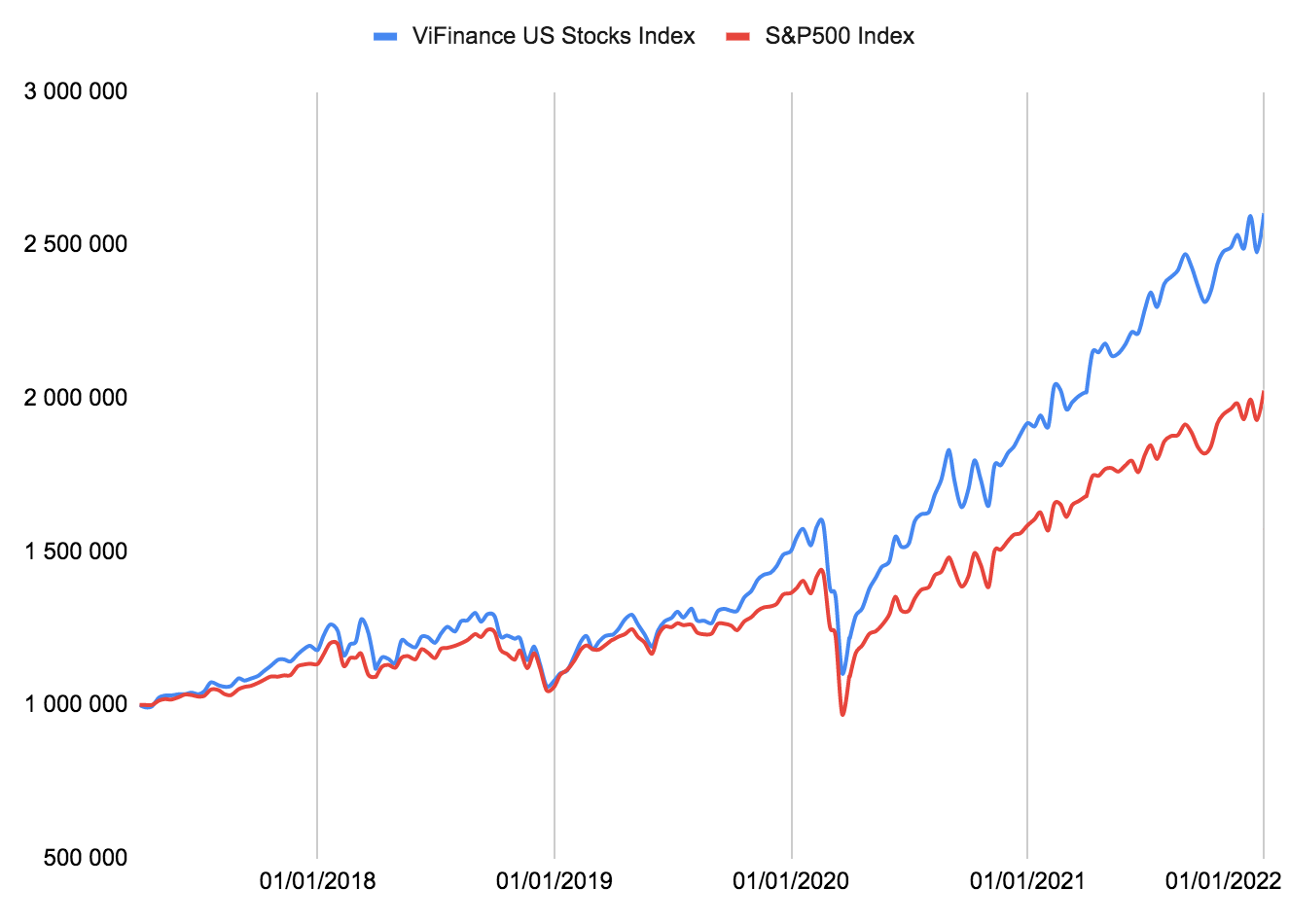

Можно так же посмотреть как происходит опережение индекса:

____________________________________________

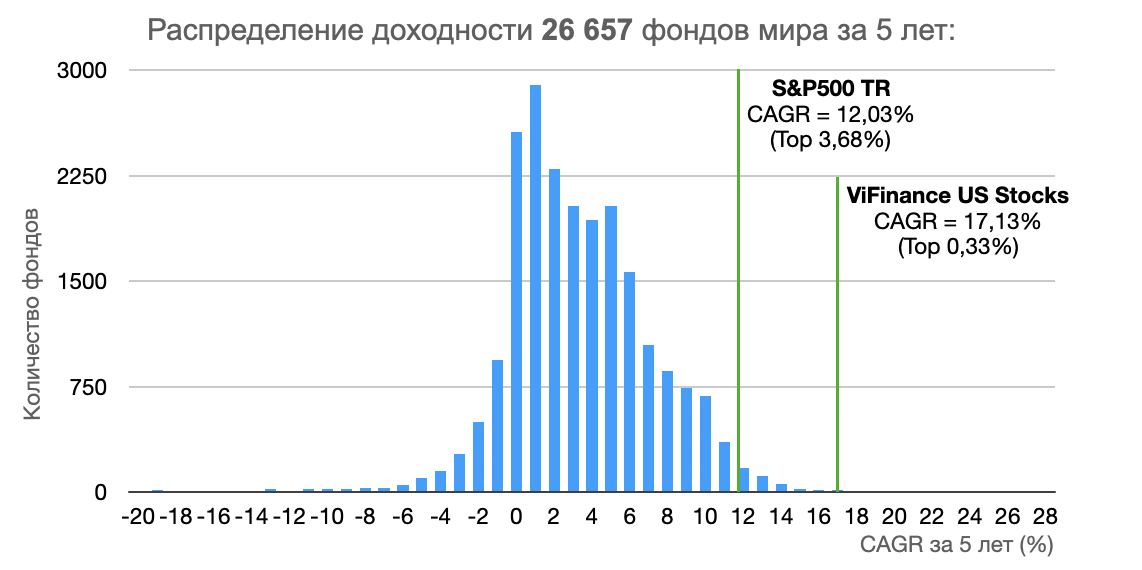

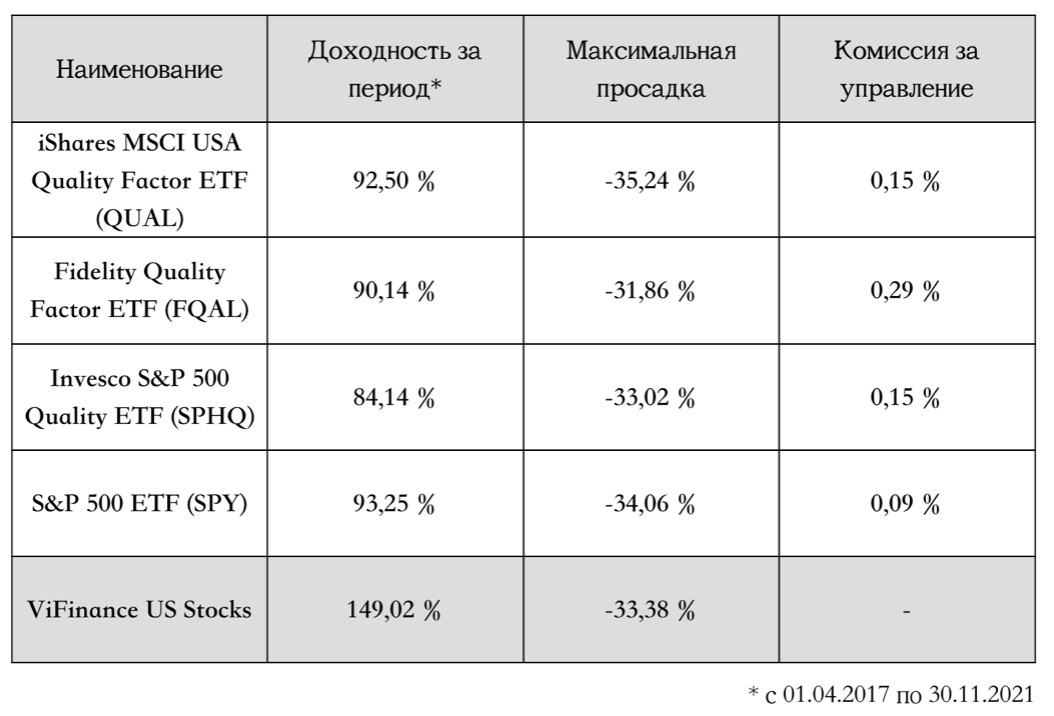

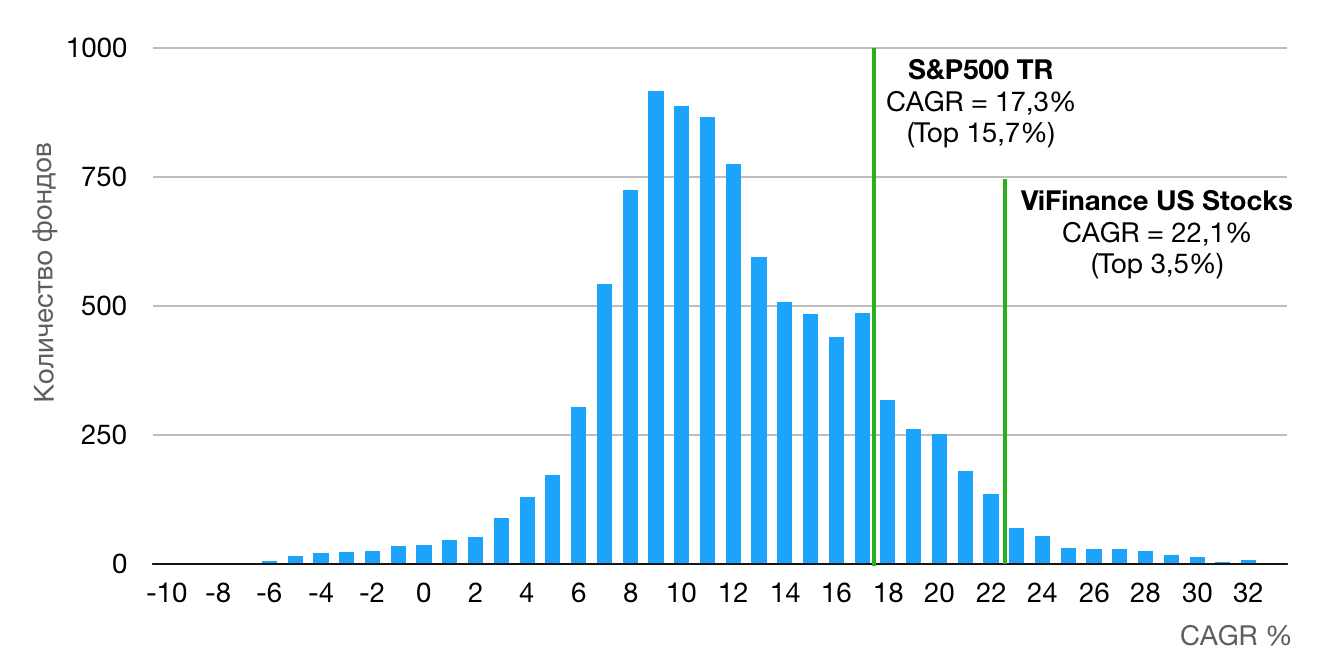

Сравнение результатов с профессиональными фондами

Раз в один-два года я провожу исследование о доходности фондов всего мира, и отдельно на фонды из американских акций крупной капитализации. Это необходимо для адекватной оценки результатов моего Основного Портфеля и для сравнения его показателей не только с S&P500, но и с другими профессиональными фондами.

И чем дольше я отслеживаю и сравниваю результаты с фондами, тем более шокирующие выводы.

Подробнее тут

Если кратко:

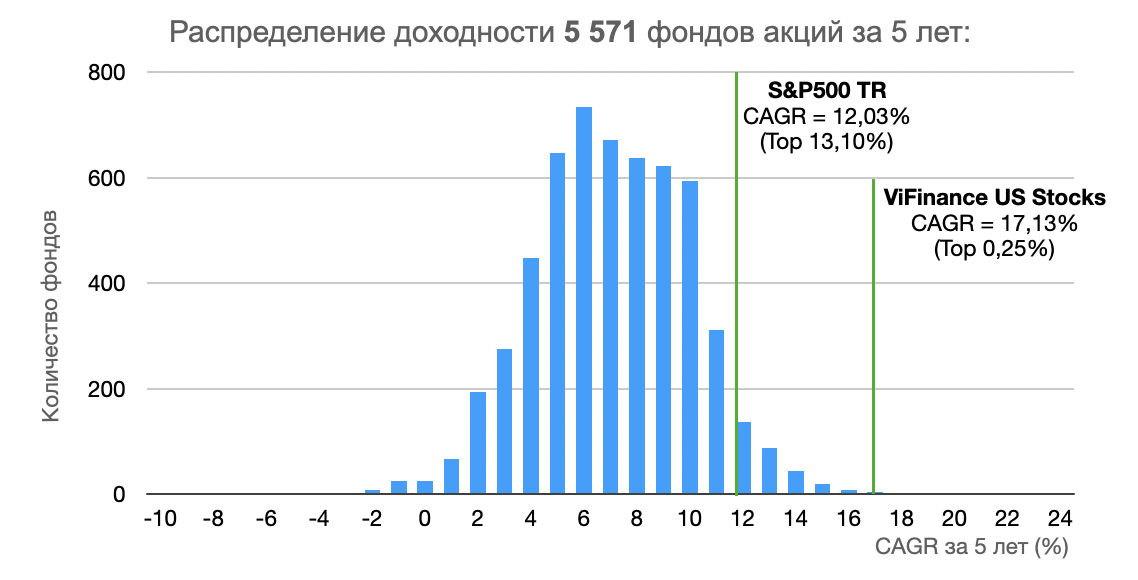

Сравнение со всеми фондами мира:

Фондами на американские акции:

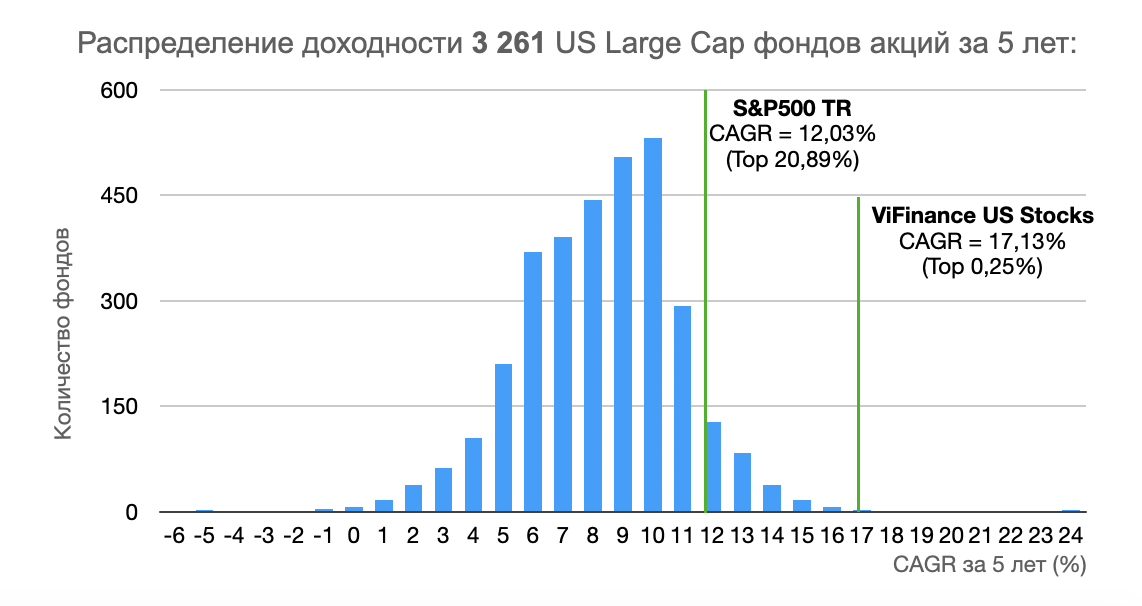

И на американские Large Cap акции:

Мой Портфель опередил 99,7% всех фондов.

Всего несколько фондов показали доходность выше, однако при детальном изучении их портфелей выяснилось, что там либо Теслы на 42% от портфеля, и опережение обусловлено разовым ростом одной бумаги в 20-21 годах, либо там ETF с тройным плечом.

Публичных фондов, которые бы собирали долгосрочный качественный портфель, и показывали аналогичные результаты - просто нет!

Это я сравнил только по доходности. Но для меня самое главное — что, даже при такой результативности подхода, риск остается на уровне индекса (об этом ниже).

С чего все началось...

Очевидно, что в Клубе большая часть участников придерживается пассивного индексного инвестирования. Я сам так же много лет придерживался этого подхода, как самой простой и достаточно результативной стратегии для среднестатистического инвестора. И я так же, как и вы, читал многочисленные книги, статьи и исследования на тему пассивных инвестиций, знаю все доказательства и аргументы.

Однако мой внутренний перфекционист постоянно стремится довести до идеала важные для меня процессы, в том числе и инвестирование, поэтому мне не давали покоя некоторые минусы индексного подхода. В частности тот факт, которым многие оперируют, как аргументом «За»: «долгосрочно только около 1% компаний обеспечивают рост всего фондового рынка. Искать их — как иголку в стоге сена.» Значит это якобы доказывает, что покупать нужно все и сразу, и это единственный вариант получить заветную среднерыночную доходность.

Но лично мне, это исследование говорит об обратном — что покупая весь рынок, мы покупаем 99% мусора — тех акций, которые долгосрочно потеряют свою стоимость. Я часто покупаю фрукты мелким оптом. Буду ли я брать ящик, в котором 99% плодов гнилые, чтобы получить только 1% съедобных? Только в том случае, если я не умею отличать одно от другого — это будет единственный вариант получить хоть какой-то вкус.

Поэтому инвестируя пассивно, я параллельно постоянно думал над вариантами как оптимизировать индексный подход, чтобы меня перестали тревожить мысли о его неполноценности.

Так же я обратил внимание, что если посмотреть на изменение стоимости отдельных компаний, входящих в индексы (на примере S&P500) - мы увидим что каждый год есть компании которые показывают +20%, +30%, +100%, и даже более, А так же будет значительное число компаний теряющих -30% -50% итд. Т.е. Диапазон разброса доходности ВСЕГДА очень широкий, а в итоге получается некая «Средняя температура по больнице» в 8-10% среднегодовой доходности.

Появилось предположение, что «красные точки» - это как раз те компании, не дающие мне покоя, когда я покупаю индексный фонд.

Возник вполне закономерный вопрос: можем ли мы как-то определить, у каких компаний на обозримом интервале ближайших хотя бы пары лет больше шансов попасть в список опережающих среднюю доходность, а у каких в список отстающих.

Как предприниматель — я понимаю что за каждой точкой на диаграмме стоит бизнес. Если передо мной стоит задача покупки бизнеса — я буду обращать внимание на некоторые его качественные характеристики, чтобы выбрать компанию, которой я хочу владеть. Сравнивая несколько предложений, даже если я не могу выбрать из них лучшее, я как минимум могу отсеять худшее.

Так же повлиял мой банковский бэкграунд (по кредитованию юр.лиц). Банк при рассмотрении заявок компаний проводит скоринг и финансовый анализ, оценивает риски, выбирая кого кредитовать, кому отказать, а не кредитует сразу весь рынок (если проводить параллель с индексным инвестированием).

Так же появилась гипотеза:

"Если мы с помощью анализа качества бизнеса отсеем из индекса компании с откровенно слабыми фундаментальными показателями, вероятно мы сможем либо увеличить доходность нашего нового индекса, «очищенного S&P500», либо снизить риск."

Ведь финансовые результаты у таких компании в будущем предположительно будут лучше, а значит и спрос на их акции будет выше.

Важно пояснить: Я не собирался заниматься классическим сток-пикингом, поиском отдельных идей которые могут «выстрелить» за короткое время. И не ставил перед собой задачу выбирать этот 1% самых лучших компаний мира, искать эти иголки, я просто хотел убрать откровенный шлак — гнилую часть «стога сена».

Ключевая задача была — сохранить плюсы индексного подхода (Простая и понятная методология построения портфеля, Минимальное вмешательство, минимальные издержки, неограниченная емкость стратегии, риск на уровне индекса), и убрать его минусы (Большая доля некачественных активов, вероятный вред для рынка т. к. не работает механизм справедливой оценки акций, ограниченная доходность)

В первую очередь необходимо было определиться с Методом оценки качества бизнеса и способом отбора акций - чтобы четко понимать, какие компании мы однозначно будем исключать из портфеля, а какие оставлять. Информации по анализу финансово-хозяйственной деятельности много поэтому даже не смотря на имеющийся финансовый бэкграунд, в том числе банковский опыт работы в сфере кредитования бизнеса - изучение и оценка различных конкретных методов заняла достаточно продолжительное время. В ход пошли в том числе и книги классиков от инвестирования: Грэм, Фишер, Линч, Баффет и прочие. Я везде старался найти рациональное зерно, о том какой бизнес считается качественным.

В итоге к концу 2016 года был разработан понятный четко описанный алгоритм оценки качества бизнеса на основе ряда параметров и показателей а так же определена методика отбора по которой я в несколько этапов провожу отсев компаний из всего индекса. Почему я сразу хотел четко прописать для себя алгоритм анализа - чтобы по возможности исключить субъективную оценку в дальнейшем.

Процесс составления Оптимизированного Индекса проходит в несколько этапов:

Изначально за основу в выборе компаний берется исходный индекс целиком (например S&P500).

95% аналитики сейчас делает Программа собственной разработки. Перед добавлением в портфель результаты отбора дополнительно проверяются вручную, чтобы исключить вероятность ошибок.

На первом этапе происходит быстрый первичный отбор компаний по 5 ключевым параметрам. Если компании не удовлетворяют базовым характеристикам присущим качественному бизнесу то нет смысла рассматривать их дальше. Каково было мое удивление в первый раз, что только на этом этапе из индекса отсеялось 2/3 компаний.

На втором этапе оставшиеся компании подвергаются еще более тщательному анализу, как раз тут досконально анализируется отчетность за 5-10 предыдущих лет, отбор проводится по суммарно почти двум десяткам качественных показателей. Обычно после отбора остается около 30-40 компаний с наилучшими характеристиками. Думаю всем известны исследования по диверсификации, согласно которым после 40 позиций в портфеле влияние каждой следующей добавленной уже не существенно.

На третьем этапе из отобранных компаний формируется итоговый список, распределяются пропорции каждой компании в портфеле.

Принципы распределения пропорций - соответствуют самому индексу S&P500 т.е Оно происходит в соответствии с капитализацией компаний на дату ребалансировки.

В результате данного этапа формируется Оптимизированный индекс ViFinance US Stocks. По нему строится готовый модельный портфель, который и сравнивается с портфелем из SPY.

Анализ и отбор компаний проводится раз в год, после выхода всех годовых отчетов. Обычно это февраль-март. К концу марта я определяю состав оптимизированного индекса на весь будущий год.

S&P500 ребалансируется раз в квартал, а оптимизированный индекс ViFinance US Stocks раз в год 31 марта — 01 апреля.

Чтобы проверить свою гипотезу, я решил провести долгосрочный эксперимент в реальном времени, посмотреть насколько жизнеспособным будет такой портфель, как он будет себя вести при разных состояниях рынка, особенно интересно было посмотреть на него во время коррекций и кризисов.

Первая версия портфеля была сформирована в марте 2017 года, и с 1 апреля того же года я в реальном времени наблюдаю за его динамикой и результатами.

Бывают месяцы когда индекс опережает портфель, бывает когда портфель опережает индекс. Короткие отрезки времени не имеют особого значения. Даже отдельно взятые годы. Я прежде всего ориентируюсь на конечный итог.

Изначально я просто сам вел наблюдения. Со временем стал обсуждать эту идею и промежуточные результаты с коллегами-инвесторами. От них появился запрос на более развернутую информацию об эксперименте, поэтому я сделал его публичным, назвав исследование ViFinance. Вся информация о портфеле: его идея, текущий и прошлый состав, пропорции позиций, ребалансировки, промежуточные итоги — все выкладывается в открытом доступе в Телеграм, на Сайте, и группе в ВК.

О издержках:

Суммарные комиссии брокера менее 0,1% за 8 лет. Оказалось что состав качественных компаний достаточно статичен, меняется незначительно, а пропорции портфеля гармоничным образом меняются благодаря изменению цены самих акций, поэтому объем ежегодной ребалансировки совсем мал по сравнению с объемом портфеля. Основные издержки приходятся на первый год, на момент первоначального закупа. Размер издержек по пассивному портфелю из ETF был бы больше: т. к. к примерно таким же брокерским комиссиям добавляются расходы за управление фондом, даже если брать дешевый VOO (0,03%), это добавит еще грубо 0,15% за 5 лет.

О рисках:

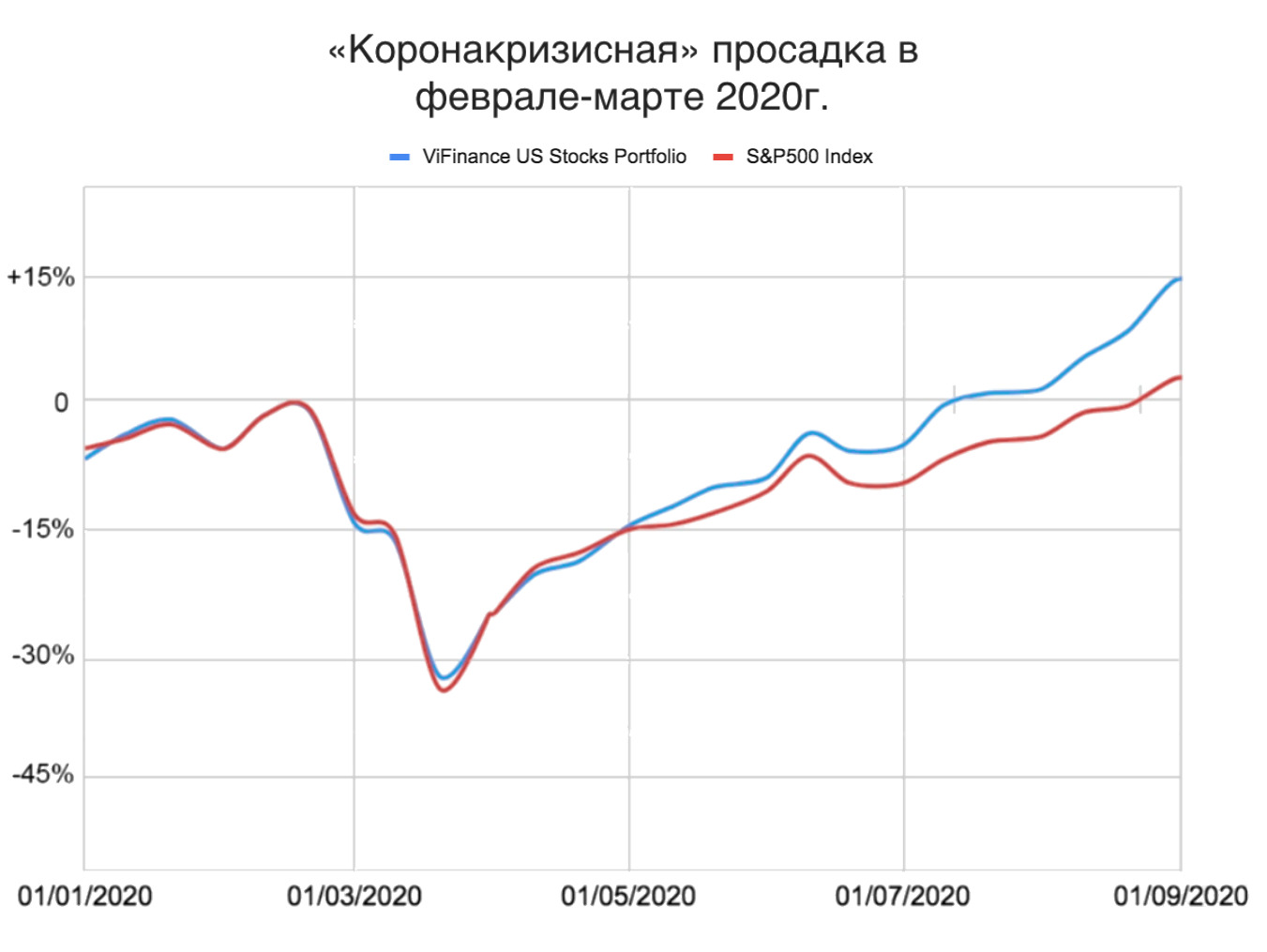

Очень важно наблюдать не только за ростом Оптимизированного индекса (и Портфеля), но и как он себя ведет в неблагоприятные периоды спадов и кризисов.

В первую очередь я обращаю внимание на просадку и сравниваю её со значением просадки бенчмарка, а так же отслеживаю скорость последующего восстановления.

Например во время «коронакризисного» спада в феврале-марте 2020 года Оптимизированный портфель просел на 33,38%, Индекс S&P500 в это же время снижался на 34,06%. Значения просадки практически идентичны.

В 2018 году были коррекции и в начале и в конце года, просадка Оптимизированного индекса и бенчмарка тогда так же были очень близки.

А вот восстановление к предыдущим уровням у оптимизированного портфеля обычно происходит быстрее: например после той же коронакризисной просадки портфель достиг прежних значений уже в начале июля, в то время как бенчмарку это удалось только к концу августа. Я честно говоря рассчитывал на более затяжной и глубокий кризис хотелось посмотреть на поведение портфеля в условиях серьезного и и продолжительного спада. Но думаю это мы еще успеем.

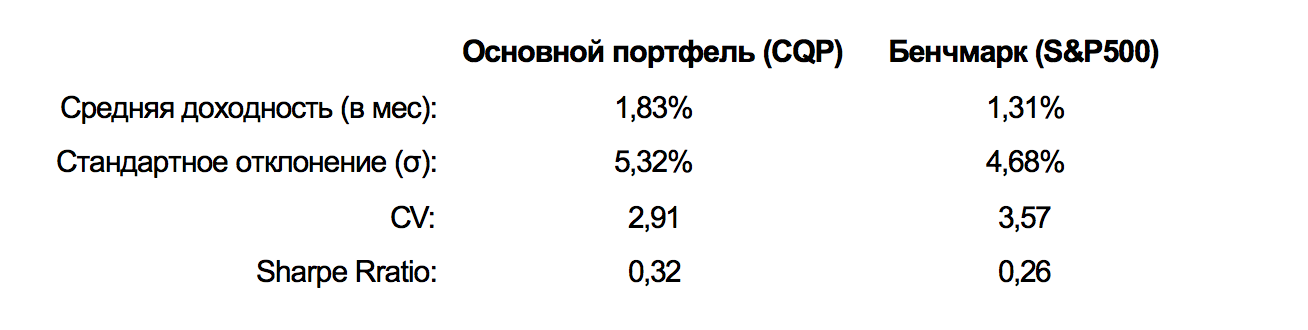

Обычно при оценке риска отдельного инструмента или инвестиционного портфеля в целом обращают внимание на стандартное отклонение (чем меньше — тем лучше). А для сравнения уровня риска нескольких инструментов или портфелей между собой можно использовать Коэффициент Вариации (CV) или Коэффициент Шарпа (Sharpe Ratio). По показателю CV инструмент с меньшим значением считается лучше, по Шарпу - наоборот, с большим значением считается лучше.

Стандартное отклонение у Оптимизированного портфеля несколько выше. Однако так как и средняя доходность выше, то сравнивая два портфеля по CV и по Шарпу - инвестирование в Индекс S&P500 получается рискованнее.

Вывод: я считаю, что за все время наблюдений инвестирование в акции Оптимизированного портфеля по уровню риска было сопоставимо с инвестицией в индексный фонд на S&P500, а по некоторым показателям было даже более безопасно.

__________________________________________

Текущий состав портфеля : Тут

PS - Я не ставлю себе задачу убедить кого-то в правильности своего подхода и в неправильности остальных, нет. Я лишь показываю что возможно всегда есть что-то еще, какие-то альтернативы. И человеческое стремление улучшать уже имеющееся — один из двигателей прогресса.

По уже полученному опыту, я думаю самый оптимальный (для меня) инвестиционный подход — это применять общие принципы Asset Allocation для определения пропорций классов активов в своем портфеле, но вместо покупки ETF на весь класс активов покупать такой оптимизированный портфель, из которого будут исключены самые худшие компании. Даже если не все, а хотя бы какой-то процент. Если бы были готовые ETF с такими принципами формирования — я бы однозначно держал их у себя в портфеле, разумеется так мне, как частному инвестору, было бы удобнее и проще. Но пока таких нет и приходится составлять портфель вручную.

Как-то мне говорили, что зачем составлять портфель самому, если есть Quality ETF. Я сравнил результаты с несколькими из них (сравнение месячной давности).. Хотя по многим компаниям у нас есть пересечения, но видимо мы все же по разному оцениваем «качество бизнеса».

PPS — Результаты в посте обновлены по конец 2024. Я все так же открыт и положительно отношусь к любой аргументированной критике, указаниям на неточности , любым вопросам и поправкам.

Тексту очень сильно не хватает разбивки на абзацы!)

По смыслу - очень напоминает подход @Gregbar в соседней теме. И тот же самый интересный эффект: подробно расписывается выбор quality-компаний (самая простая часть упражнения, на мой взгляд), и только вскользь упоминается анализ цены покупки (буквально одним предложением "ну и ещё каким-то методом пользуюсь, чтобы дорого не купить") - который как раз и является ключевым и самым сложным вопросом.

Я бы как раз на это и сделал упор - как понять, что хорошая компания не стоит слишком дорого?

Здесь будет в тему цитата Говарда Маркса:

Кстати, в недавнем ресерче Verdad про то, что делать с акциями во время разгона инфляции, есть любопытная цитата в тему:

😉

Портфель очень далек от SP500, гораздо ближе к Насдаку. Только Амазона не хватило в жирной части.

Ну в смысле, если взять индекс NASDAQ 100 и сравнить его с SP500, то получится то же самое опережение.

Можно бы было посчитать регрессию, но гораздо легче взять несколько факторных (и не очень) и показать в таблице. Может это упражнение покажет, что там Growth или Momentum на самом деле.

На первый взгляд выглядит как типичная бета, которая вниз не успела проявиться (в единственный минусовый год падала быстрее SP500).

Прекрасная статья! Получил большое удовольствие от чтения и от обсуждения в комментариях. Спасибо большое!

Скажите, вы считаете Total Return или только изменение цены?

И, если я правильно понял, вы ребалансируете портфель ежеквартально перевзыешивая бумаги в соответствии с новыми текущими значениями капитализации компаний. А изменяете состав портфеля раз в год. Если именно так, то не кажется ли вам, что столь частые покупки/продажи при ежеквартальных ребалансировках увеличивают затраты не очень существенно влияя на результат?

Какая часть работы у вам автоматизирована, а какая делается вручную, если не секрет? Ведь 500 бумаг вручную вы вряд ли перебираете.

еще одна статья, содержащая в себе "Здесь большинство против сток-пикерства, пожалуйста, не бейте".

Лично я хорошо отношусь к пассивному инвестированию, но в осторожном вдумчивом выборе компаний вижу большую прибыль при более высоких рисках.

При этом про стокпикерство интереснее всего читать. Даже если я не согласен с итоговым набором компаний, сам ход мысли зачастую затягивает. Обогащает мое понимание как выбирать компани. Чужие критерии выбора имеют самостоятельную ценность.

Вспомнинается, что люди голосовавшие за Трампа в его первые выборы, на предварительных голосованиях и опросах стеснялись сказать "я за Трампа". Было некоторое скрытое большинство, потому что Трамп как выбор был табуирован.

Может и стокпикеров гораздо больше?

Обновил пост, добавил результаты полного 2021 года, обновил диаграммы.

Вкратце:

2021г: +34,27% / (S&P500 +27,04%)

За все время оптимизации Индекса (c 01.04.2017): +157,76% / (S&P500 +101,48%)

CAGR: +22,06% (S&P500 +15,79%)

И подробные отчеты, которые я делаю ежеквартально, и по итогам года, с раскрытием ключевых показателей, мультипликаторов и текущих пропорций компаний в портфеле:

CQP Годовой отчет 2021 (RU).pdf

CQP Annual Report 2021 (EN).pdf

Перечитал ваш пост с обновлёнными данными. Супер! В том смысле, что вполне здравые и совершенно логичные умозаключения почему-то в принципе не принимаются во внимание большинством. Поэтому читать их - одно удовольствие!

И ещё хочу заметить, что мы с вами похожи по подходу гораздо больше, чем кажется на первый взгляд. Только я менее открыт для публики :) Пишу много, но не раскрываюсь полностью. Постоянно помню про исследования, показывающие, что неэффективность рынка исчезает при публикации механизма использования этой неэффективности.

Короче, мы с вами, прям как Бойль и Мариотт :) Успехов вам! Впрочем, я в ваших успехах не сомневаюсь.

Думаю все же знакомы со статистикой SPIVA, согласно которой за 5 лет 73% активно управляемых фондов отстали от индекса.

Мне всегда хотелось узнать как дела у оставшихся 27% "победителей", и сравнить их с доходностью моего подхода.

Оказалось, это не так просто. Если знаете источники, где публикуется информация именно по фондам на американские акции крупной капитализации — напишите, буду благодарен!

Пока что удалось найти статистику по американским фондам в целом — скринер Reuters

Минус этого скринера в том, что нельзя выбрать все фонды, которые работают со всеми акциями крупной капитализации, можно выбрать только Large Cap Value / Large Cap Growth / Large Cap Core. И если при выборе отдельных акций можно было бы указать все параметры, то при выборе именно фондов — выбираются фонды которые целенаправленно работают или с растущими акциями, или с акциями стоимости, а не фонды, которые работают со всем рынком. Поэтому пока единственный вариант — сравнить со всеми фондами сразу.

Итого взаимных фондов: 24 586.

Из них Фондов акций: 11 968.

Фондов опережающих S&P500 TR (CAGR > 17%) за 5 лет: 1883 (15,7% от общего числа фондов акций)

Фондов, опережающих ViFinance US Stocks (CAGR >22%) за 5 лет: 424 (3,5% от общего числа фондов акций)

Итого получается, что по доходности мой индекс ViFinance US Stocks и портфель по нему — за 5 лет опередил 96,5% профессиональных фондов!

Еще один вариант сравнения — скринер Mutualfunds.com

В нем можно выбрать Large Cap Equity, но под критерий сразу попадают и активные фонды, и пассивные. (Да, если нажать на «Funds» — в списке все равно будут и пассивные фонды).

Итого по критерию Large Cap Equity Funds: 2352 фонда

Фондов опережающих S&P500 TR за 5 лет: 489 (20,79% от общего числа)

Фондов, опережающих ViFinance US Stocks за 5 лет: 179 (7,6% от общего числа)

По данному скринеру индекс ViFinance US Stocks и портфель по нему — за 5 лет опередил 92,4% профессиональных фондов!

Это я сравнил только по доходности. Но для меня самое главное — что, даже при такой результативности подхода, риск остается на уровне индекса.

Обновил данные на актуальные.

Обновил данные с учетом 2023г.

Обновил результаты по итогам 2024г.

А можно вот эти данные с графика портфеля в виде дневных или месячных цен (индекса с дивидендами и без пополнений) или доходностей увидеть в эксельке?

Присоединюсь к Григорию. И по отзыву и по вопросу. Какие есть средства автоматизации такой работы? Ибо без них назвать подход лёгким или доступным достаточно сложно.

И, кстати, Вы работаете только с американским рынком? Для российского не смотрели аналогичный подход?

Не увидел информации о дивидендах: считался ли портфель автора по сумме средств на брокерском счёте на начало и конец периода или по стоимости выбранных акций на конец периода.

Насколько я прикинул из графика, индекс S&P 500 как бенчмарк взят обычный, не полной доходности.

Доброго дня.

Пробовали ли вы провести бэктест данной стратегии, например на 30 или 50 лет назад?

как считаете, почему предыдущие соискатели не смогли выработать аналогичный универсальный подход, опережающий индекс на различных циклах рынка, кризисах и т п периодах истории развития рынков?

допускаете ли вы, что ваш эксперимент по прошествии 10 лет будет успешным, а затем может войти в фазу стабильного проигрыша рынку (аналогично сменяемости доминирования value и grow подходов)?

каковы будут ваши действия по истечению тестового 10-летнего периода в случае успеха?

Поздравляю, Виталий! Отличный результат! Совпадает с моим подходом примерно на 146% (шутка). Вот, что интересно: я бэктестил различные варианты такого подхода, меняя что-то в стратегии инвестирования и способах отбора бумаг. Так вот, чуть хуже, чуть лучше, но все дают уверенное превышение над бенчмарком на долгосроке (от 10 лет и выше). То есть, идея у нас рабочая, я считаю. Скоро опубликую здесь новый пост на эту тему.