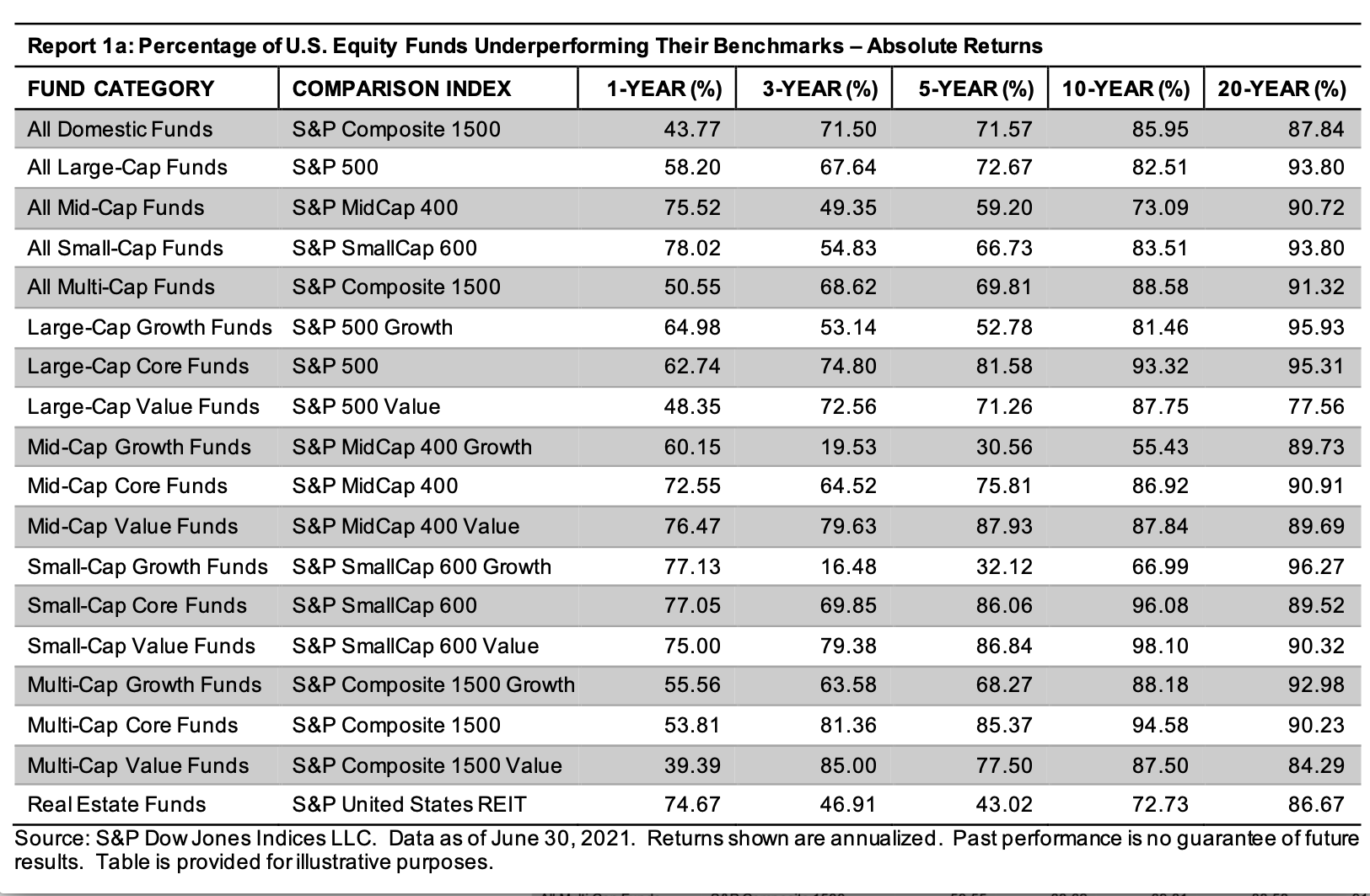

Вот табличка SPIVA о том, какой процент активно управляемых фондов не дотягивают до соответствующего Benchmark, показывают результаты хуже индекса (кликабельно):

Табличка достойна того, чтобы рассмотреть её внимательно. Бросается в глаза, что:

Большинство активно управляемых фондов показывают результаты хуже соответствующего индекса.

С увеличением срока отслеживания цифры становятся просто удручающими для активно управляемых фондов. Подавляющее число любых фондов, с каким бы индексом они не соревновались, безнадёжно отстают. Так индекс широкого рынка США (S&P 1500) на двадцатилетнем периоде выигрывает у 87,84% активный фондов, которые с ним соревнуются. С S&P 500 ситуация ещё хуже: 93,8% фондов не дотягивают до индекса. Вдумаемся: только 6,2% фондов переигрывают индекс на длинном периоде в 20 лет.

Интересно также и то, что на одно- и трёхлетних периодах ситуация выглядит для активных фондов существенно менее трагически: часто половина или 40%, а иногда и 60% фондов всё же переигрывают индекс. Тоже не выдающиеся результаты, конечно, но факт в том, что получше, чем на двадцатилетках.

Исходя именно из таких данных сторонники исключительно пассивного инвестирования обосновывают свою позицию. Примерно так: «Высококлассные и опытные специалисты – управляющие активных фондов, применяя самую современную технику и имея сверхоперативный доступ к любым данным, работая по 16 часов в сутки не могут (как правило) переиграть индекс. Почему же у частного инвестора, не имеющего ни столь глубоких знаний, ни доступа ко всему объёму информации и явно не имеющего возможности (а часто – и желания) работать столь интенсивно и много остаётся наивное желание отбирать индивидуальные акции и наивная надежда победить?»

Позиция сильная! Очень во многом – верная. Именно поэтому многим – особенно новичкам в инвестировании – не стоит заниматься индивидуальным отбором акций.

Но всё же, ради реального понимания ситуации следует отметить обстоятельства, которые чрезвычайно затрудняют для этих профессионалов – управляющих активными фондами – решение поставленной задачи: показать результаты лучше бенчмарка. Я назову только три обстоятельства, на самом деле их больше.

Результат активно управляемого фонда определяется после вычета комиссии, которую фонд взимает за свою работу с инвесторов. Комиссия эта довольно велика. Такой подход совершенно справедлив для инвестора, решающего, вложить ли свои деньги в активный фонд или купить малозатратный ETF? Но этот подход не показывает, чего достиг управляющий активного фонда, удалось ли ему своим выбором опередить индекс. Возможно, что сам отбор бумаг управляющим показал результат выше результата индекса, но после вычета довольно большой комиссии результат оказался хуже, чем у индекса. Такие случаи безусловно есть в той статистике, которая представлена нам в виде таблицы. И во всех таких случаях фонд попадает в проигравшие. Хотя сам управляющий в этом случае выиграл. Для частного инвестора, который решает, стоит ли самому отбирать бумаги, информация в таблице не совсем корректна для принятия такого решения. Цифры в таблице показывают не то, как сработал конкретный человек.

Управляющий активного фонда вынужден стараться показывать высокие результаты постоянно. Он не может себе позволить купить акцию перспективной компании и ждать, скажем 5-7 лет, пока она выстрелит. Дело в том, что «жюри», которое выставляет оценку его действиям – это совсем не профессионалы, это те самые инвесторы, которые отдали деньги в фонд. Инвесторы передали деньги в фонд именно потому, что они понимали: профессионалы лучше справятся с управлением инвестициями, чем они сами. Но они не уверены, «на ту ли лошадь они поставили». И эти сомнения приводят к тому, что раз в квартал, или раз полгода или раз в год они смотрят сравнительные результаты работы данного фонда с другими фондами. И если пару лет нет выдающихся результатов, то человек покидает фонд. Потому что он не профессионал, не понимает, как важно «не дёргаться», ждать результатов долго. Когда таким образом поступают многие, фонд либо «схлапывается» либо его акции сильно падают в цене (в зависимости от того, открытый или закрытый это фонд). Всё, управляющий проиграл! Это скажется на его карьере и заработке. Прекрасно понимая это, управляющие вынуждены подменять цель, не пытаться просто получить хорошие результаты на приличном временном интервале, а использовать текущие хайповые события на рынке, в надежде поймать бурный рост какой-то бумаги на сравнительно коротком интервале – квартал, полугодие. То есть вместо инвестиционного специалиста такой управляющий становится спекулянтом. Грамотный же частный инвестор свободен в своих действиях, над ним нет «жюри» из безграмотных людей. Обратите внимание на более достойные результаты работы активных фондов на коротких интервалах 1-3 года. Может быть, именно обсуждаемая особенность поведения управляющих частично объясняет подобные цифры?

Над управляющим инвестиционного фонда есть и ещё одно «Жюри». Это руководство управляющей компании. Руководство следит за действиями управляющего и, даже если это не запрещено инвестиционной декларацией, строго указывает ему, когда он решил сделать «нетрадиционную» покупку. Никто не будет против покупки акций, скажем Apple, Amazon или Alphabet. Но как только управляющий покупает акции NoName в надежде на их будущий взлёт, так на него начинают сыпаться вопросы руководства. Это вопросы приобретают угрожающий характер, если эти акции полгода-год не дают никакого роста. А ведь инвестор не знает, когда акция выстрелит, когда рынок обратит, наконец, на внимание на её прекрасный бизнес и умелое руководство. Вот почему в портфелях активных фондов часто находятся в основном только известные акции, которые есть и у всех других фондов. А как же можно достичь выдающихся результатов, если ты поступаешь как все?

Все эти (и многие другие – посмотрите книжку Питера Линча «Переиграть Уолл-стрит») обстоятельства показывают нам, что использовать такого рода данные для принятия решений о разумности/неразумности самостоятельного отбора акций частным инвестором было бы всё же немного опрометчиво. Часто индивидуальный отбор акций грамотным частным инвестором может всё же давать неплохие результаты, несмотря на удручающую статистику, которая опубликована выше.

Но: это верно только тогда, когда вы достаточно глубоко понимаете фундаментальный анализ и умеете его использовать для отбора качественных акций по разумной цене.

Но: это справедливо только если вы отдаёте себе отчёт, что побить рыночный индекс действительно очень трудно! Если вы понимаете, что это серьёзная работа, требующая и времени, и интеллектуального напряжения, даже чтобы превысить результат на 1% годовых (правда, вы также понимаете, что этот 1% годовых – это очень много на длинной дистанции).

Но: Эти важные статистические данные должны заставить вас проявлять осторожность и задуматься вот о чём: даже если вы отбираете акции индивидуально, эта группа акций должна быть только умеренной долей в вашем общем инвестиционном портфеле. Наряду с ними у вас должны быть в портфеле и группа ETF, и группа защитных активов (облигации, товарные позиции, ликвидность).

И в заключение маленький совет. Мне кажется, что всё изложенное выше показывает: при индивидуальном отборе ценных бумаг маловероятно, что вы или я окажемся самыми умными на рынке. Скорей всего – нет (про себя я это точно знаю, а вы решите для себя сами). Чтобы выиграть, нам нужно проявить какие-то другие качества. Про себя я уже понял, что мне надо развивать в себе терпение и пофигизм. Не дёргаться, держать купленное долго, не смотря на то, как оно себя ведёт. Подумайте и вы. Может быть это качество будет полезно и вам? Оно точно в дефиците у тех, кто инвестирует сегодня. Включая профессионалов. Может быть, это и поможет нам с вами переиграть рынок?

Выступлю тогда я в защиту активного управления. 😎

Мне нравятся исследования Morningstar больше Спивы тем, что они еще и саму доходность учитывают, а не только количество "обыгравших/проигравших фондов". Получается довольно интересно: на высокоэффективных рынках (США) фонды стабильно и сильно проигрывают; на низкоэффективных рынках средневзвешенные результаты даже после издержек выглядят весьма неплохо:

С устойчивостью результатов по Морнингстару все ожидаемо не очень:

Но вот какие-нибудь индийские фонды на местном менее эффективном рынке уже выглядят получше:

Есть еще вагон исследований про то, что умелые управляющие до учета комиссий довольно устойчиво добавляют ценность, но про это как-нибудь в другой раз =)

Мне интересен вот такой момент. Да, активные фонды проигрывают индексам, но на сколько проигрывают? А на сколько выигрывают?

Гипотетически может быть следующая ситуация - средний проигрыш составляет 1%, а средний выигрыш 3%. В таком случае есть резон даже в активных управляющих, даже если они в среднем, в 70% случаев проигрывают

Если мне не изменяет память, то исследование по методологии SPIVA до комиссий тоже есть, и тоже оно печально для активных управляющих (хотя и чуть менее). Простите, что без ссылки, надеюсь кто-то другой даст.

Аргумент №2 про давление на управляющих я разделяю. Это действительно большой минус для них. Ну и третий аргумент туда же.

Пассивные инвесторы с удовольствием бы посмотрели на результаты частных инвесторов, но к сожалению аудированных данных по частным инвесторам нет, напомню комментарий @PavelKomarovskiy из соседнего топика.

Я попросту не могу верить всякиму частному инвестору, который заявляет, что обыгрывает рынок, потому что частные инвесторы (даже авторы книг, блогов итд) зачастую не умеют считать, а еще склоны к приукрашиванию. И без аудированной отчетности, ху их ху не понять. Поэтому делается вывод, "там профессионалы не могут, почему у частников получится?"

Не уверен, что аргументы про давление на управляющих со стороны клиентов и начальства здесь решающие. Сложно здесь оценить, насколько частному инвестору комфортнее в годовых процентах)

А у активных менеджеров еще и налогов же внутри фонда нет нередко.

Касательно терпения, терпение - очень важный навык в долгосрочном инвестировании. Но недостаточный. Потому что инвесторы с хорошим терпением, выбравшие бумаги неудачно, терпят бедствие.

SPIVA иногда публикует данные gross-of-fees - как ни странно, по ним тоже получается, что две трети фондов отстают от бенчмарка:

😱 Комментарий удален его автором...

По поводу данного аргумента

Разве собственная работа по самостоятельному отбору бумаг для вас бесплатна? Да, вы не заплатите денег, но она не бесплатна. Вы потратите собственные время и силы, которые могли бы быть потрачены для получения заработка (например).

А, по моему, это очень оптимистичная таблица. Её не нужно смотреть на срок более года, поскольку начинает довлеть отбираемая комиссия за управление. А на годовом интервале видно, что если самому заниматься отбором акций, то даже почти случайный алгоритм даст вероятность обыграть индекс около 50 %, а то и больше. Если наш алгоритм отбора акций даёт хотя бы 51 % на обгон бенчмарка в год, то на интервале 10 лет эта вероятность значительно вырастет.