Краткая история

Первая и до сих пор самая известная криптовалюта это биткоин. О биткоине слышно из каждого утюга и, наверное, нужно было провести последние пару лет где-то в пещере медитируя с буддийскими монахами для того, чтобы ничего не знать о нём. Хотя кто его знает, может и монахи уже майнят понемногу... В след за биткоином появился блокчейн эфира. Он решил одну серьёзную проблему - значительно расширил возможности создавать смарт-контракты, которые в свою очередь расширили области применения для криптовалют. Если биткоин, в основном, либо используется для спекуляций, либо для долгосрочных инвестиций (HODL!), то на блокчейне эфира, благодаря смарт-контрактам, выросла целая экосистема финансовых сервисов, которые мы сегодня и называем децентралиованными финансами (DeFi).

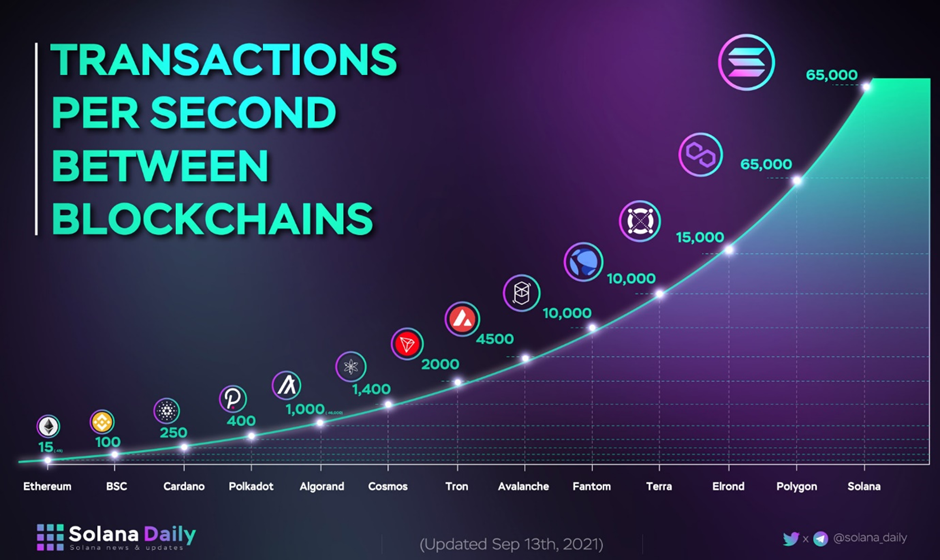

Тем не менее, на эфире экспериментация не остановилась. У эфира на данный момент есть значительный минус - пропускная способность этого блокчейна всего несколько десятков операций в секунду. Из-за очень высокой популярности DeFi и NFT сеть оказывается постоянно перегружена и это приводит к очень высокой стоимости транзакций. Любая самая простая транзакция на эфире стоит сотни долларов.

Новые блокчейны появились как ответ на эту проблему - Солана, Тера и Авакс самые популярные из альтернатовных блокчейнов, они способны поддерживать от нескольких тысяч до десятков тысяч операций в секунду, за счёт этого снижая стоимость транзакций примерно в 1,000 раз. Например, на блокчейне Терра небольшие транзакции стоят несколько центов.

Количество транзакций в секунду, которые способны проводить разные блокчейны

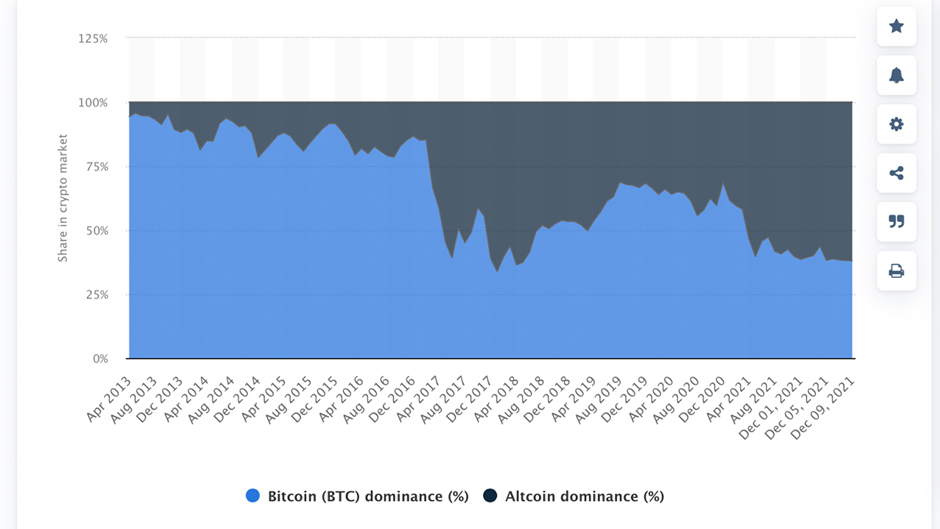

Такой бурный рост эфира и альтернативных блокчейнов привёл к тому, что за последние 5 лет доля биткоина в общей капитализации криптовалют опустилась с 90% в 2017 до примерно 40% сегодня.

Доля биткоина в общей капитализации криптовалют

Экосистема финансовых приложений и сервисов (они называются dApps / decentralized applications), созданная на основе смарт-контрактов на блокчейнe эфира и других альтернативных блокчейнах это и есть децентрализованные финансы (DeFi).

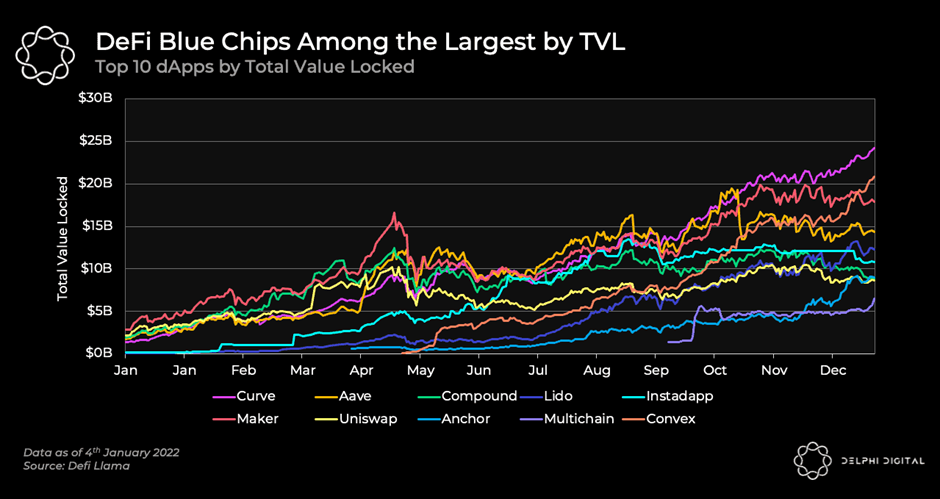

Общая капитализация вложений в разные приложения и сервисы DeFi на данный момент составляет примерно 230 миллиардов долларов и за последний год она выросла примерно в 10 раз.

Популярные применения ДеФи

Наиболее популярные приложения ДеФи достигают десятков миллиардов долларов в управлении

Я буду рассказывать о DeFi на примере нескольких приложений, существующих на блокчейне Терра — это второй по капитализации DeFi блокчейн после эфира. Во-первых, мой личный опыт в основном ограничивается блокчейном Терра и я хочу рассказывать о том, что я сам делаю и понимаю, а не заниматься теоретическими рассуждениями о том, как это работает. Во-вторых, в связи с высокими комиссиями на эфире большинство читателей всё равно не сможет попробовать использовать эти приложения, навряд ли многие захотят выкидывать пару сотен долларов просто для того, чтобы поэксперементировать с DeFi. В свою очередь на блокчейне Терра комиссии очень низкие и каждый может практически попробовать то, о чём я буду рассказывать.

Сразу оговорюсь, то о чём я рассказываю ниже это одна очень маленькая часть от всего рынка DeFi.

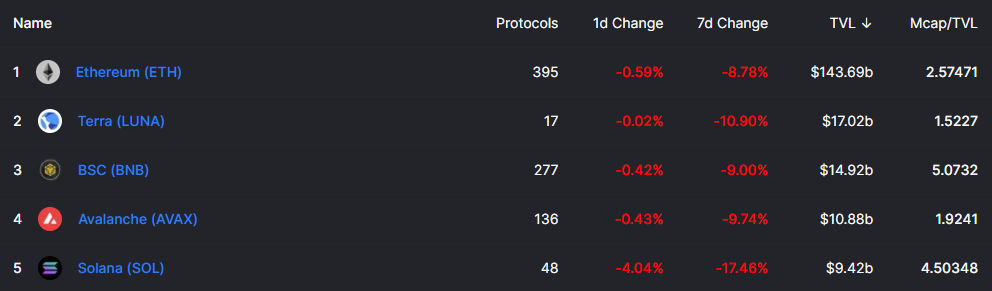

Топ-5 самых популярных блокчейнов среди пользователей DeFi приложений

Стейкинг

Если не вдаваться в технические подробности стейкинг похож на владение акциями блокчейна. Например, так это работает на блокчейне Терра: вы покупаете токен LUNA, отдаёте его в управление так называемому валидатору и за это получаете часть комиссий, которые платят пользователи блокчейна. Это первый источник дохода, во-вторых, вы можете заработать или потерять с изменением стоимости этого токена. Вы получаете часть комиссий за транзакции на блокчейне т. к. своим депозитом помогаете валидатору выполнять туже функцию, которую для биткоина выполняют майнеры т. е. они подтверждают транзакции и обеспечивают функционирование всего блокчейна. На данный момент стейкинговая доходность LUNA составляет 7% годовых. Это одна из самых консервативных форм доходности в DeFi т. к. вне зависмости от того, что происходит с ценами, до тех пор, пока кто-то пользуется блокчейном вы будете получать доходность за счёт их комиссий.

Конечно, остаётся волатильность самого токена. Экономика этого блокчейна (токеномика) устроена так что чем больше используются различные приложения на блокчейне тем дороже стоит токен LUNA.

Пример доходности стейкинга токена LUNA

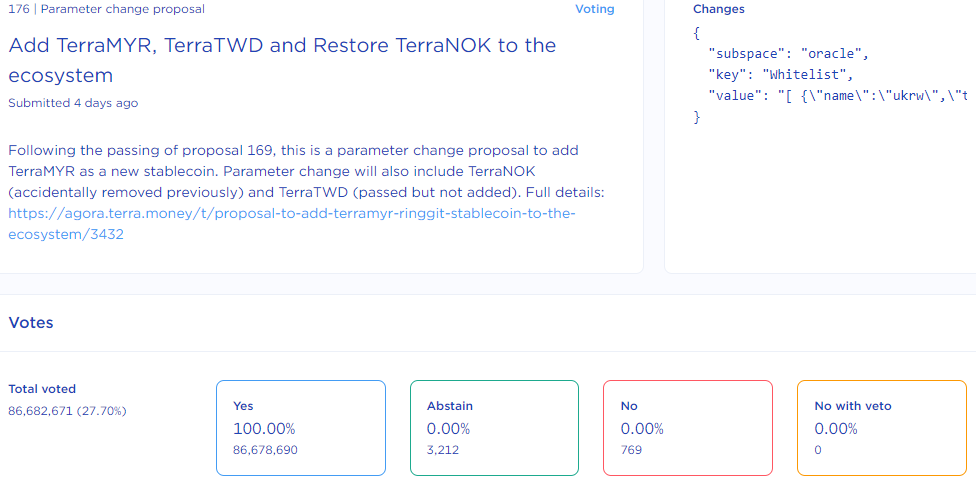

В добавок к "дивидендной" доходности от стейкинга вы получаете право голоса по всем вопросам, касающимся управления блокчейном, которое вы делегируете своему валидатору. Иными словами, валидаторы голосуют по разным предложениям и вес их голоса зависит от того сколько капитала им доверили инвесторы. Это похоже на то, как избиратели голосуют за парламентские партии, а партии в свою очередь голосуют за индивидуальные законы. Разница в том, что вы можете в любой момент поменять свой голос и уйти к другому валидатору, с решениями, которого вы в большей мере согласны.

В целом это похоже на акционерную компанию, которая распределяет дивиденды среди своих инвесторов в виде стейкинговой доходности, а также находится в состоянии постоянного собрания акционеров - голосования по тем или иным предложениям происходят онлаин в любое время.

Так выглядит голосование, любой пользователь может сделать предложение заблокировав $4,000 в токенах LUNA в качестве возвратного депозита

Сегодня существует больше трёх миллионов кошельков на блокчейне Терра, год назад их было на миллион меньше

Тут мне хотелось бы упомянуть один важный концепт, токены совершенно не обязательно должны быть «валютами», выполняющими функции средства платежа. Токен это универсальный инструмент, который может быть чем-то похожим на акции (как описано выше), облигации, валюту, произведение искусства или символ статуса (NFT), а также многие другие функции. Это универсальный концепт, применение которого не ограничивается средством платежа.

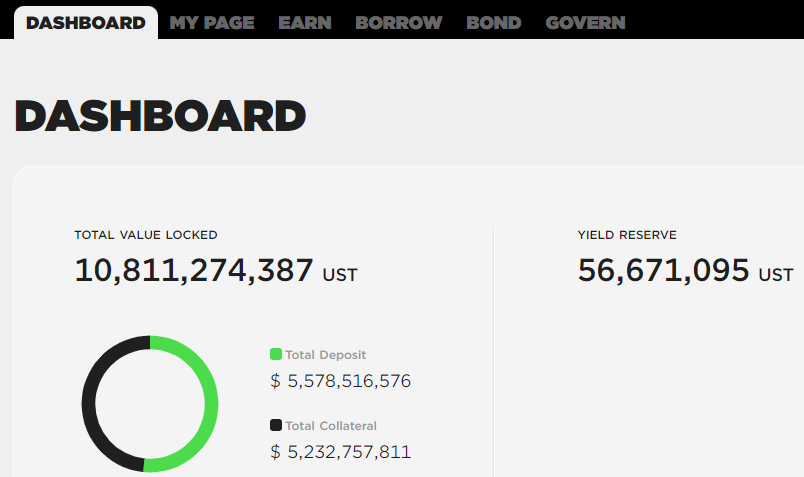

Депозит в Anchor

Протокол Anchor можно назвать крипто-банком. Он позволяет брать кредиты под залог криптовалют и принимает депозиты под проценты. Токеном, в котором принимаются депозиты и выдаются кредиты является стейблкоин UST, он равен одному доллару. Идея заключается в том, что, если вы хотите взять $100 в кредит, вам необходимо предоставить залог в криптовалюте, как минимум $200. У протокола есть два источника доходности: во-первых, это проценты по кредиту, которые платят должники, а во-вторых, это стейкинговая доходность этой криптовалюты т. к. Anchor использует токены полученные в залог для стейкинга, так как это описано выше

Пример: кто-то берёт $100 в долг и предоставляет токен LUNA на $200 в качестве залога. Во-первых, он платит проценты по кредиту, около 15% годовых, во-вторых, $200 залога дают 7% доходности.

С другой стороны, по депозитам выплачивается 19,5% годовых на данный момент.

Критика и риски:

в последнее время этот протокол привлекает значительно больше депозитов, чем выдаёт кредитов, соответственно высокая доходность скорее всего очень скоро снизиться, либо они ограничат приём депозитов;

на данный момент Anchor старается привлекать новых заёмщиков предлагая им кашбек, части уплаченных процентов по кредиту в виде их собственного токена ANC, это можно сравнить с тем, что Сбербанк отдавал бы вам назад половину процентов уплаченных по кредиту в виде своих акций. Это поддерживает интерес среди потенциальных должников, но остаётся под вопросом интерес к протоколу после того как они прекратят эту субсидию;

Подобная практика предоставления субсидий ранним пользователям протоколов является популярной практикой в DeFi. Это можно сравнить с тем, как Uber в течение многих лет терял деньги на каждой поездке, но при этом концентрировался на росте клиентской базы и общего оборота.

есть риск того, что смарт-контракт этого протока будет взломан и весь ваш вклад будет утерян навсегда, такие взломы в DeFi происходят достаточно регулярно

есть риск того, что токен UST перестанет стоить $1, это уже случалось в прошлом во время общего обвала криптовалют, он опускался примерно до $0.85 в мае прошлого года.

Дело в том, что это алгоритмический стейблкоин, который не обеспечен реальными долларами. Его паритет с долларом поддерживается другим образом, подробнее об этом тут. Сама по себе концепция алгоритмичесского стейбкоина это эксперимент, успех, которого не гарантирован.

Плюсы:

смарт-контракты этого протокола трижды прошли сторонний аудит, который подтвердил отсутствие уязвимостей, до сих пор взломов не было;

есть возможность купить страховку смарт-контракта, это значит, что, если протокол потерпит хакерский взлом и вы потеряете свои средства другой страховой протокол вам их возместит, стоимость такой страховки 2% в год на данный момент;

даже в том случае если доходность депозитов упадет в два раза он по-прежнему будет давать достаточно высокую доходность. Понятно, что сегодняшняя высокая доходность не навсегда;

самым главным плюсом на мой взгляд является сама бизнес-модель кредитов под залог криптовалюты: это похоже на кредит под залог ценных бумаг у брокера с той разницей, что рынок криптовалют открыт 24/7, т. е. в том случае если ваше обеспечение упадёт ниже минимального уровня обеспечения залог будет автоматически продан на рынке с небольшой скидкой и кредит закрыт из этих средств.

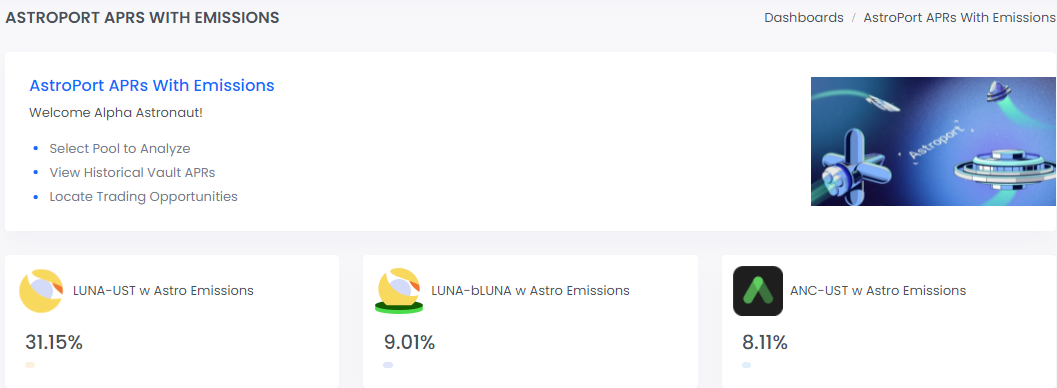

Децентрализованная биржа (DEX) Астропорт

Это приложение является децентрализованной биржей, т. е. тем местом, где можно продавать и покупать различные токены. Основная разница с традиционными биржами заключается в том, что ликвидность необходимая для создания рынка предоставляется любым частным инвестором, который будет зарабатывать часть комиссий полученных биржей за совершение транзакций.

Предоставление ликвидности работает таким образом: вы предоставляете в пул ликвидности $100 в токене UST и $100 в токене LUNA. Эти токены будут использованы алгоритмами автоматического маркет-мейкера для создания ликвидности на децентрализованной бирже. В качестве вознаграждения вы получаете комиссии уплаченные пользователями биржи плюс дополнительное вознаграждение в токенах самой биржи. Например, для пула UST/LUNA общая доходность на данный момент составляет около 30% годовых. Эта доходность может очень сильно различаться для разных токенов.

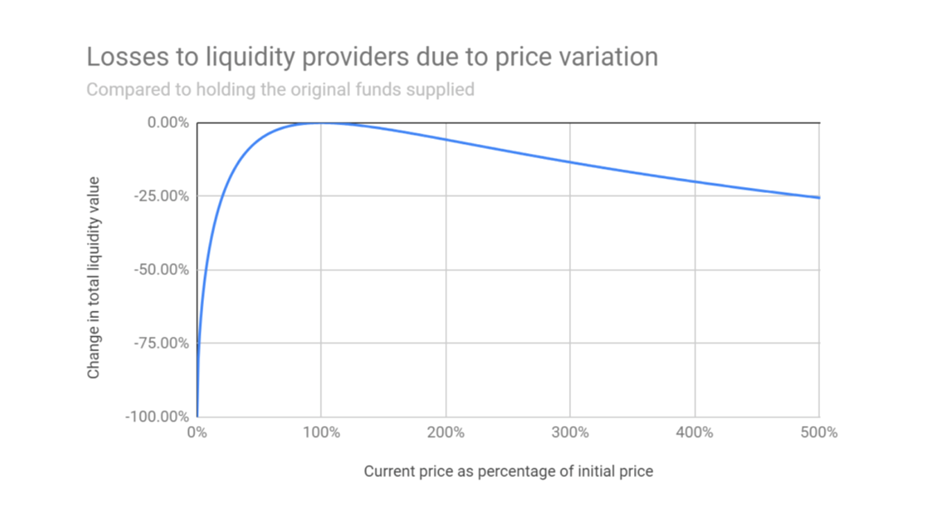

Здесь есть возможность получить еще более высокую доходность, однако, и уровень рисков также выше чем в предыдущих протоколах. Кроме риска волатильности стоимости токена, для которого вы предоставляете ликвидность, а также риска взлома смарт-контракта появляется еще один риск – риск impermanent loss. С практической точки зрения это выражается в том, что, если один из токенов для которых вы предоставляете ликвидность, значительно изменится в цене по отношению к другому токену вы понесёте потери, по сравнению с тем, если бы вы не участвовали в пуле ликвидности.

Высокая доходность участия в пуле ликвидности призвана в том числе компенсировать возможный impermanent loss. Соответственно, чем более волатильна пара токенов тем выше, как правило будет вознаграждение в пуле.

Традиционные применения

Из всего что описано выше вы могли заметить, что DeFi похож на такую замкнутую систему, где всё основано на постоянной активной спекуляции криптовалютами. Спекулянты делают массу транзакций, комиссии за которые являются доходом стейкеров, а также тех, кто участвует в пулах ликвидности. Спекулянты берут кредиты под залог криптовалют таким образом создавая спрос на депозиты в криптовалютах. Где же связь с реальным миром за пределами интернета?

Сегодня уже начинают появляться первые серьёзные применения DeFi за пределами финансовых спекуляций.

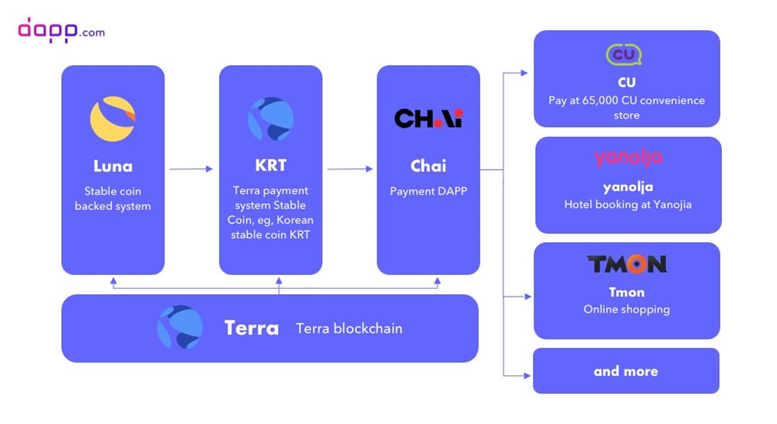

Познакомьтесь с платёжной картой CHAI: платежи, сделанные этой карточкой или через виртуальную карту проводятся через блокчейн Терра. Что это означает на практике? На практике это означает что, используя это карточку у продавцов, которые также подключены к блокчейну Терра платежи стоят дешевле и проходят быстрее, чем используя другие традиционные методы процессинга платежей. Эта карточка популярна в Южной Корее, где они сумели интегрироваться с целым рядом популярных онлайн и офлайн продавцов.

Продавцы мотивированы интегрироваться с блокчейном Терра тем, что он предлагает значительно более низкую стоимость процессинга платежей, а также финальный платеж за 6 секунд, значительно быстрее чем другие традиционные процессоры платежей в Южной Корее.

К примеру, таксисты в Южной Корее с большим удовольствием принимаю карточки CHAI, потому что они позволяют получить средства на счет буквально в считанные секунды, в отличии от других карточек, при оплате, которыми нужно ждать денег несколько дней. Совершил поездку, получил деньги на счёт за секунды - поехал купил бензин или снял деньги в банкомате.

Карточка CHAI интегрирована со многими ритейлерами в Южной Корее, это реальные платежи через блокчейн уже сегодня

Тенически это работает так: на блокчейне Терра есть стейблкоин KRT стоимость которого привязана к одному южнокорейскому вону, когда пользователь делает платёж за хлеб и молоко в магазине подключённому к блокчейну эта транзакция происходит напрямую на блокчейне, дешевле и быстрее чем их конкуренты. Благодаря этим привлекательным для продавца условиям они предлагают кашбек и скидки клиентам, которые пользуются этой карточкой. Сегодня CHAI кард пользуется более 5% населения Южной Кореи.

Многие из пользователей этой карты даже не знают, что они пользуются блокчейном. Им это не интересно - они пользуются картой, потому что им это удобно.

Как образом всё это связано с тем, что мы обсуждали выше о возможностях инвестиций в DeFi? Комиссии, которые платят миллионы пользователей карточки, CHAI в Южной Корее являются доходом стейкеров токена LUNA. Помните 7% дохода, о которых я упоминал выше? Ну вот, часть этого дохода является платой за пользование блокчейном Терра южнокорейцами, которые вы можете получать как "акционер" этого блокчейна.

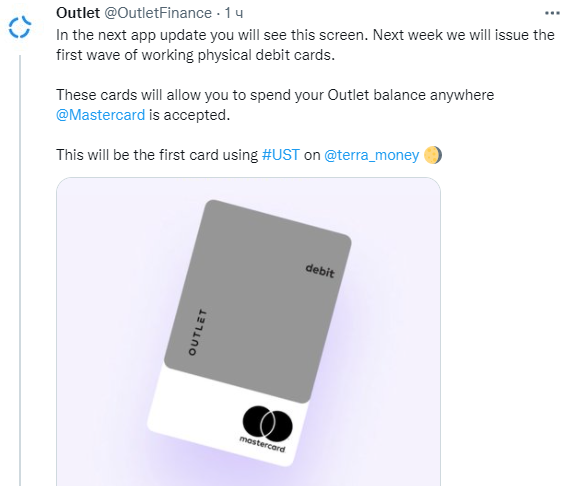

Мне кажется, что это очень интересный пример того, как DeFi начинать проникать в "реальный мир" и традиционные финансы: недавно CHAI объявило о расширении в Тайланд и Индонезию и подобная карточка привязанная к блокчейну появилась в Америке.

Кому нужна децентрализация?

Окей, выше мы коротко обсудили некоторые реальные приложения DeFi, а также связь между DeFi и традиционными финансами. В конце я хотел бы рассказать о нескольких причинах, по которым на мой взгляд многим может быть интересен DeFi:

- Self-Custody. Это является как одним из плюсов, так и одним из минусов DeFi. С одной стороны никто не может заблокировать ваш счёт, никто не может остановить платёж, и никто не попросит документы или другие пояснения для проведения транзакции на блокчейне. Вы можете перевести свои средства кому хотите, когда хотите и в такой объёме как вы хотите. Ни у кого не надо спрашивать разрешения на проведение вашего платежа. Ваши средства в кошекльке это действительно на 100% ваши средства.

С другой стороны, отсутствие регуляции означает что можно стать жертвой мошенников или хакеров и потерять свои средства, без какой-либо возможности получить стороннюю помощь. Нет какого-то колл-центра куда можно позвонить с жалобой, если у вас украли токены то они ушли навсегда. Вот тут пример такой истории, человек подробно делится тем что с ним произошло в видео на Ютюбе.

Физический кошелёк может защитить ваши средства, однако даже он не защитит он взлома смарт-контракта в случае использования одного из протоколов DeFi

- Низкая стоимость. Блокчейн Терра, но и не только он, позволяет делать почти мгновенные платежи из любой точки мира в любую точку мира за очень низкую комиссию. Более того, такие приложения как Anchor могут управлять десятком миллиардов долларов имея минимальные издержки - практически все процессы автоматизированы через смарт-контракты.

Традиционному банку требовалось бы огромное количество физических ресурсов и работников для того, чтобы привлечь значительное количество клиентов и капитала. В свою очередь протокол Anchor привлёк депозиты на 5 миллиардов долларов (в России это был бы банк из первой десятки) имея всего 7 (!) сотрудников, большая часть процессов автоматизирована на блокчейне. Это позволяет значительно снизить стоимость финансовых услуг для клиентов.

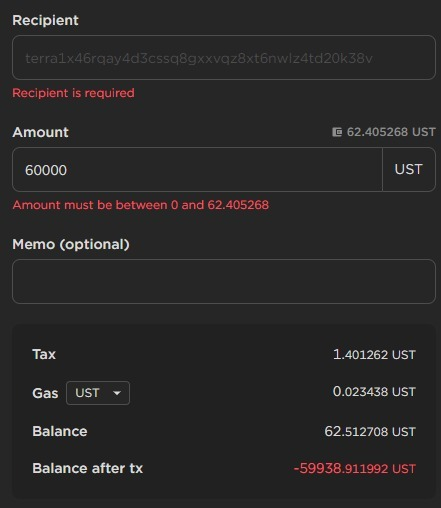

Перевод $60,000 стоит $1.40 и занимает 6 секунд от любого кошелька в любой точке мира в любой кошелёк

Глобальный рынок услуг и капитала. В отличии от традиционной финансовой индустрии в DeFi совершенно не существует географических ограничений. Вы можете начать взаимодействовать с финансовым сервисом созданном в Корее или Канаде совершенно без каких-либо ограничений. Если у кого-то во Вьетнаме появится интересная идея, которая будет реализована они смогут незамедлительно начать привлекать клиентов со всего мира.

Composability. Большая часть финансовых приложений на блокчейне является open-source проектами, это значит, что каждое новое приложение может при желании легко интегрироваться с существующими приложениями, таким образом появляются всё более и более сложные продукты, над которыми работают команды в разных точках планеты. Это можно сравнить с финансовым LEGO.

В добавок к этому сегодня появляется всё больше "мостов" между разными блокчейнами создавая одну глобальную блокчейн-экосистему из множества разрозненных индивидуальных экосистем, существовавших еще совсем недавно.

Карта экосистемы блокчейна Терра со всеми существующими приложениями и продуктами

В целом, нужно еще раз подчеркнуть, что вся индустрия DeFi несмотря на значительный рост за последние полтора года, остаётся большим экспериментом. Каждое из практических применений DeFi несёт в себе очень высокие риски. Высокая доходность доступная в DeFi ни в коем случае не является безрисковой доходностью, даже если вы используете токены стоимость которых привязана к традиционным валютам (стейблкоины). Мне лично будет очень интересно посмотреть, как эта индустрия будет выглядеть через 2–3 года. Учитывая очень высокий темп инноваций и полное отсутствие регуляторных барьеров можно ожидать значительные перемены за это время.

Если вам была интересна эта статья, то возможно вам будет интересен мой телеграм канал о финансовой независимости и жизни в разных странах, а также мой Твитер.

Отличный обзор! Спасибо. Прям руки зачесались поизучать и поэкспериментировать. Но не могу не высказать пачку замечаний.

Скорее уж владение привилегированными акциями валидатора, только без выдачи собственно акций, и с солидарной ответственностью: если валидатор ведёт себя плохо, у инвестора просто списывается часть вложенных средств. Известная ставка процента — это верхний предел доходности, при идеальном поведении валидатора и 100% аптайме.

И, надо понимать, тем дороже пользоваться чейном?

Не перестаю задаваться вопросом: разве будет здравый экономический агент разворачивать что-либо серьёзное на инфраструктуре, стоимость использования которой крайне нестабильна и практически ничем не ограничена? И даже хуже того: эта инфраструктура изначально проектируется так, что стоимость её использования со временем будет стремиться к бесконечности, т.е. она в итоге она будет экономически оправдана только для всякой высокомаржинальной нелегальщины.

Почему-то не сказано самое главное. Если в случае обвала крипты стоимость залога опустится ниже суммы депозитов (отношение залог/кредит = 2 для крипты — вообще ни о чём), займы будут ликвидированы дешевле номинала (причём сама ликвидация — тоже внесёт свою лепту в обвал), вкладчикам останется сколько останется. Причём, подозреваю, такая распродажа может быть инициирована одной шпилькой.

Ссылка потерялась.

Такая доходность маркетмейкера выглядит довольно нездорово.

С одной стороны, можно порадоваться, что тамошний регулятор позволяет расчёты через блокчейн, а налоговая принимает выписки с криптобирж. С другой стороны, какого чёрта такой продвинутый регулятор до сих пор не запустил свой аналог СБП?

Ведь что происходит на самом деле:

По-видимому, в ЮК настолько допотопный межбанк, что приходится выкручиваться через блокчейны.

«Низкие» комиссии обеспечиваются тем, что Терра платит за невостребованные остатки терра-вон по криптовалютным расценкам. Когда она перестанет (или стоимость самих транзакций возрастёт, см. п. 2) — комиссии вернутся на прежнее место, ведь мы здесь имеем обычный процессинг платёжных карт в классической банковской системе.

Эфир тоже позволял буквально на днях... См. п. 2.

Ну, это передёргивание. Anchor — это платформа, которая сводит кредиторов и заёмщиков в рамках стандартного контракта, не несёт никаких рисков и ни перед кем не отчитывается. Построить и запустить такую же на api того же stripe — тоже много людей не надо, только нельзя. И под 10%г в долларах — деньги только так бы понесли, даже смарт-контракта не надо.

Revolut тоже с семи человек запускался, с деятельностью не в пример сложнее и в регулируемой области.

Артём, спасибо большое за интересную статью. Можно задать вопрос "для чайника"? Как и где, собственно, можно купить эти самые LUNA за доллары? Установлен ли минимальный депозит? Например, могу ли я 50-100$ закинуть поиграться?

Проблема быстрых протоколов в их централизованности в той или иной степени.

Все текущие реализации PoS предполагают определенный уровень централизации, от нее не могут пока избавиться даже на концептуальном уровне, не говоря уже про реализацию.