В России среди среднего класса присутствует, мягко говоря, недоверие к российскому рублю.

В нашем сообществе, где как раз в основном такие люди, собственно ничего не меняется.

Эта заметка - моя интерпретация модели инфляционного паритета курсов валют

Более подробно и научно можете почитать у @Dmitry О связи курсов валют и инфляции

Итак.

- Все последующие утверждения будут исходит исключительно из того, что инфляционный паритет курсов валют существует и работает, если он сломается я не виноват.

- Если в одной из сравниваемых стран случается гиперинфляция, то это конец валюты, обычно она заменяется чем-то другим, паритет в таком случае естественно не сработает и это риск, который мы рассматривать не будем.

- Нижесказанное относится к большинству валют, я буду говорить на примере доллара и рубля, так проще.

Итак, что такое сбережения. Это ликвидные средства, которые можно пустить на потребление, когда пришло время (потеря дохода, приобретение чего-то крупного, поломка техники или человека итд) ну или просто в магазин сходить.

Тезис. Для сбережений плоха волатильность.

Почему? Представьте, что вы храните все свои деньги в долларах/золоте/крипте и можете менять их в любой день без издержек на рубли, удобно.

На бирже по какой-то причине почему-то рубль сегодня мощно укрепился на 3% и вы вынуждены купить макароны дорого. Но вы не промах, подумали, что скоро отскочит в итоге, когда уже без макарон невмоготу, купили их на 15% дороже из-за укрепления курса, а рублевая цена не изменилась.

Но доллар может и подорожать и скорее всего подорожает! Ну да только неизвестно, когда и насколько, это называется валютный риск, макароны не привязаны к котировкам доллара на бирже, вы можете избежать этот риск.

Зачем избегать этот риск, если он вознаграждается? Посмотрим на размер этого вознаграждения.

Ну как бы любой разумный рыночный агент при равной доходности должен выбирать актив с меньшей волатильностью, а за большую волатильность требовать большей доходности.

Если этот тезис неочевиден, то можно обсудить в комментах.

Долгосрочный размер вознаграждения - разница инфляций согласно тому, что мы постулировали.

Допустим долгосрочная инфляция в РФ - 7%, в США 2%, значит рубль согласно этой гипотезе должен ослабевать на 5% ежегодно, правда иногда в 2 раза, потом укрепляется или в боковике, но в среднем на 5% в год.

Тут проблема в том, что в РФ не всегда инфляция близко к 7% была (в США тоже не всегда) и разница не 5%, поэтому за последние 30 лет рубль ослаб побольше чем на 1,05^30, поэтому номинальные значения инфляции брать бесполезно, а ожидаемых просто не существует, инфляция может быть почти любой.

Но в целом модель такая.

Теперь про премию за нахождение в этих валютах, в рубле и долларе есть эталонный инструмент, краткосрочные долговые обязательства страны эмитента. У них очень высокая надежность и ликвидность. Это называется безрисковой ставкой.

Так вот, безрисковая ставка - это плата за то, что мы не храним эти деньги в наличных, а кладем на депозит или покупаем эти облигации.

Безрисковая ставка в рыночных экономиках это практически в точности учетная ставка Центробанка. То есть номинальное вознаграждение за нахождение в валюте определяет Центробанк.

Бывают разные политики ЦБ

Жесткая - ставка выше текущей инфляции

Нейтральная вблизи текущей инфляции (ну или ожидаемой, в периоды волатильности этого показателя)

Мягкая - соответственно ниже инфляции (Турция начало 2020х, пример безрассудно мягкой монетарной политики, пишу в день выборов президента в Турции, запомните этот твит)

Периоды этих политик сменяют один другой, поэтому для модели я возьму ситуацию, когда политика ЦБ в среднем нейтральная. То есть грубо говоря ставка по трежерям отбивает американскую инфляцию, как и ставка по коротким ОФЗ российскую.

Так вот для того, чтобы это все выполнялась, ставка по рублевым сбережениям должна опережать ставку по долларовым на размер разницы в инфляциях, а это значит, что потенциальное ослабление курса рубля в нашей модели полностью отбивается премией за нахождение в рубле.

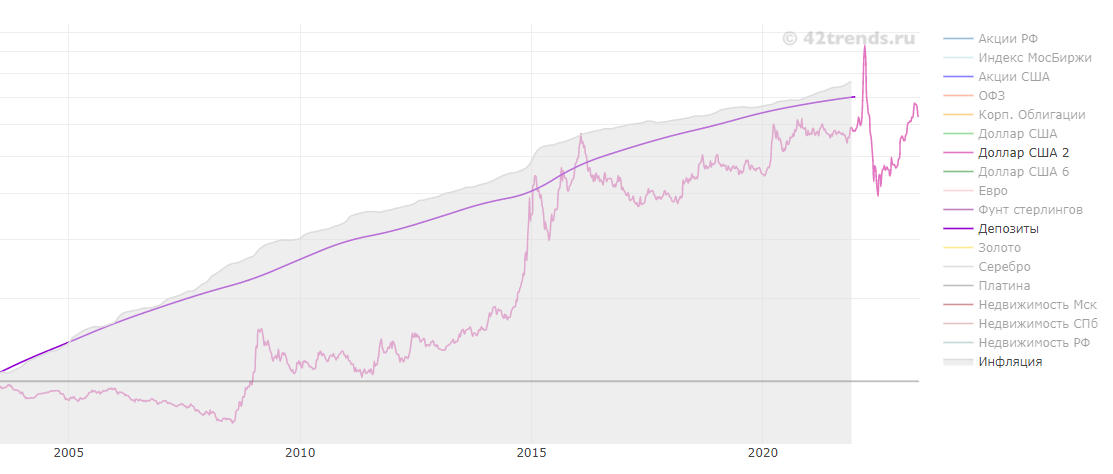

Это долгосрочно, краткосрочно может быть по-разному, вот иллюстрация с сайта https://42trends.ru/

И тут подходим к самому главному. Я (не вы конечно, а именно я) не знаю, какой будет курс завтра или через месяц, будет он крепче или слабее, или не изменится вообще. Но я вот поверил в то, что инфляционный паритет будет соблюдаться, то есть скорость ослабления рубля мне известна, я знаю, что мне делать, чтобы защититься от инфляции долгосрочно. Поэтому мне проще всего исходить из того, что рубль будет через месяц дешевле именно на вот эту разницу ставок ЦБ. И да, из этого исхожу не только я, еще и рынок. Все наверное слышали про фьючерс на пару доллар/рубль, так вот там есть такое понятие как контанго.

Контанго - это отклонение цены фьючерса от цены базового актива вверх (базовый актив здесь парад доллар рубль на споте, обычном валютном рынке), в нормальных рыночных условиях контанго составляет именно такую величину, как если бы мы до исполнения контракта вложили свободные деньги под безрисковую ставку в рубле.

Ну то есть если совсем просто для иллюстрации. Допустим ставка в рубле 9%, исполнение фьчерса через 4 месяца, курс 100 рублей за доллар на спотек, 4 месяца это 3%, значит фьючерс будет стоить 103 рубля (на самом деле чуть дешевле, потому что для покупки фьючерса надо внести так называемое гарантийное обеспечение). В общем рынок исходит из этого же.

Но я привел в пример макароны, продукт слабо зависимый от импорта, ведь есть штуки, которые гораздо сильнее зависят от него скажете вы, а кто-то скажет "ДА у нас всё оборудование импортное! Все сразу изменится при обвале рубля".

Но по факту происходит чуть иначе

- Для любого покупаемого товара цена состоит не только из себестоимости его импорта, а еще и из зарплат сотрудников в РФ (продавцы, поставщики, транспортники), налоговых или фискальных платежей, аренды, все это к курсу не привязано.

То есть на цену продажи импортного товара влияет не только цена его импорта.

2. Курс отражается на цене этого товара не моментально, укрепление рубля часто не приводит к удешевлению товара (потому что до сих пор не отыграли его ослабление например или просто потому что продавец может так сделать).

3. К 2023 году например завезли очень много техники по низкому курсу середины 2022, техника на складах, доллар вырос, ноутбуки до сих пор дешевы, дешевле чем полгода назад, когда курс был процентов на 20 ниже.

Есть правда такие штуки, как зарубежные поездки, там ценообразование вообще никак издержками в РФ практически не определяется (хотя в эту сложную годину все-таки да), вот тут честно скажу, на зарубежные поездки лучше иметь зарубежные деньги, желательно крепкие или страны визита, но размещаемые по справедливой ставке.

Ну или заказ товаров из-за границы напрямую.

Но во всем остальном есть местная составляющая, она довольно сильная, цены в рублях на товары и услуги не прыгают как доллар в терминале, склонны к более плавному отыгрыванию ослабления рубля, ну то есть в целом больше похожи на динамику общей инфляции, которую мы можем отыгрывать процентными ставками по рублю.

Вот поэтому я считаю нормальным хранить сбережения в рублях.

Для тех, кто не до сих пор не понял, как могут разочаровать расходы при хранении в долларах, пару иллюстраций

Свежее аномальное укрепление рубля в 2022м году до 55- рублей за доллар, инфляция год к году ближе к 20%, грубо говоря макароны подорожали относительно аналогичного периода 2021 года на 20%, доллар (вложенный в краткосрочные облигации США) просел более чем на 25 процентов

Пачка макарон стоила 100 рублей летом 2021, стала стоить 120 рублей летом 2022

В долларах это было $1.35 (курс около 74) в 2021 и $2.20 (курс 55) в 2022, вы скажете, что это аномальный курс, можно не покупать макароны и повременить, но во-первых, курс с тех пор так и не отбил инфляцию.

А во-вторых есть пример помощнее (в принципе можно видеть на первой картинке поста).

Курс доллара в нулевых годах укрепился с 28 рублей в 2000 году до 24 рублей в 2007, цены в рублях выросли в три раза. Доллар давал побольше доходности, но в целом процентный доход по нему компенсировал только укрепление рубля. Ослабление рубля в 2008 никак не помоголо российским долларовым сберегателям, в ноль они вышли только при падении рубля вдвое в 2014.

Да эти примеры подобраны специально, в качестве иллюстраций. В среднем это не так развивается, но риски показывает.

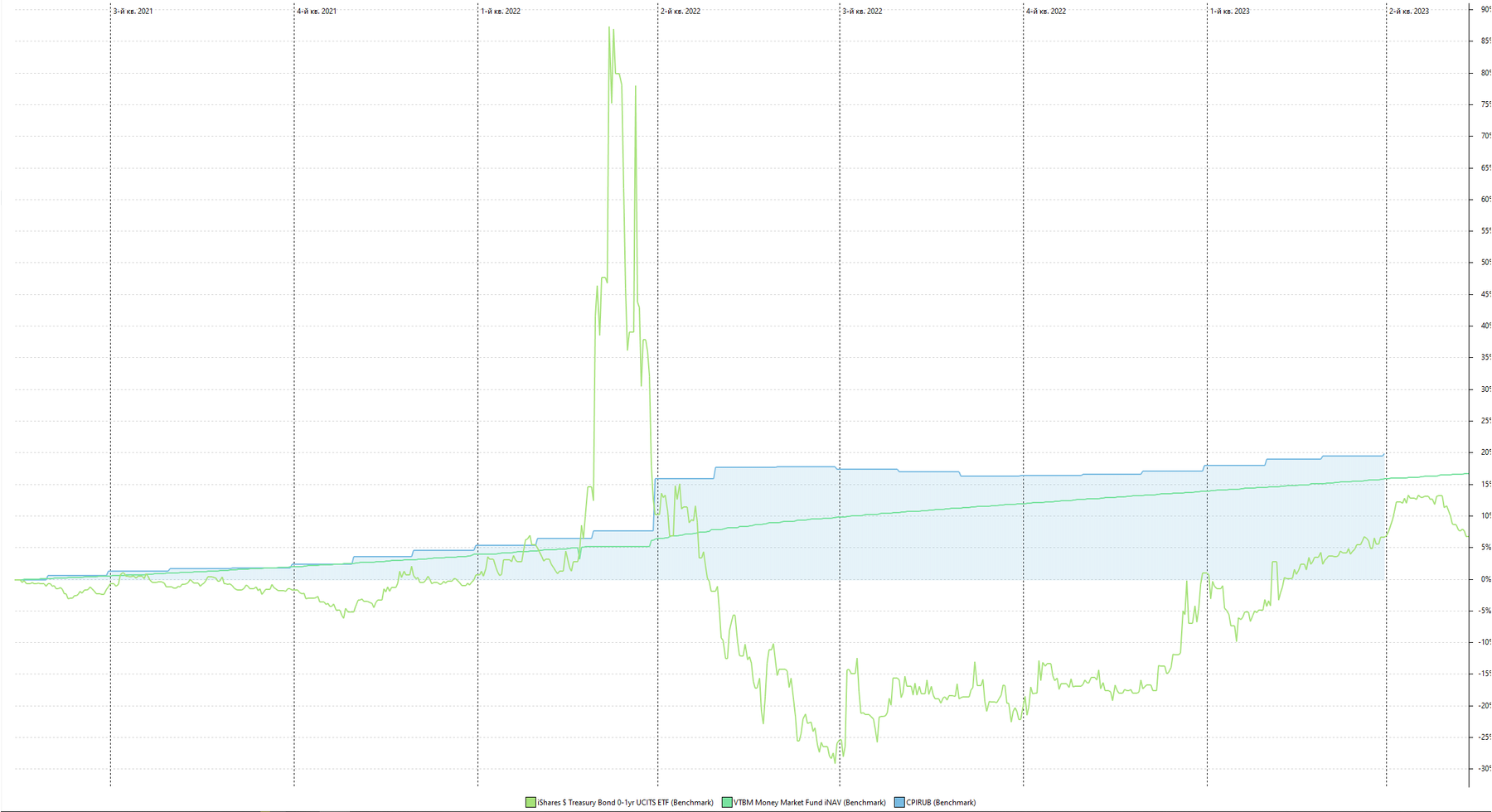

И еще один момент, мы сейчас в 2023м году, когда у россиян нет возможности разместить доллар безрисково по ставке 5.5% (на середину мая 2023), единственное безопасное его место хранения - это кэш, с нулевой номинальной доходностью.

Так, что уважаемый читатель, расхожее выражение "стабильная валюта" в РФ к доллару, евро или даже китайскому юаню не применимо. Если вас конечно не интересует стабильность относительно цен в США.

Ну и это. Я сам храню немного наличной валюты на случай каких-то крайних сценариев и поездок за границу, так же ранее откладывал на покупку техники в долларах, но в 2022м году эта стратегия дала сбой, а дальше посмотрим).

Как я вижу модель тех, кто живет в России и сберегает на что-то внутри России в долларах (сплошным инфляция, синим рост денег на депозите, зеленым - ну вы поняли)

В заметке не предлагает отказываться от этого риска, но принимать свои инвестиционные решения исходя из того, что этот риск вероятен довольно сильно - это движение к постройке бункера с запасами провианта, патронов и золотых монет.

Рубль не существует сто лет. Советский рубль прошел через гиперинфляцию и был заменен российским, это новые деньги, общего у них только название. Вклады в советских рублях или страховки утрачены не потому, что кто-то обанкротился, а потому что валюты больше такой не стало.

Если речь о том, что сейчас инфляцию считают неправильно... все реальные доходности, о которых вы говорите, опираются на CPI, который посчитан фактически одинаково во всех странах мира, если вы примыкаете к лагерю "да там методология неправильная", значит все, что вы знаете о доходности финансовых инструментов нужно выбросить на помойку.

Да был период высокой инфляции у новой валюты, и да, он не был компенсирован монетарной политикой в достаточной мере.

Пожалуй такого не было только в США, что нам остается? Ну конечно, предположить, что никогда такого и не будет. Ведь раньше не было.

Похоже от вас ускользнула основная мысль статьи про компенсацию риска нахождения в рубле бОльшими номинальными процентами.

Вы правда что ли пропустили всё эти выкладки про процентные ставки.

Пример.

Кило макарон стоит 100 рублей. Или чуть менее 4х долларов.

Мы кладем 100 рублей на счет, через 7 лет при доходности казначеек ОФЗ 15% имеем 266 рублей, можем купить 887 граммов.

Если 10%, то 195 рублей, можем купить 650 граммов

Мы меняем их на доллары по 28 - получается $3.57, средняя ставка по трежерям 3%, через 7 лет получаем $4.39, по курсу 24 рубля за доллар это 105,36 или 350 граммов макарон.

Всё это замечательно, если ты уверен, что в следующем году ты тоже будешь в РФ, да и через 2/3/5/10/n лет. Если ты понятия не имеешь, куда тебя занесёт, разумнее сберегать в долларах/евро, поскольку их просто меньше трясёт относительно всего остального.

Я думаю, ключевая проблема закралась в статью с самого начала, вот тут:

Я бы на горизонте в жизнь этот риск закладывал. И не только проживая в РФ. Для контекста: я верю в FIRE и жду примерно 3.5% SWR, в сравнении с вашей позицией в Снова громим SWR

.

Это фактическая ошибка. Есть много разных способов считать инфляцию, я не готов дать выверенную цифру в комменте с наскоку, но инфляция рубля за 100 лет точно сильно больше 7%, где-то от 15% до 25%, в зависимости от предрассудков и политических взглядов считающего.

Мне не очень много лет, но даже я застал период, когда за пару месяцев цены удваивались. Думаю, вот в этом месте выражается расхождение ваших и моих ожиданий.

Выглядит как спекуляция. Если хранить деньги в рублях, цены в рублях тоже выросли в три раза. Хранение в долларах тут не при чем.

В целом, я ощущаю некий перекос в сторону субъективных и личных аргументов за хранение денег в рублях. Как статья с размышлениями о личной жизни - интересно почитать. Но как статья претендующая на общие выводы - содержит несколько крупных допущений (на мелкие я закрыл глаза).