Еще неделю назад я думал, что на вопрос "так снимать квартиру и держать акции мира - или покупать" я могу дать простой ответ в одно предложение. Оказалось, я заблуждался. Точнее, короткий ответ "ничего не понятно, надо считать".

Вводные

Реальный рост средних цен недвижимости, за вычетом издержек, без учета рентного дохода и налогов, согласно The Rate of Return on Everything, 1870-2015 | NBER - 1.15%

Средний размер арендной платы в 2021-м году, согласно Current Gross Rental Yield City Centre by City | Numbeo:

- В Минске - 4.75%

- В Вильнюсе - 3.75%

- В Москве - 3.48%

- В Берлине - 3.32%

- В Порто за пределами центра - 6.29%

Налоги, согласно Недвижимость | Onfin:

- На Западе - 1%

- В СНГ - 0.2%

Primary residence vs. акции мира

Сравнение покупки квартиры и аренды квартиры с покупкой акций мира.

Покупка акций мира и аренда недвижимости

- В Берлине: +5.8% - 3.32% = +2.48%

- В Москве: +5.8% - 3.48% = +2.32%

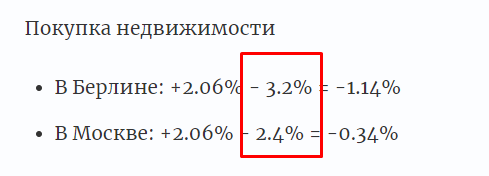

Покупка недвижимости: +1.15%

Например, выгода покупки в Вильнюсе: 1.15% + 3.75% - 5.8% = -0.9%.

Primary residence: ипотека

Покупка акций мира и аренда недвижимости выгоднее чем покупка недвижимости, при готовности брать риск и Gross Rental Yield ниже

- 5.8% - 1.15% + 1.0% = 5.65% на Западе

- 5.8% - 1.15% + 0.2% = 4.85% в СНГ

Например, выгода покупки недвижимости в Порто (Португалия) за пределами центра: 1.15% + 6.29% - 5.8% = 1.64%.

Ипотека c 20% первого взноса под 2% годовых, доходность на капитал: (1.15% + 6.29% - 1% - (2% х 80%)) / 20% = 24.2% годовых.

Выводы

Жить самостоятельно - выгоднее чем сдавать, так как нет налогов, рисков неплатежа и простоя.

Факторы в пользу покупки primary residence против аренды:

- Инвестору по собственным причинам необходимо плечо, и в частности ипотека дешевле плеча от брокера

- Покупка акций мира менее выгодна из-за низких налогов на недвижимость в стране и высокого Gross Rental Yield объекта

- Ипотека выгоднее аренды: Ипотека / аренда + инвестирование | Onfin

- В чувствительные к риску несколько лет до и после выхода на пенсию необходимо снизить Sequence of Returns Risk арендного платежа

- Неэкономические факторы: благоприятное налогообложение для первого жилья во многих странах, нужна вынужденная дисциплина

P.S. держим в уме:

- До 20% недвижимости увеличивает эффективность портфеля за счет снижения риска. © Пассивные инвестиции для начинающих (10/11): модельный портфель - Недвижимость

Если я что-то упустил - буду рад исправиться.

Кажется, еще зависит от того в какой фазе накопление/распределение мы находимся.

Даже если недвижимость проигрывает акциям по средней долгосрочной доходности, владение primary residence убирает SORR с той части портфеля, которая в неё вложена, что должно улучшать SWR.

что-то вы намудрили в расчетах. Доходность недвижимости в вашей же цитируемой публикации сравнима с доходностью от акций. Эта доходность после всех расходов, включая налоги, running costs and depreciation. И в акциях и в недвижимости долгосрочная доходность в районе 7% (из the rate of return on everything).

Преимущества владения недвижимости - дешевое плечо, вынужденная дисциплина (панически продать акции легко, панически продать собственное жилье при провале рынка - сложно), благоприятное налогооблажение для первого жилья во многих странах (нет налога на прирост капитала), опосредованная защита от инфляции (аренда часто индексируется от инфляции).

Эти цифры не раскрыты

я позже догадался, что это сумма 1.5+0.5+0.2+0.2/1

Но не очевидно.

Спасибо за интересную тему и обоснование позиции цифрами!

Давайте посмотрим на математику с ипотекой:

Вначале посмотрим на кейс в Берлине т.к. он уже упомянут выше.

Общая Доходность: 2.06% (реальный рост стоимости) + 3.32% (рента) - 3.2% (амортизация, страховка, налоги и т.д.) = 2.18%

Ипотека: консервативные 20% первого взноса, остальные 80% под 0,75% годовых.

Доходность на Капитал: (2.18% - (0.0075 х 80%)) / 20% первого взноса = 8% годовых

Неплохо, уже лучше чем фондовый рынок.

Теперь посмотрим на другой немецкий город, Штутгарт:

Общая Доходность: 2.06% + 3.96% (Numbeo) - 3.2% = 2.55%

Ипотека как выше, по прежнему Германия.

Доходность на Капитал: (2.55 - (0.0075 х 80%) / 20% первого взноса = 9.75% годовых

Еще интереснее, но это скучная Германия... Посмотрим на Португалию (шокирующий ход с моей стороны, я знаю!), на основе Порто:

Доходность: 2.06% + 6% (Numbeo) - 3.2% = 4.8%

Ипотека: те же 20% первого взноса но уже под 2% годовых, это вам не Германия конечно

Доходность на Капитал: (4.8% - (0.02 х 80%)) / 20% первого взноса = 16% годовых

Покупка с ипотекой по сегодняшним ставкам громит фондовый рынок в пух и прах. Если я что- то напутал с цифрами дайте знать пожалуйста.

Одно замечание с моей стороны по методике: мы сравниваем реальную доходность фондового рынка ДО НАЛОГОВ с доходностью недвижимости ПОСЛЕ НАЛОГОВ, в этом есть противоречие. Для того чтобы реализовать эти 5.8% реальной доходности от фондового рынка будет необходимо заплатить значительное количество налогов с номинальной доходности.