Тема постоянно поднимается, поэтому захотелось написать свою небольшую статью, чтобы было, где рассматривать критику.

Выбор по умолчанию

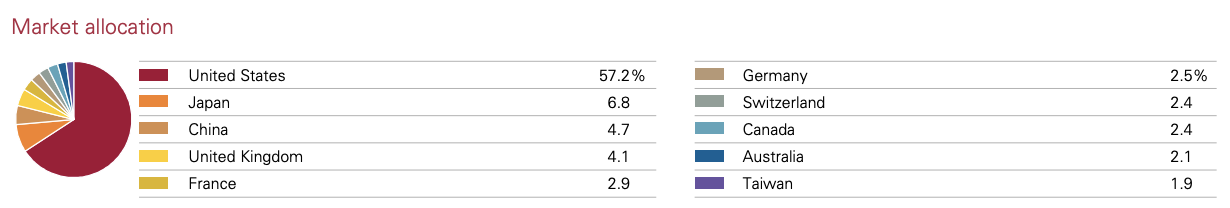

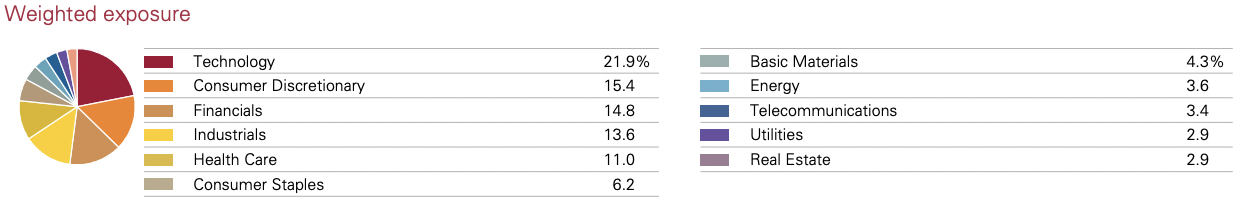

Для начала, вариант для тех, кто не хочет читать дальше и ищет простое решение: Vanguard FTSE All-World UCITS ETF, LSE: VWRA

Подробный разбор фонда: Gerd Kommers Weltportfolio-Strategien 2018

Образец полноты

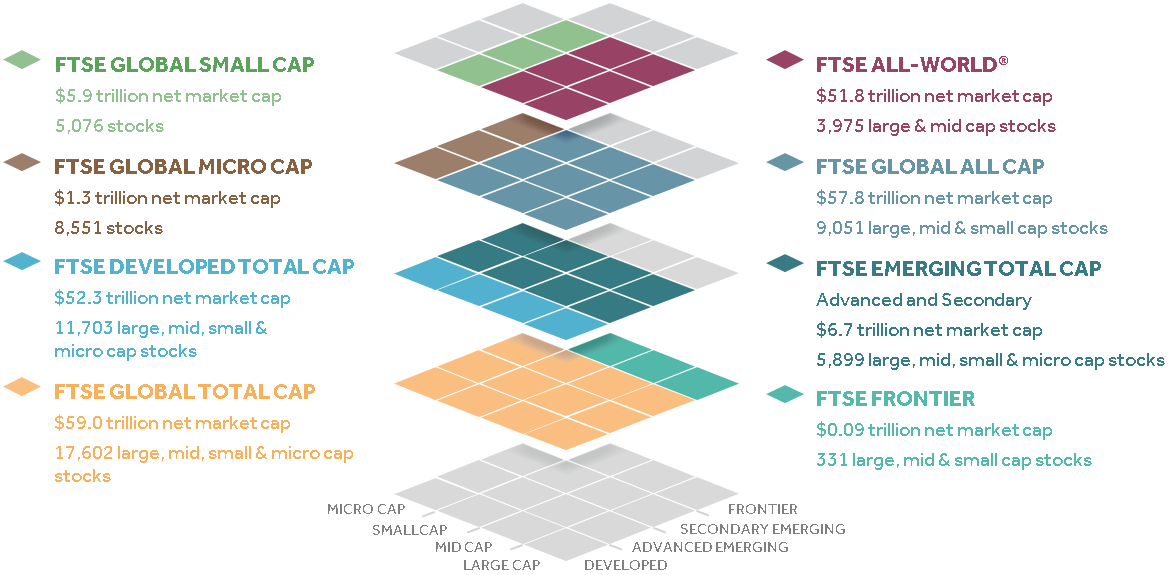

Посмотрим, что вообще должно быть в полноценном ETF "акции мира по капитализации", чтобы ничего не пропустить.

© FTSE Global Equity Index Series spotlight | FTSE Russell

© MSCI index classification and how they divide up the world | justETF

Альтернативы

Выбор по умолчанию, ирландский accumulating ETF (*1): VWRA - 0.22% TER

- Торгуемый в США, выплачивающий дивиденды: VT - 0.08% TER

- Европейский с компаниями малой капитализации, мелкий и дорогой: IMID - 0.40% TER

- Социально-сознательный: V3AA - 0.24% TER

- Европейский с наименьшим TER: 10% EIMI + 79% SWDA + 11% WSML - 0.18% * 10% + 0.20% * 79% + 0.35% * 11% = 0.2145% TER

- С наименьшим суммарным TER в США: 60% VTI + 40% VXUS - 0.03% * 60% + 0.08% * 40% = 0.05% TER

- Материковая диверсификация (*2): 60% VTI + 10% EIMI + 30% FXDM - 0.03% * 60% + 0.18% * 10 + 0.9% * 30% = 0.306% TER

- Московская биржа (*2) (*3): 60% FXUS + 10% VTBE + 30% FXDM - 0.9% * 60% + 0.71% * 10% + 0.9% * 30% = 0.881% TER

(*1) - без компаний малой капитализации

(*2) - без компаний развитых стран малой и средней капитализации

(*3) - без компаний США малой капитализации

Некоторые ETF не вошли в список выше, потому что не привносят в него никакой пользы:

- ACWI, 0.33% TER - более дорогой аналог в США для VWRA, 0.22% TER

- SPGM, 0.09% TER - более дорогой аналог для VT, 0.08% TER

- SSAC, 0.20% TER - на 0.02% дешевле VWRA, но содержит в 2.5 раза меньше акций

P.S. изначально я вдохновлялся: © Как инвестировать во все акции мира через ирландские acc ETF | Стокапер.

Самый дешёвый фонд на мир в Европе довольно давно не VWRA, а ISAC/SSAC от iShares на MSCI ACWI.

В целом кажется многие фонды проигнорированы и не хватает классификации.

Например американский VT приведен, но другие американские не рассматриваются. Я сам в них не очень разбираюсь, но наверняка там можно накомбинировать дёшево.