Итак, вы хотели бы застраховать себя от сильных колебаний рынка и приобрести уверенность в завтрашнем дне по её рыночной стоимости. Для этого давайте разберёмся,

что такое опционы?

Представьте, что вы пекарь и содержите две коровы. Перед каждой зимой для них надо запасать сено. И в вашем селе есть Фёдор, который владеет огромным полем и запасает столько сена, что обычно хватает половине села. Сейчас на дворе май, а сено вам понадобится только в ноябре. Фёдор с радостью принял бы оплату в размере ста рублей вперёд, но денег у вас пока нет: появятся в ноябре, как раз, когда сено подсохнет. Вам ждать до ноября вообще не вариант: всё сено могут скупить раньше более проворные односельчане, или Фёдор решит продавать его дороже спустя полгода. Вы также ещё точно не знаете, продадите ли вы своих коров к тому времени или оставите. В итоге вы просите Фёдора придержать для вас в будущем сена для двух коров и берёте с него обещание, что сможете выкупить для них сено за сто рублей не позднее декабря. За это вы даёте Федору бутылку, прямо сейчас.

В результате этой сделки вы стали обладателем опциона на сено для двух коров по цене в сто рублей и сроком истечения в декабре. У вас теперь есть уверенность в том, что коровы не умрут с голода в любом случае. Но их всё ещё можно при желании пустить на мясо. А если к ноябрю кто-то будет продавать сено дешевле, вы сможете купить сено у него.

Фёдор сам сейчас без сена, но он в своих силах уверен. Если вы в будущем не выкупите сено, то он найдёт, куда ещё его пристроить. Бутылка, полученная прямо сейчас, его особенно радует. В итоге Фёдор стал продавцом опциона.

Опцион - это право (но не обязанность) выкупить определённую бумагу по определённой цене в течение определённого интервала времени. Опционы - это страховые полисы в финансовой сфере.

Типы опционов

Вы можете купить право и на покупку и на продажу чего-то по фиксированной цене. Например, если бы Фёдор сильно сомневался в том, что сможет продать кому-то всё своё сено в ноябре, он мог бы сам прийти к вам и предложить за бутылку сделку, по которой он имел бы право вам это сено продать по сто рублей. Если бы у него нашлись покупатели по более высокой цене, то он в ноябре продал бы сено им. Если нет - снова пришёл бы к вам.

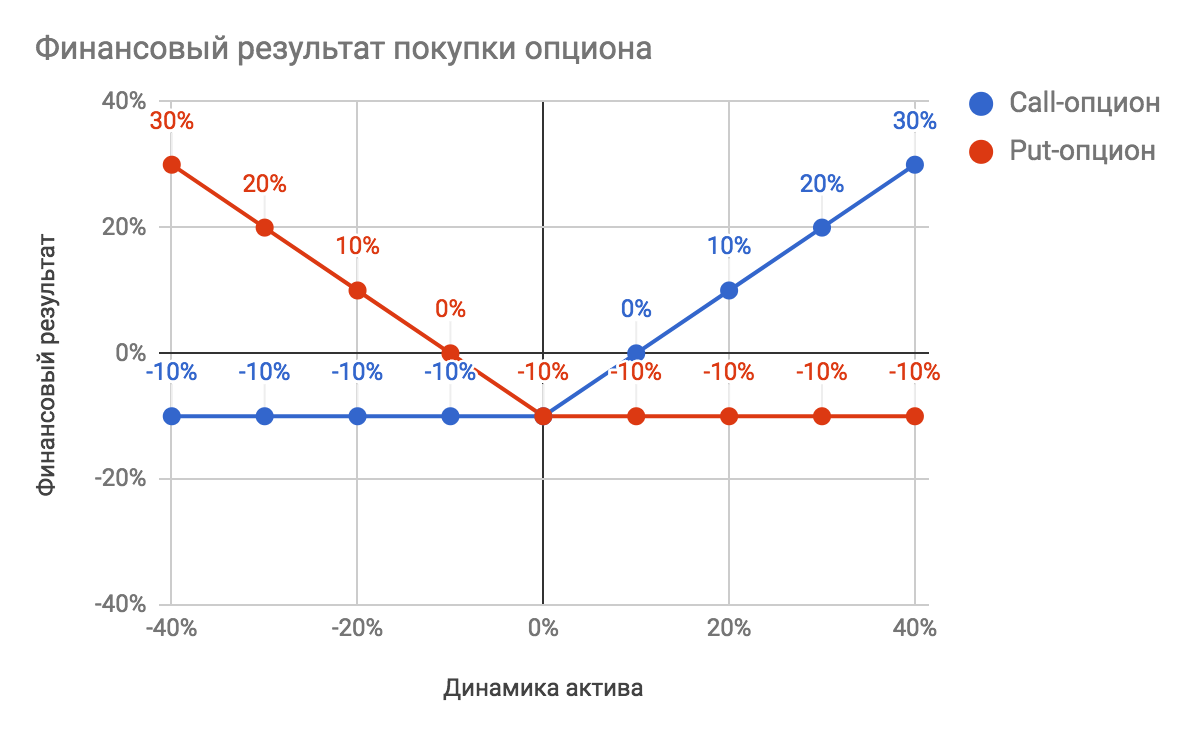

Право на покупку называется “call-опцион”. Право на продажу - “put-опцион”. Давайте сравним их ожидаемый финансовый результат, исходя из стоимости бутылки в десять рублей:

Как видно, при покупке любого опциона ваш убыток строго зафиксирован и не превышает премии за сам опцион (бутылки). Потенциальная прибыль технически не ограничена.

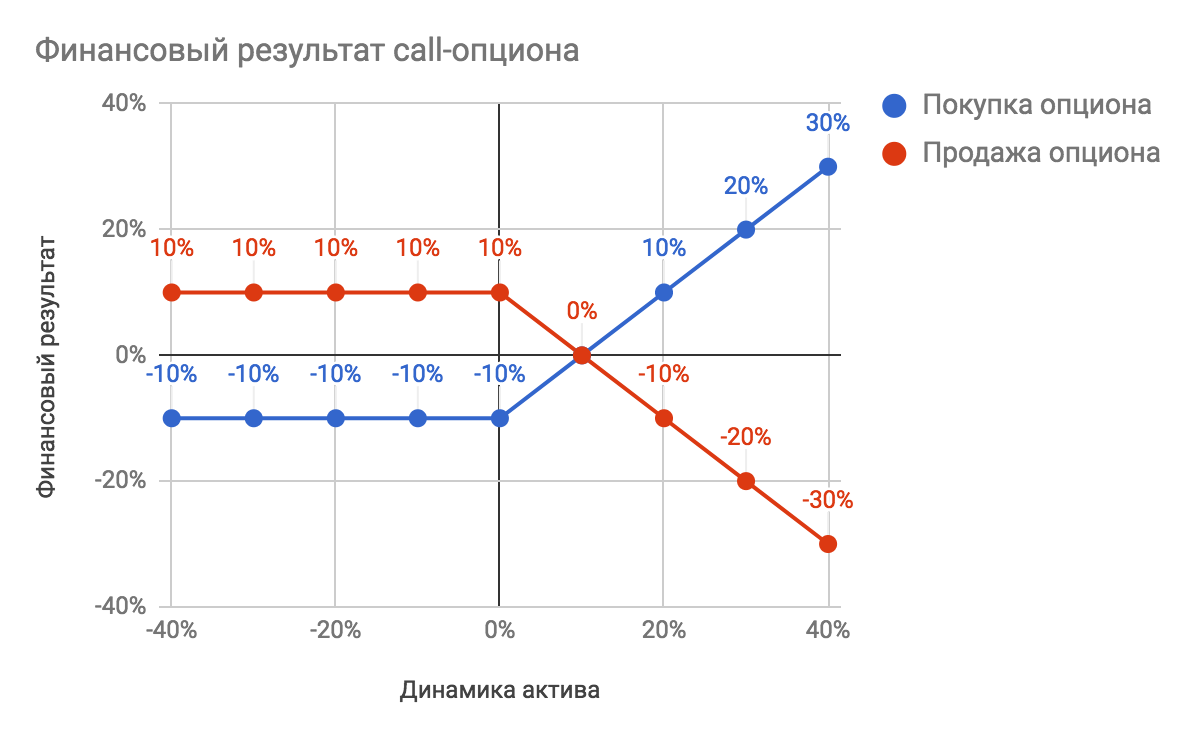

Вы можете не только покупать опцион, но и продавать его. Продажа права при двусторонней сделке автоматически влечет за собой приобретение ответственности. В описанном в самом начале примере Фёдор продал вам call-опцион:

Финансовый результат продавца полностью противоположен финансовому результату покупателя: продажа put-опциона ограничена по риску лишь полной стоимостью актива и потери могут составить до ста процентов, а вот продажа call-опциона несёт в себе неограниченные риски и запросто может загнать в долги.

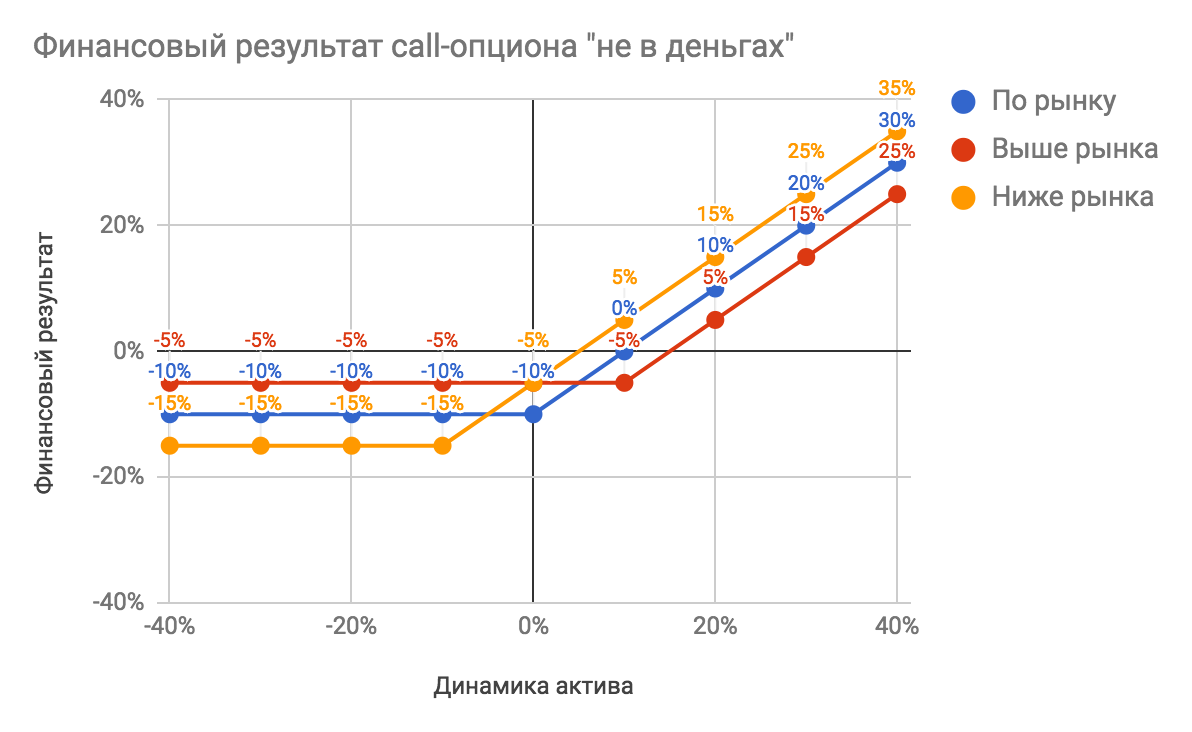

Вы можете покупать право на совершение сделки не только по справедливой в данной момент цене на рынке, но и по любой другой цене. Такие права называются опционами “не в деньгах”. Например, вы могли договориться с Фёдором о покупке сена в ноябре не за сто, а за сто десять рублей - дороже, чем он собирался продавать сейчас. Так как для Фёдора это само по себе выглядит сейчас выгодным предложением, вы можете ему предложить не целую бутылку, а лишь сто грамм в виде премии. Или вы можете предложить купить сено в ноябре за девяносто рублей. Для Фёдора это не выгодно, но за пару бутылок он может и согласиться:

Покупка опционов с ценой исполнения выше рынка становится более маржинальной: вы можете купить больше таких опционов, чем опционов “в деньгах”, и в случае очень сильного удорожания товара это сэкономит больше денег. Вместе с этим падает вероятность использовать это право с выгодой для себя.

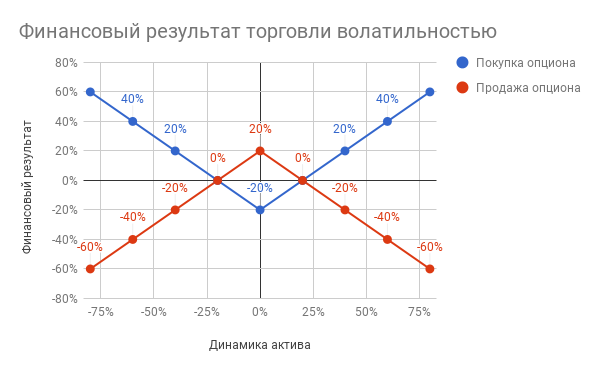

Если вы ожидаете сильных рыночных потрясений, вы можете купить два опциона “не в деньгах”: один - с правом на покупку, другой - с правом на продажу. Такие сделки называют торговлей волатильностью:

Если цена сильно выйдет далеко за пределы текущей, вы получите прибыль независимо от направления её движения. Если цена сильно не изменится, то вы потеряете на премии за покупку двух разнонаправленных опционов. Точно так же можно продать два опциона, если вы верите в стабильность и мир во всём Мире. Примерно это, кстати, и происходит, когда вы делаете вклад в банке.

Риски

Риск исполнения. В нужное время у вас может не оказаться денег, чтобы выкупить сено, хотя и коровы голодны, и желание покупать есть. Или же Фёдор может внезапно забухать и не заготовить сена. В обоих случаях сделка не состоится, и вы конвертируете свои активы в пассивы: коров - в мясо.

Риск изменения цены. Если вы продаёте call-опцион, то при сильном росте рыночной стоимости актива вы всё равно будете вынуждены продать его по оговоренной ранее цене. С точки зрения покупателя опциона отсутствие роста стоимости актива тоже неприятно, и это будет риском отсутствия прибыли.

Практический пример

Вернемся в 2017-й год для наглядности. Предположим, в начале 2017-го года вы накупили российских акций на один миллион рублей, и теперь боитесь стремительного падения курса рубля. По курсу от 4-го июля 2017-го года в 59 рублей за доллар - это $17k. Для создания защитной позиции вы могли купить 17 call-опционов с датой истечения 21-го декабря 2017-го года (через 170 дней) за примерно 3,000 * 17 = 51,000 рублей. В таком случае о росте курса доллара можно было до конца года вообще не париться: вы от него было полностью застрахованы.

Если же вы верили в рубль, вы могли продать столько же опционов по чуть меньшей цене и получить фиксированную прибыль, которая в годовом исчислении составила бы примерно 10%. Исходя из размера гарантийного обеспечения, в залоге нужно было оставить всего лишь 3,668 * 17 или примерно 65 т.р. - вместо всего миллиона. Однако, вы рисковали с вероятностью “пятьдесят на пятьдесят” испытать боль валютных ипотечников.

Вывод

Опционы - очень мощный инструмент, позволяющий собрать сложный финансовый продукт по частям, как большую мозаику. Также они позволяют временно владеть товаром, не имея возможности его купить.

Для долгосрочных инвестиций опционы не подходят, потому что мат. ожидание комбинации акций и страховки от падения стоимости этих акций близко к нулю. Бутылка, которую берет Федор в оплату, стоит как раз столько, чтобы второй стороне вообще имело смысл вписываться в этот контракт. А так как рынок долгосрочно растет - то все прибыли по факту уйдут "в бутылку".

Когда речь идет о страховке долгосрочного лонг-инвестора с помощью опционов, мне всегда здесь видится какая-то концептуальная несуразица.

Идеальная страховка лонг-портфеля акций - это просто его продать и не быть в акциях. Тогда получишь гаранитрованную нулевую номинальную доходность (ну или даже положительную - если вложиться во что-то другое).

Если лонг-портфель акций полностью "застраховать" с помощью позиций в опционах - то матожидание такой стратегии окажется вообще отрицательным. Потому что бутылка, которую берет Федор в оплату, стоит как раз столько, чтобы второй стороне вообще имело смысл вписываться в этот контракт. А так как рынок долгосрочно растет - то все прибыли по факту уйдут "в бутылку".

Так что для ритейлового лонг-инвестора правильнее, на мой взгляд, называть опционы на акции не страховкой, а инструментом маркет-тайминга и спекуляции. (Про институциональных игроков вроде всяких маркет-мейкеров и т.д. отдельный разговор.)

Кажется тут плохо раскрыта тема Фёдора. Я, Фёдор, вполне успешный производитель сена, покрывающий ежегодно 3/4 потребности местных лопухов колхозников с парой коров во дворе, которые ежегодно бегают ко мне со своими нелепыми просьбами придержать пару стогов. А на хрен мне они нужны? Я практически монополист в бывшем колхозе. Чудик Кеша, пытающийся за бутылку застолбить часть моего урожая - деревенский дурачок. Бутылку я, конечно, возьму, и, может быть отдам ему сено, если оно у меня останется. Потому что в Литве, которая через границу за 10 км это сено осенью оторвут втридорога. А Кеше я поставлю две бутылки вискаря, купленных в дютифри на литовской границе в два раза дешевле, чем стоит его самогон, чтобы он залил свое горе, когда его коровы сдохнут от голода...