“Rich is when you have a lot of money.

Wealthy is when you have a lot of money

and can wake up when you want.”

Nassim Nicolas Taleb

Для начала немного о себе, я работал в нефтегазовой индустрии с 2010 года, когда я закончил университет, до 2020 года, когда я решил попробовать жить с накопленного капитала. У меня были достаточно высокие доходы в течение всей карьеры и я в среднем откладывал около 75% заработанного. Большую часть времени при этом мы жили в Анголе, но это уже совсем другая история, подробнее о которой можно почитать тут!

Позвольте мне поделиться с вами тем, как я подошел к организации изъятий из портфеля и какими принципами руководствовался. Во-первых, я это делаю, потому что мне искренне было бы интересно получить обратную связь от многих членов нашего клуба. Во-вторых, потому что это может оказаться интересным и полезным тем, кто всерьёз думает о создании дохода с помощью портфеля ценных бумаг, как минимум для сравнения с вашими собственными мыслями по этому поводу.

Сразу хочу сделать важную оговорку. Я совершенно точно не считаю, что это "лучший", "правильный" или даже просто "оптимальный для мой ситуации" метод и портфель. Это просто самый лучший вариант из тех, что мне известны!

Мои основные принципы — это стараться всегда зарабатывать больше, чем тратишь, придерживаться идей пассивного индексного инвестирования и избегать любые формы долга, кроме ипотеки. В целом мой капитал на данный момент распределен примерно следующим образом:

- FIRE фонд (примерно 35 годовых расходов): 25% депозиты и облигации BND / 75% акции VXUS + VTI (целевой портфель 20% VXUS + 55% VTI, о причинах такого перевеса ниже);

- Инвестиционная недвижимость (около 10 годовых расходов): тут есть как физическая недвижимость, так и фонды недвижимости;

- Отдельно накопления на образование детей, сегодня не буду говорить об этом подробно;

- Жилая недвижимость. При определенных условиях она может присоединиться к инвестиционной недвижимости, об этом тоже ниже;

Первый шаг - Консервативный бюджет

Первый шаг — это определение реалистичного, но консервативного бюджета, который будет ниже, чем исторический SWR для американского и, что важнее, мирового портфеля.

Я веду достаточно подробный финансовый учет уже несколько лет. Последние годы наши расходы составляли около $24к в год, соответственно на 2021 год я определил для себя такое изъятие, которое давало бы туже самую сумму после всех комиссий/налогов. Об этом важно помнить: помимо ваших непосредственных расходов ($24к в год для меня) в withdrawal rate (WR) также входят местные налоги, комиссии брокера/ЕТФ и withholding taxes. Наш изначальный WR из фонда FIRE составил около 3% на начало года.

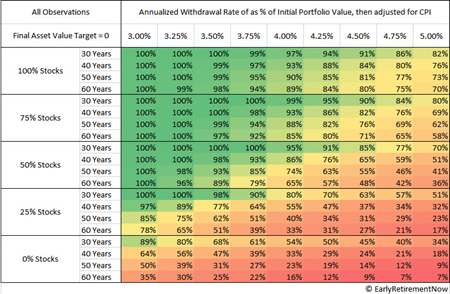

Если посмотреть на всю историю фондового рынка США с такими вводными - портфель 25/75 и WR 3% - капитал у “раннего пенсионера” не заканчивался никогда. Даже через 60 лет. Для американского рынка такие данные доступны с 1871 года.

Важно помнить, что эти данные именно для американского рынка. Мой портфель имеет международную диверсификацию поэтому будет важно посмотреть на SWR для других рынков. Результаты бывают разные, иногда намного печальнее.

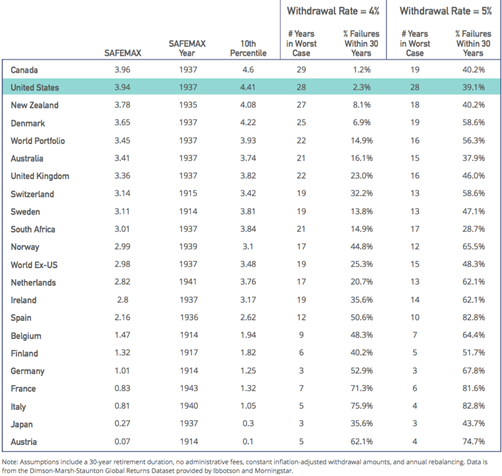

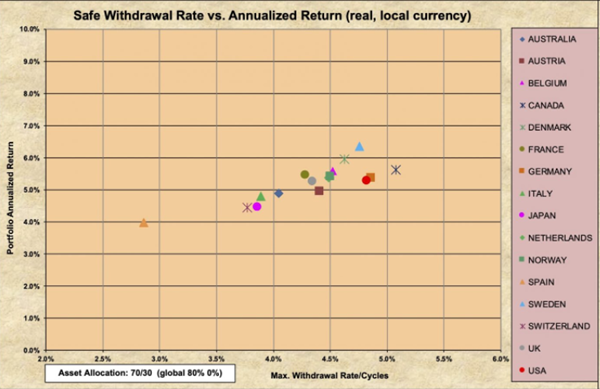

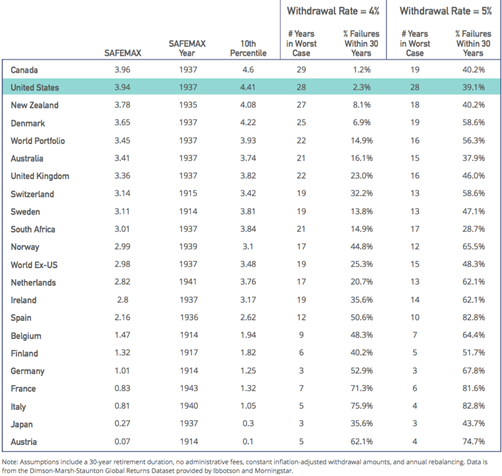

Вот так выглядели SWR для разных стран (портфель 50/50) на основе данных с 1900 года. Выглядит не очень обнадеживающе для сторонника правила 4%, но справедливости ради нужно отметить, что большинство самых печальных результатов относится к периодам перед Первой и Второй мировой войнами.

Тем не менее, мне жаль “ранних пенсионеров” начавших жить с капитала в Австрии в преддверии Первой мировой войны, развала Австро-Венгерской империи, гиперинфляции и потом Второй мировой… SWR 0.07%!!!

На основе последней таблицы вы возможно уже стучите кулаками по монитору и клавиатуре: “кто тебе сказал, что 21-й век для Америки не станет таким же как 20-й для Австрии? Разве вообще в чем-то можно быть уверенным после последней таблички?” Совершенно согласен - ни в чем нельзя быть уверенным на 100%. Ни в WR 4%, ни в WR 3%, вообще ни в чем.

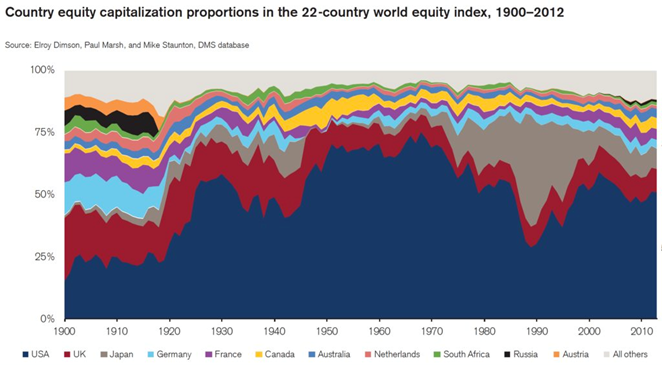

Первый способ защитится от рисков рынка отдельной страны это конечно мировая диверсификация, как видно из последней таблички у портфеля с мировой диверсификацией пусть и не самый высокий SWR, но он прочно на верху списка – 3.5%. График ниже иллюстрирует как в начале 20-го века европейские рынки доминировали мировую капитализацию фондовых рынков, через 45 лет доминировала уже Америка, еще через 45 лет крупнейшим рынком была Япония, а сегодня это опять Америка. Мы не знаем какие рынки будут наиболее успешными в последующие 45 лет и поэтому глобальная диверсификация — это хороший старт для формирования рисковой части портфеля.

Тем не менее глобальная диверсификация по-прежнему не дает 100% гарантии того, что конкретный выбранный вами WR сработает. Возможна ли такая гарантия?

Второй шаг - Динамическое определение изъятий

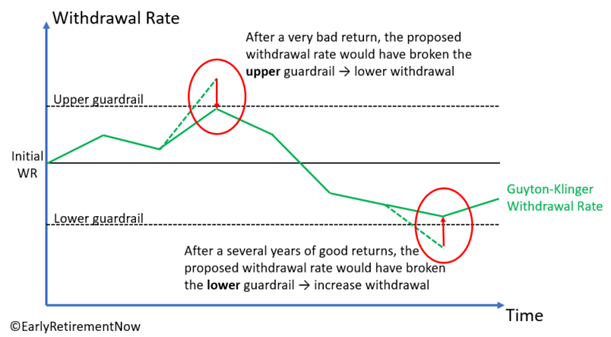

Необходима гибкость в определении ежегодного изъятия, мы не хотим оказаться леммингами, которые будут продолжать изымать из портфеля одну и ту же сумму даже после значительного падения стоимости портфеля приближаясь к неминуемому исчерпанию капитала.

Познакомьтесь с методом Гайтона-Клингера, который может дать такую гарантию (кончено же тут есть подвох, как вы увидите ниже). Суть этого метода в том, что вы определяете для себя коридор в рамках, которого может колебаться ваша ставка изъятия (WR). При превышении верхней планки вы понижаете свои расходы на 10% таким образом сберегая капитал, при ударении о нижнюю планку вы повышаете расходы на 10%. На это можно смотреть как на трансформацию риска того, что у вас закончится капитал в риск того, что у вас будут значительные просадки покупательной способности.

Для себя я обозначил этот коридор таким образом: начальное изъятие 3%, верхняя планка коридора 4%, нижняя планка коридора 2%. Практически это значит, что если в этом году рынок упадет примерно на 35% от уровня начала января, то мой WR вырастет примерно до 4% и мне нужно будет на 10% снизить свои расходы в 2022 году.

Это достаточно простое динамическое правило, которое очень хорошо понятно даже на интуитивном уровне - оберегай капитал, когда рынок падает и позволь себе тратить чуть больше, когда рынок долго растет (быть самым богатым человеком на кладбище это тоже своего рода фейл SWR!).

В качестве иллюстрации приведу несколько примеров того, как такая стратегия сработала бы в самые тяжелые для фондового рынка моменты за последние 100 лет. Данные для американских индексов более доступны, поэтому иллюстрации ниже для американского портфеля 25/75. Представим, что мы начинали "раннюю пенсию" с портфелем $1 млн и ежегодным изъятием $30к.

Великая депрессия

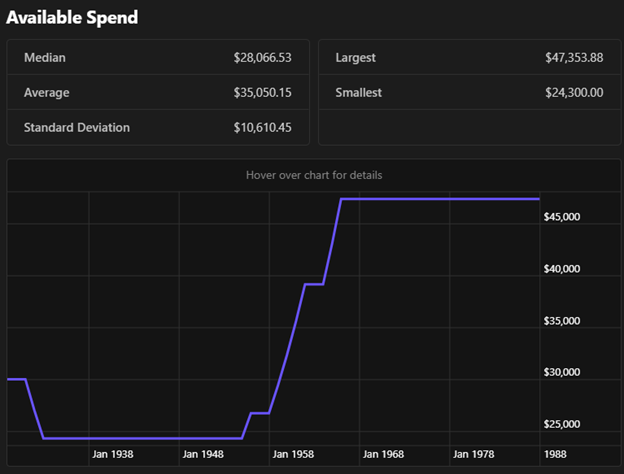

Вот так выглядела бы история изъятий для того, кто ушел на самостоятельную пенсию накануне Великой Депрессии в январе 1929 года. Следуя описанным выше правилам его изъятия, сократились бы примерно на 20% с 1933 по 1955 год. Это длительная просадка, но тем не менее 20% это совсем не критично. Я вполне мог бы к этому приспособиться. Самое интересное что потом между 1954 и 1966 годом реальные доходы нашего “раннего пенсионера” выросли в полтора раза (реальные, после инфляции!).

Более того, через 60 лет, в 1989 году, наш "ранний пенсионер" после долгой жизни на доход от капитала по-прежнему обладал портфелем почти в три раза больше, чем в 1929 году и это с поправкой на инфляцию. Еще раз, это один из самых неудачных ранних пенсионеров в истории, он перестал работать и начал жить с капитала буквально накануне Великой Депрессии.

Стагфляция

Теперь посмотрим на не самый известный эпизод, который был тем не менее самым сложным для тех, кто жил на доход с капитала. Это конец шестидесятых и семидесятые, период стагфляции, когда низкая доходность на фондовом рынке имела место одновременно с двухзначной инфляцией.

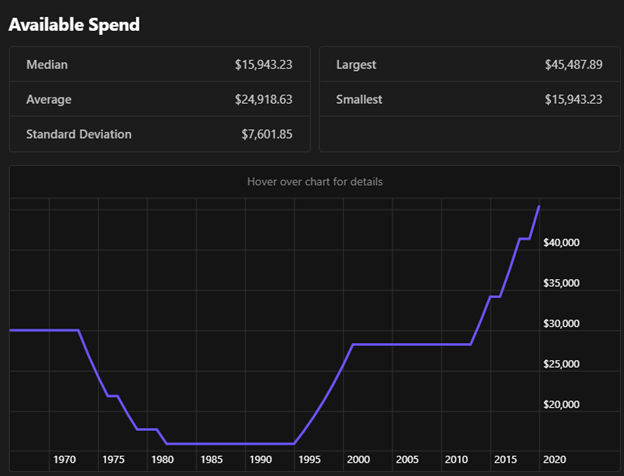

Вот так выглядела бы история изъятий, следуя вышеописанным правилам, самого неудачного “раннего пенсионера” в истории, начавшего жить на доход с капитала в 1966 году (это единственный год для которого не сработало правило 4% в оригинальном исследовании Вильяма Бенгена). Самая глубокая просадка по доходу произошла с 1982 по 1995 год, когда

наш "ранний пенсионер" потерял 47% покупательной способности. Ouch…

Конечно, падение дохода на половину это неприятно и заставило бы меня делать какие-то значительные перемены. Пришлось бы либо сокращать расходы там, где я живу сейчас, либо переехать в более дешевую страну.

После 1995 года доступный для изъятия доход снова начинает возрастать и к сегодняшнему дню он снова вырос в полтора раза в реальном выражении.

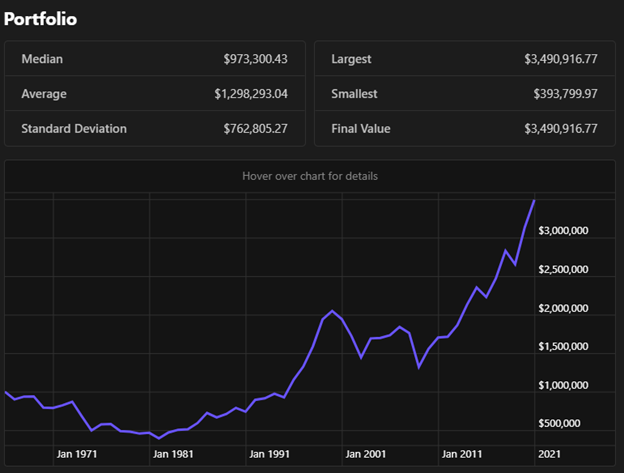

Используя динамические правила определения ежегодного изъятия наш молодой пенсионер из когорты 1966 года не только успешно проходит “лихие семидесятые”, но и увеличивает свой портфель в три с половиной раза к сегодняшнему дню.

Крах доткомов

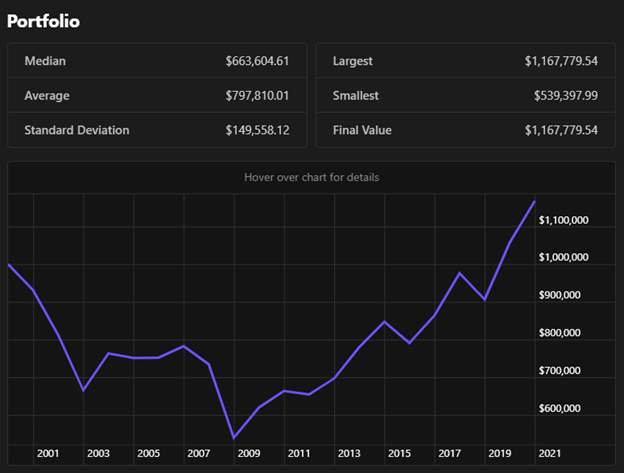

Последний пример это “ранний пенсионер” начавший жить с капитала в январе 2000 года, буквально на самом пике пузыря доткомов (абсолютный пик был в марте 2000 года). Его доходы дважды снизились на 10% и не восстановились до сих пор.

Тем не менее его капитал уже полностью восстановился, с поправкой на инфляцию.

Как вы видите эти простые правила позволили успешно пройти через самые сложные кризисы за последние 100 лет.

Покупательная способность была волатильной, но всё-таки волатильность остается в пределах 10% в год, так чтобы к этому легче было приспособится. Размер капитала всегда восстанавливался в реальном выражении.

Вы сами можете протестировать разные стратегии изъятия на исторических данных тут!

Означает ли это что риска больше нет? Не означает. Риск по-прежнему есть, просто он трансформирован из риска полного проедания капитала в риск длительных просадок доходa. Этот риск тоже нельзя недооценивать, в случае попадания на “кейс Австрии в 1914 году” у потенциального раннего пенсионера может капитал и оставался через 10–15 лет, но скорее всего ко времени Великой Депрессии изъятия упали настолько, что жить с них уже было решительно невозможно. Поэтому смотрим на следующий уровень защиты.

Третий шаг - Буфер из недвижимости

Это является дополнительным и избыточным уровнем защиты.

Отдельно от моего FIRE фонда из акций и облигаций я создал портфель доходной недвижимости (он не учитывается при определении WR выше), который состоит из физической недвижимости, а также из фондов недвижимости. На данный момент недвижимость может обеспечить около 75% наших расходов или еще больший доход (за счет сдачи нашей жилой квартиры) и более высокий уровень жизни в одной из более дешевых стран.

Идея заключается в том, что в случае, если мне будет не комфортно продолжать и дальше изымать средства из FIRE фонда, я смогу сделать перерыв на 3–4 года живя на доход от недвижимости и давая шанс основному портфелю восстановитcя или по крайней мере не оказывая на него еще больше давления изъятиями.

Более того, даже в случае снижения арендного дохода на 30%–40% этого по-прежнему будет достаточно для покрытия наших расходов в том случае если мы будем жить в более дешевом месте. Географическая свобода и возможность при необходимости защищать свой уровень жизни посредством перемещения в более доступную часть мира является, на мой взгляд, большим преимуществом FIRE.

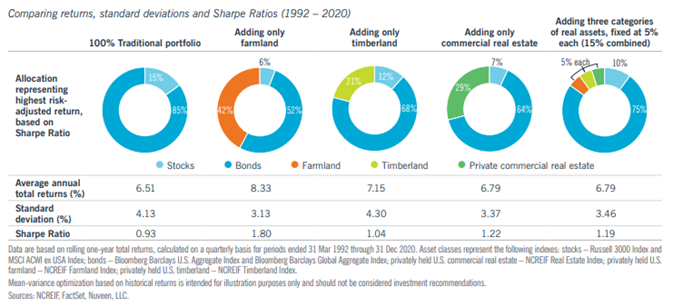

В целом я смотрю на недвижимость как на важную возможность диверсифицировать портфель. Не буду углубляться здесь в эту тему, но есть достаточно много интересных исследований о пользе диверсификации портфеля с помощью недвижимости.

Тут интересная статься Карстена (блог Early Retirement Now), одного из самых известных исследователей SWR, о роли физической недвижимости в портфеле FIRE инвестора и расчеты того насколько она может повысить SWR.

Если одновременно как изъятие из FIRE фонда, так и арендный доход упадут на половину я по-прежнему смогу обеспечить себя примерно на сегодняшнем уровне используя одновременно и тот и другой доход.

Четвертый шаг

Единственный реальный источник полной безопасности — это гибкость.

Окей, окей, давайте немного о грустном! В самом неблагоприятном случае я вновь пойду на работу. Скорее всего это будет временная мера и я к этому готов. Как я говорил выше никаких гарантий нет и любой план может не сработать, единственная гарантия успеха — это быть гибким и заранее думать о любом повороте событий. На этот случай у меня есть европейский паспорт позволяющий всегда легко вернуться в Европу из условной Аргентины и найти работу.

Безусловно, важно поддерживать свой "человеческий капитал". С одной стороны это сложнее делать не работая, но с другой стороны появляется время на изучение новых языков и обучение новым навыкам, возможно из совсем другой сферы деятельности, не связанной с моей бывшей карьерой.

Одно из моих хобби тоже может рано или поздно стать дополнительным источником доходов!

Несколько очевидных вопросов, на которые сразу отвечу:

- Почему облигации в долларах?

Есть расчеты показывающие, что портфели с облигациями полностью в местной валюте исторически показывают более высокий SWR, подробнее тут в трех частях.

Я считаю доллар своей домашней валютой т. к. мои ежегодные изъятия выражены в долларах, и их эскалация привязана к долларовой (американской) инфляции. На мой взгляд это удобно для моего очень мобильного стиля жизни: сегодня я в Португалии, завтра в Аргентине или Малайзии, не менять же портфель (и домашний рынок) каждые несколько лет.

Я понимаю, что это решение не однозначно и несет свои риски, связанные с изменениями курсов валют, тем не менее это решение является лучшим из тех, что мне известны. В случае значительного изменения курса валюты страны моего проживания я всегда могу переехать.

- Почему перевес в сторону американских акций, а не просто глобальный портфель по капитализации?

Тоже исследование выше демонстрирует, что некоторый перевес в сторону домашнего рынка в последние 50 лет позволял увеличить SWR в большинстве из 16 рассматриваемых в исследовании стран. Результат для портфелей с местным перевесом на графике ниже. Обратите внимание на достаточно узкий разброс результатов по сравнению с результатами индивидуальных стран по данным с 1900 года. Международная диверсификация с домашним уклоном плюс отсутствие мировых войн привели к концентрации SWR между 3.75% и 5%.

- Почему такая агрессивная для пенсионного портфеля алокация в акции (25/75)?

Мне 34 года и вполне возможно меня ждет 60 лет жизни на доход от капитала, высокая доля акций позволит получить достаточно дохода для поддержания приемлемого уровня изъятий.

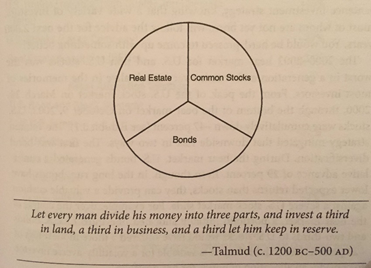

Старейшая инвестиционная рекомендация

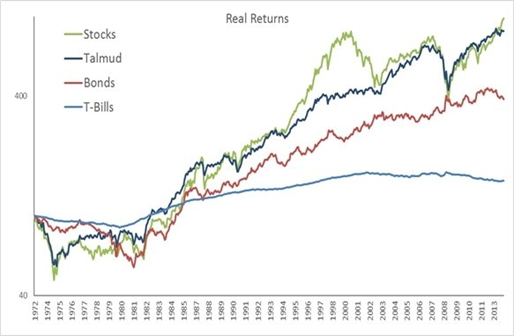

В каком-то смысле можно считать мой финансовый план вариациeй портфеля упомянутого в Талмуде: в частности, Талмуд рекомендует вложить треть капитала в предпринимательство, треть в землю и треть оставить в резерве. Моя общая алокация отличается от таких равных долей, но структура похожа!

Я не призываю относится к "портфолио по Талмуду" чрезвычайно серьезно и ребалансировать в соответствии с советами раби!! В то же время эта инвестиционная рекомендация безусловно проверена временем и до сих про неплохо себя показывает.

Последнее и очень важное дополнениe. Это не является частью моего портфеля, но то, о чем я говорю ниже не менее важно для меня чем финансовые вопросы:

Я слежу за своим здоровьем. Согласитесь, будет очень печально потратить много времени на филигранную калибровку своего портфеля и потом рано умереть из-за вредных привычек или постоянного стресса от работы/бизнеса.

У меня есть гражданство/вид на жительство в нескольких странах, и я планирую дальше расширять свои опции в этом плане. К этому можно добавить брокерские счета и расчетные счета в разных юрисдикциях. Мне важно иметь много разных опций и знать, что я могу в любой момент поменять страну постоянного места жительства.

Я уделяю внимание отношениям с супругой. В общем тоже было бы обидно стать финансово независимым только для того, чтобы через несколько лет развестись в связи с тем, что у меня и жены оказались разные цели и представления о жизни. Стараюсь детально обсуждать наш финансовый план с супругой и иногда делаю изменения, которые может и не на 100% математически оптимальны, но при этом делают ее более уверенной в нашем плане. В конечном счете это не мой финансовый план, это финансовый план нашей семьи.

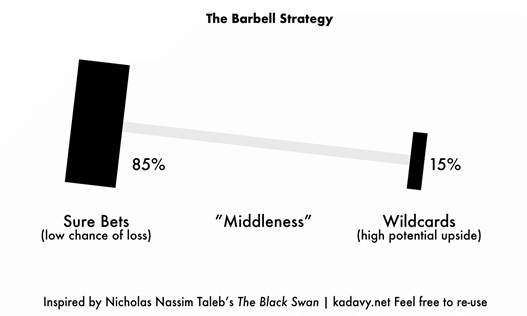

Я смотрю на FIRE как на воплощение идеи Насима Талеба о "стратегии штанги": быть ультраконсервативным по отношению к тому, что несет катастрофический риск и очень агрессивным во всем остальном. С одной стороны FIRE позволяет практически исключить возможность финансовой катастрофы, а с другой стороны высвобождает время и энергию для активного поиска - быть писателем, художником, вечным путешественником, стартапером, все это становится только вопросом желания. У человека появляется неограниченное количество попыток изобрести себя заново без оглядки на финансовую сторону дела.

Если вам была интересна эта статья, то возможно вам будет интересен мой телеграм канал о финансовой независимости и жизни в разных странах, а также мой Твитер.

Давно хотел написать, все забывал.

SWR in different countries

Табличка немного пессимистична потому, что для распределения здесь берутся исключительно локальные активы.

Если брать что-то вроде Shares 70% Gobal/Local 80/20% + Bonds 30% Global/Local 0/100%, то будет значительно лучше.

Понятно, что в периоды мировых войн вряд ли можно было легко обладать иностранными акциями и вообще дешево обладать акциями, но довольно очевидно, что заметная экспозиция на мировые акции избавит от проблем одной страны.

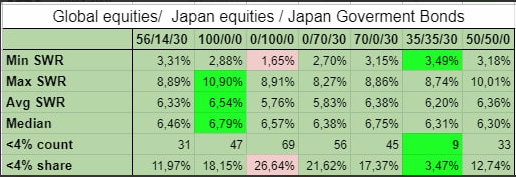

Я считал SAFEMAX для Японии по данным с 1970, делился таблицей в чате, пусть и здесь будет

Japan Withdrawal Rates

Артём, большое спасибо!

Подскажи (надеюсь не против, что я на «ты». Вроде в одном клубе :)), пожалуйста, как ты для себя решил вопрос с возможным дорогостоящим лечением в случае выявления серьёзных заболеваний? И вообще с медициной?

Спасибо!

Вопрос, конечно, философский, но именно он больше всего меня заинтересовал после прочтения: почему именно сейчас?

Ведь с таким уровнем сбережений, если бы вы отложили вы свою пенсию еще лет на 5, то смогли бы тратить в полтора раза больше всю оставшуюся жизнь.

Отличный пост, спасибо! Я наконец-то понял как жить без дивидендов)

Отличная статья! Спасибо

Спасибо, очень интересно читать пост настоящего раннего пенсионера, а не wanna be!)

План выглядит железобетонным - максимум диверсификации в ценных бумагах, консервативная SWR, два источника дохода для избыточности. С такими вводными основной риск скорее в том, что денег станет слишком много - надо обучать наследников правильному обращению с капиталом.

На мой вкус Гайтон-Клингер более волатилен, чем хотелось бы, но при наличии дополнительных источников дохода, таких как описанная рента от недвижимости, тем более если они покрывают более половины потребления, это не проблема.

Спасибо за крутой пост! =)

Мне кажется тут не хватает ссылки на твой эпический тред в Твиттере, а также пингбэка к местному посту Stockuper'а про правило 4%.

Критиковать ничего не хочется - т.к. у тебя заложено несколько слоев "соломки" с запасом, то докапываться до всяких нюансов вроде "а чё Америки так много?" кажется довольно бессмысленным - всё равно в результате такой сетап будет работать. Мне кажется, с психологической точки зрения для комфортной FIRE-жизни такая "избыточность" очень кстати. 🤗

Лично мне было бы очень интересно почитать твои мысли по последнему блоку:

Артём, как всегда супер интересный пост!!!

Скажу честно, у меня 0 аллокация на широкий рынок США с текущей оценкой, но после чтения всех постов ERN по SWR мне нечего возразить - доказательства убедительные. Хотя мне все равно ближе аллокация на страны с меньшим CAPE. Но, возможно, это вкусовщина.

Артем, большое спасибо за пост!

Подскажите, не возникало ли проблем с американскими ETF при жизни в ЕС?

Почему Вы выбрали именно американские, а не ирландские ETF? Или на этапе накопления выбора особо не было так, как ирландские начали появляться позже?

Спасибо за пост, очень интересно.

А такой вопрос - если посчитать withdrawal rate не отдельно бумажной "FIRE-части" портфеля, а вместе с недвижимостью, доходом от которой планируете подстраховываться в плохие для фондового рынка года, а в хорошие он, видимо, будет реинвестироваться в бумаги.

Не окажется, что планируемый WR всего этого портфеля просто настолько ниже всех исторически плохих сценариев, что надежность достигается в основном за счет этого, а не из-за Гайтона-Клингера и прочей динамики?

Я не очень понимаю идею оставлять инвестиционную недвижимость за скобками и считать WR без неё, если она является частью портфеля, причём, судя по всему, довольно существенной.

Хорошо, конечно, когда капитал позволяет, но не приведет ли эта дополнительная перестраховка в итоге к упомянутому результату "самый богатый человек на кладбище"? Хотя лично я в этом особой проблемы не вижу - у меня тоже есть дети, и я надеюсь, что какая-то часть капитала меня переживет и достанется им.

А почему именно 25/75 - а не 20/80 или 15/85? Почему именно такие числа?

Прекрасный пост, спасибо Вам большое!

Артем, а Вы при расчете WR $24k включаете амортизацию имущества, которым пользуетесь? Например затраты на замену автомобиля, выход из строя бытовой техники, ремонт квартиры где живёте, и т.д.?

У нашей семьи среднегодовой расход получается порядка 1,5 млн. р., но в него не входят вышеуказанные затраты. И я не так давно пришел к выводу, что не учитывать их нельзя, и планку годовых расходов необходимо корректировать.

Большое спасибо, Артём! Замечательная статья. Возможно я был не внимателен, а как измениться ваша стратегия при достижении цели 60WR?