Извиняюсь за волну пессимистичных постов, считайте, у старого злого Диспути новогоднее настроение.

Итак, SWR (Safe Withdrawal Rate или безопасная ставка изъятия) - это процент капитала, размещенного в неких инструментах, который можно изымать по изначально заданной схеме, которого хватит на срок X лет.

Подробнее про SWR в статье Виталия @Stockuper Пpaвилo 4%: безопасная ставка изъятия

Если вы даже не будете углубляться в эту статью, вы увидите текст, который составит представление.

Впервые о «правиле 4%» заявил профессор университета Trinity Уильям Бенген в 1994 году.

В чем суть «правила 4%» — Правило говорит о том, сколько процентов от капитала, с поправкой на инфляцию, может снимать человек, так чтобы капитал не закончился в течение определенного времени. В исследовании Бенгена брались следующие предпосылки для расчетов:

Необходимый срок жизни капитала до 30 лет (в 60 вышел на пенсию и дожил до 90)

Расчетные портфели состояли из акций и облигаций США в различных пропорциях

Исследуемый диапазон времени с 1972 по 1994 (в дальнейшем расчеты дополнялись)

Изъятия из портфеля были ежегодными, корректируемыми на инфляцию

Грубо говоря, накопили 1 млн доларов, сложили его в портфель из ценных бумаг, в первый год изъяли 40000$, по его итогам инфляция составила 5%, на следующий год изъяли 42000 итд.

Далее, без преувеличения великий блог ERN радикально улучшил исследование, где взял помесячные данные и не с 1972 года, а 1871

Критика SWR в основном находится в плоскости "а что если рынок не будет расти такими же темпами, ведь для этого все условия". Я этот аспект рассматривать не буду, тут всё очевидно, если не будет расти, всё будет плохо)

Итак, какие проблемы видны в классическом сценарии.

Классический сценарий я определю, как изъятие в течение 30 лет с конечным капиталом 0, если капитала хватило, значит ставка безопасна.

Если надо 60 лет (для FIRE очень early), или передать что-то в наследство, выкладки будут другие (конечно надо изымать скромнее).

Какие есть проблемы?

Я вижу их три:

4% изъятия не во всех случаях приводило к тому, что капитала хватило.

Снова цитирую Виталия

Правило 4% на горизонте в 30 лет с портфелем из 75% акций/25% облигаций в 99% случаев было успешным.

Добавлю 100% акций - 97% успеха, 50/50 акции-облигации 95% успеха.

Это немало, но вот лично меня 95% уже беспокоит. Это значит, что каждый 20й месяц этого длинного периода был неудачный для начала жизни с капитала, это кажется не очень редко.

В мире текущих высоких оценок фондовых рынков, эта вероятность меньше не становится, собственно и про это есть в статье Виталия.

Если CAPE > 30, как сейчас, то на глазок по графику 50/50 дает 100% успеха, 75/25 - 95%, а вот 100% в акциях менее 80, то есть каждый пятый период с такой оценкой заканчивался плачевно.

Ставка изъятия 3,5% давала успех во всех этих сценариях, а для портфелей 75/25 и 50/50 достаточно было ставки 3,75%

Что за исходные данные?

Итак, по-настоящему Safe WR все-таки не 4%, а 3,5, с натяжкой 3,75%. Если еще не возник вопрос, на каких данных это считалось, самое время его задать.

Это считалось на данных полной доходности рынков без учета налогов и издержек. В статье Инвестирование переоценено я уже пытался грубо оценить комиссии.

Для инвесторов через копеечные фонды я считаю, что издержки могут составить вплоть до 1% годовых, российские фонды смотреть не будем, иначе вообще всё плохо окажется.

В комментариях, там можно найти критику от @iroslyakov и мой ответ ниже.

Я не верю в ситуацию, когда реально держать 1 фонд в течение 30 лет ни разу не продав его целиком, заплатив комиссию и спред (дважды) и получив налоговые обязательства.

Так же я не уверен, что лазейки со списанием налога останутся (и не будут расценены как уклонение от налогов в будущем чуть более социалистическом мире)

Можно взять конечно и оценку Ильи в 0.5%

В итоге 0.5%-1% изъятия за нас совершат издержки. Остается 2,5-3.25% в зависимости от вашего оптимизма. На минуточку, мы начинали с требуемого капитала в 25 годовых расходов, а в не самом пессимистичном сценарии (рост налогов, появление налога на капитал, факапы фондов, очень частые перекладывания здесь не учтены) закончили уже цифрой в 40 расходов. Но это еще цветочки.

К тому же, я напомню, что копеечные ETF появились на масштабе в 150 лет даже не вчера, а сегодня, раньше вообще было сложно инвестировать пассивно, а дешево вообще невозможно, там издержки бы съели почти всё. Так что никто из вчерашних инвесторов не мог рассчитывать на уверенное изъятие из такого портфеля в принципе )))) Но повезти конечно могло.

Считали для США

Все расчеты выполнены на тех данных, которые есть (длинные и подробные, по нескольким классам активов). Печально, но факт, есть они за такой период только по активам одного национального рынка США.

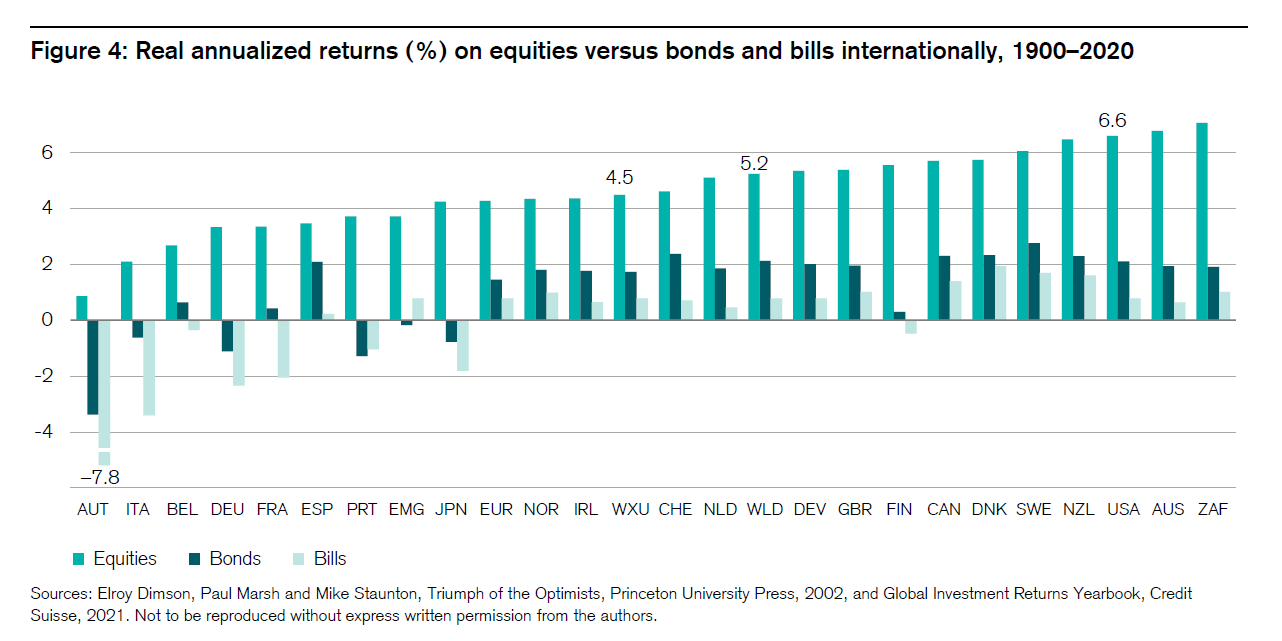

Думаю, не надо быть историком инвестиций, чтобы знать, что за последние 150 лет США прошла длинный путь для того, чтобы быть гегемоном. По данным Credit Suisse (на пикче) за последние 120 лет рынок акций США проиграл только австралийскому и южноафриканскому (облигации тоже давали не менее мирового рынка, но они не так важны, все же у нас в основном портфели про акции).

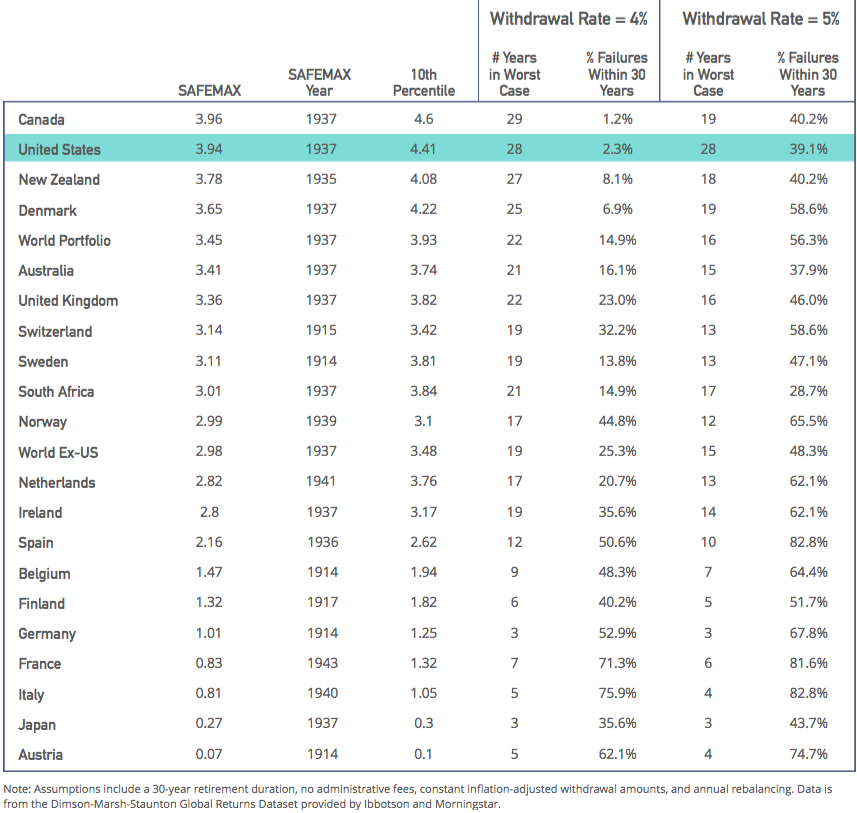

Для демонстрации результатов подхода с пенсионным портфелем, который используется в расчетах ERN и предшественников, когда берутся только местные акции и местные облигации, посмотрим на SWR в разных странах, когда использовались доходности местных рынков и местная же инфляция.

Для тех, кто думает, что США продолжит гегемонить или там и так сплошь международные компании, я напомню, что было с обладателем типичного американского портфеля в России перед кризисом доткомов, там без издержек 3% не выходит. 30 лет не прошло, а деньги в "безопасном" портфеле кончились.

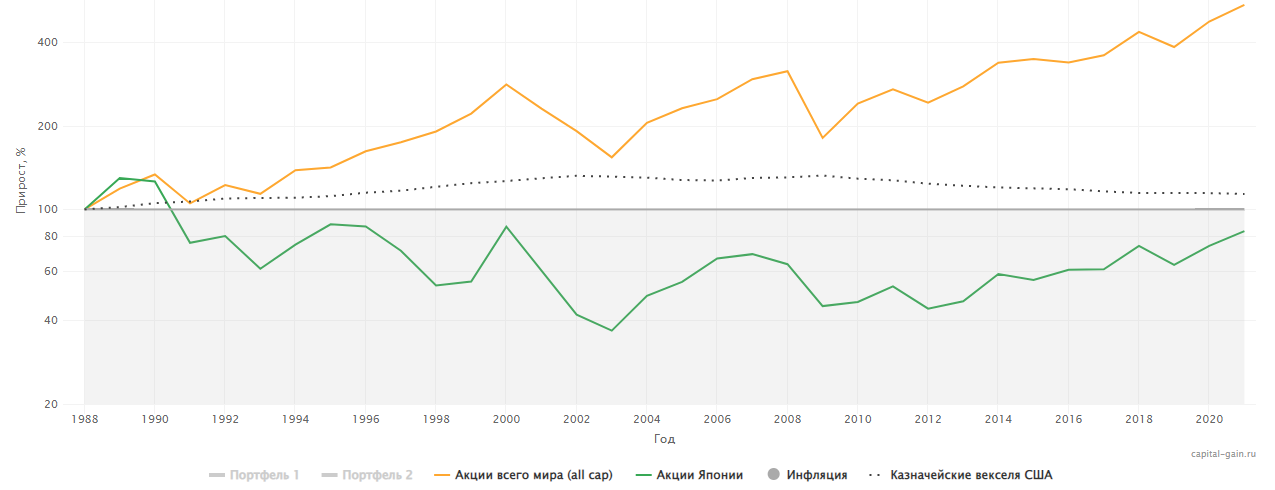

Мне кажется, что разумный пассивный инвестор должен размышлять следующим образом. А будут ли США продолжать доминировать на моем горизонте инвестирования? Должен ли я вообще думать об этом или лучше довериться мировому рынку, который имеет встроенную защиту от таких историй (см. картинку к концу 1980-х доля Японии в мировой капитализации превысила долю США, что было дальше на картинке, мировой рынок не испугался).

Я сомневаюсь, что в ближайшие годы США может постигнуть участь той Японии, но я просто не хочу об этом думать. Это же легко устраняемый риск.

Так вот мировой рынок за последние 120 лет дал 5,2% годовых, рынок США - 6,6%.

Значит рынок США исторически давал больше мирового на полтора процентных пункта, давал скорее всего заслуженно (развитые институты, законодательство, уважительное отношения к "богатеям", капитализм эс из).

И если я вдруг решил не играть долями стран, а взять их такими, какие они есть, то я как бы получается подозреваю, что использовать в расчетах доходности США попахивает ошибкой выжившего и я не могу рассчитывать на те цифры.

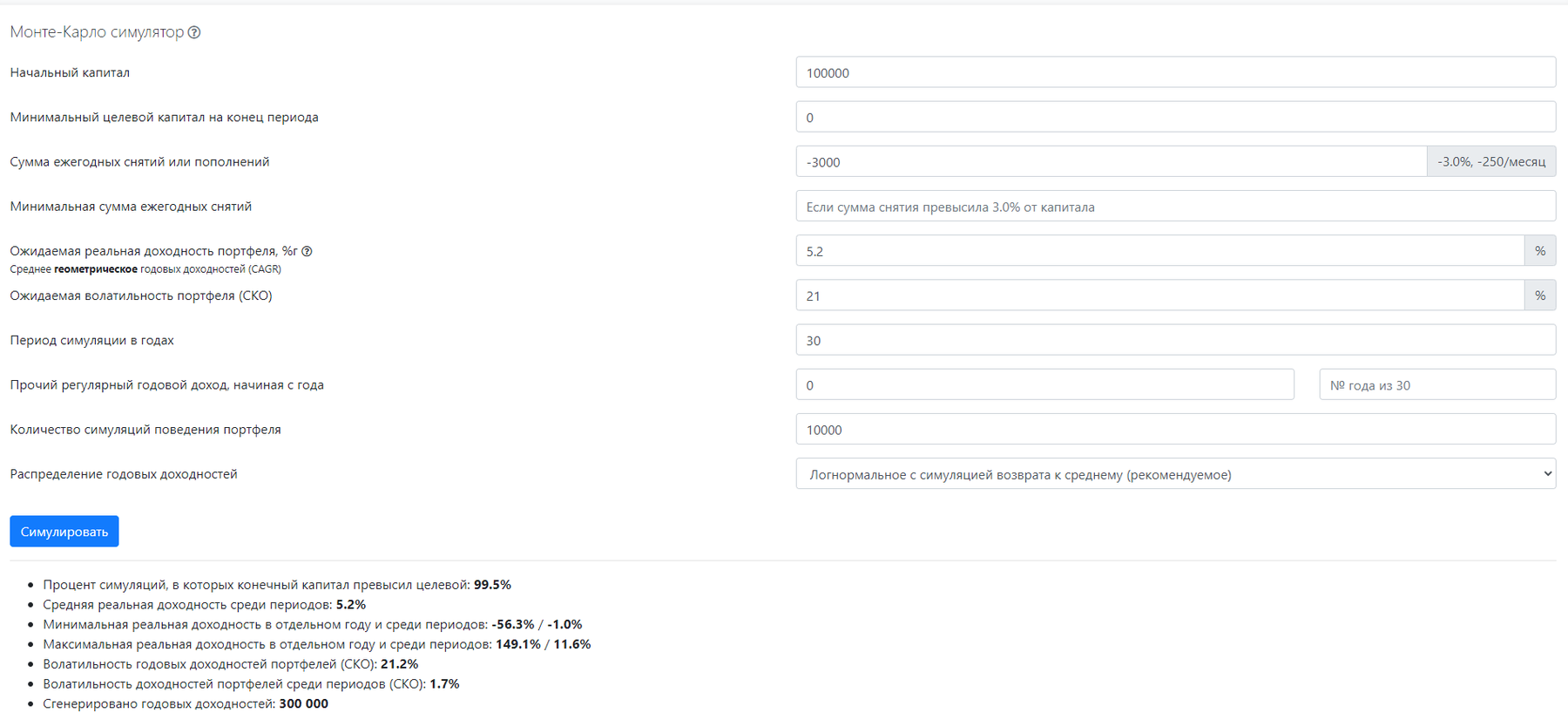

Так как подробных данных нет, к нам на помощь придет Монте-Карло симулятор от @Dmitry https://capital-gain.ru/app/#/monte-carlo

Сразу оговорюсь, никаких локальных перевесов я здесь использовать не стал, нет консенсуса об их пользе.

С вашего позволения оставлю только акции (с облигациями куда больше мороки, а демонстрационный эффект не сильно другой).

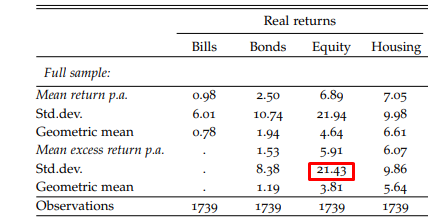

Беру 21% СКО по мировым акциям из RRE и получаю подобные американским результаты, снижая ставку на 0,5 пп.

Если выбрать ставку изъятия 3.5% (3500 в данных), то получится ближе к 97%), как и в исходной таблице.

То, что доходность оказалась ниже на 1.5 пп снизило SWR всего на 0.5 пп, это радует (SWR не связан напрямую с доходностью, это важный входной параметр, но не единственный). Бонды я даже не буду смотреть, там сопоставимые доходности мира и США.

Учитывая предыдущий пункт, "абсолютно безопасным" выглядит сценарий в 2-2,75 ставки изъятия, это дичь конечно, зато думаю с этой ставкой изъятия вообще страшно быть не должно).

Вывод

Не существует никаких 4% SWR и даже близких, классическая схема изъятия плоха, оставляет шансы на спокойный сон только удачливому наследнику или суровейшему сберегателю (нужно сберегать заметно сильно больше 50% дохода, чтобы намайнить 50 годовых расходов) или удачливому инвестору, который вложился в биткоин или что-то такое. Альтернативные схемы или техники вроде bond tent можно найти в упомянутой статье Виталия и у @krumpans, который уже начал его практиковать они и будут решением скорее всего.

Спасибо за пост!

Мне кажется, не совсем разумно воспринимать SWR как некую ставку, которую ты хочешь получать гарантированно. Типа, в какой-то момент ты увольняешься с работы и торжественно клянешься на томике книги Богла "отныне и до конца жизни, обязуюсь никогда больше не работать ни дня за деньги, иначе мой FIRE нещитов!"

Я скорее воспринимаю это как "начиная с определенной точки (ближе к уровню 3.5-4.0%) мой капитал с высокой долей вероятности позволит мне покрывать мои потребности более-менее бессрочно - но если я увижу, что дело идет к фейлу, я всегда могу положиться на свою способность зарабатывать деньги своим трудом (пусть даже и не в самой высокооплачиваемой топ-сфере)".

Вообще, если брать конкретно США, то у меня такое ощущение, что сейчас сложились максимально неблагоприятные в истории вводные для будущего SWR. Если это так, то выведение SWR из исторической статистики будет его завышать.

CAPE в США почти на историческом максимуме => стоит ожидать пониженной доходности от акций в будущем, плюс увеличивается риск резких просадок => Sequence of Returns Risk растет

Номинальные ставки по облигациям на историческом минимуме, реальные - не на самом минимуме, но ощутимо на уровне очень редкой "сильно отрицательной" зоны.

Периода в истории, когда одновременно был запредельный CAPE и сильно отрицательные реальные ставки при старте SWR еще не было. И в 1929, и в 2000 реальная ставка процента была на уровне 3-4%, что позволяло сбалансированному портфелю гораздо лучше давать долгосрочную доходность при просадке акций. А в 1918 и в 1940-е, когда была сильно отрицательная реальная процентная ставка, CAPE был в очень дешевом диапазоне 5-15, что позволяло рассчитывать на повышенные доходности от рынка акций.

Это, конечно, не значит, что "мы все обязательно умрем!" Но я совсем не удивлюсь, если классический 40/60 Retirement Portfolio покажет в следующие 30 лет SWR гораздо ниже, чем сейчас "выводится" из статистики.

Спасибо за очередной ценный вклад в наш Клуб!

На мой взгляд тут всё формально описано правильно для заданных условий. Если не расширять условия, добавить нечего.

Вот только к реальности эти условия не имеют отношения, они не учитывают нюансов. Например, нет пенсионеров с единственным классом активов в портфеле, а изъятия можно делать из оптимальных сейчас, и это влияет на результат. Нет желающих в качестве целевого результата брать > 0 рублей в портфеле и при приближении к нулю с ужасом изымать из такого портфеля эту жестко проиндексированную ставку, даже если она им не нужна в этом году. Нет (почти?) ранних пенсионеров, которые ничего не делают и не имеют вообще никакого дохода. Нет (почти?) обычных пенсионеров, которые никогда не получают пенсию.

Разумеется, 4% SWR не работает в каком-то проценте случаев. В ином, даже не маленьком проценте, оно сработает даже с такими условиями. Как и любое правило большого пальца. Это просто базовая идея, к которой надо приложить напильник. Она такая, потому что Бенгену так было проще посчитать и показать концепцию.

Я вчера подумал и решил вывести будущие статьи об SWR из курса, чтобы сделать бесплатными. Да и просто retirement finance кажется большой отдельной и пока не очень исследованной темой. Очень хочется посимулировать полноценные, близкие к реальным сценарии со сложными изъятиями, разными распределениями активов и учетом издержек, налогов, льгот. Результаты для 95% пока представляю лишь примерно, но я ожидаю не 2%, а не меньше 3% на разных доступных исторических данных (не только США и доллары).

Я думаю после таких разгромных статей, стоит перенацелиться c FIRE на Coast или Barista one.

Зачем вы добавили мне ещё лет 7 работы? 😊

Если серьёзно, то налоги и комиссии, в ментальном счёте, я нивелирую за счёт bond tent и всяких других гибкостей.

Что делать с будущей доходностью - не ясно. В целом мне кажется, что мир будет становиться прозрачнее, волатильность падать, как следствие, будет падать и доходность... Но! Как следствие будет падать и SORR

Я не правильно выразился. Bond tent немного увеличивает SWR, тем самым компенсирует потери на издержках, по сути возвращает нас на этап "до бонд тент и до издержек"

Я полностью согласен с тем, что классическое правило 4% выглядит очень рискованно в контексте исторической доходности рынков ex-US. Мой ответ на это - гибкость в определении ежегодного изъятия т.е. я жертвую предсказуемостью доступного для изъятия дохода в пользу большей надёжности стратегии изъятий в целом.

Михаил, спасибо. И все-таки, как насчет изъятий из портфеля в локальной валюте? Интуитивно кажется, что колебания валютных курсов могут еще более осложнить жизнь. И, кажется, это частично решается перевесом бумаг в локальный рынок?

Прошу заранее прощение за может быть неуместный комментарий, но что если Аннушка уже разлила масло?

Если вся стратегия складывается к тому, что 4% хватит, а 3.6% - уже нет, то это плохая стратегия. Все еще лучше чем ничего конечно. Но тут как бы речи нет о независимости, есть речь о "рабстве" у Mr. Four Procent.

Ожидать от капитала 4% - это очень смело.

Но при этом нужен простой и понятный ориентир. Рассматривать 2% не очень хочется, потому что это увеличивает этап накопления в два с половиной раза и становится грустно.

Наверное, более правильной реалистичной оценкой было бы 3%. Но при этом у подавляющего большинства есть какая-то государственная пенсия, какая-то недвижимость, какие-то возможности для подработки. Поэтому для широкой аудитории 4% не выглядят такими уж плохими.

Но если кто-то хочет жить только и только с капитала - давайте договоримся на 3%. :)

😱 Комментарий удален его автором...

Я тут еще подумал, что стратегия с жизнью на дивы после данной ситуации заиграла другими красками)

А что входит в издержки для российских фондов кроме TER (можно предположить <1%) и отставания от индекса(не знаю какой порядок, надо считать как то накопленное отставание, получается зависит от кол-ва лет?)?