Этот цикл статей целиком и полностью состоит из моего вольного перевода и интерпретации исследований ERN (Early Retirement Now), если вам нужно больше информации и первоисточник, то сразу рекомендую перейти на его сайт и почитать 42 статьи (как небольшая книжка на 200-300 страниц). В данной статье я расскажу основное из этого цикла исследования с указанием ссылок.

Если у человека конечной целью инвестирования является финансовая независимость и жизнь на пассивный доход с фондового рынка, то его должно интересовать – какой капитал для этого необходим. И тут возникает много заблуждений. В разных сообществах начинающих (и не только) инвесторов можно встретить варианты «10% от капитала в год» или «7% от капитала в год, потому что дивидендная доходность в России такова». Такие проценты снятия слишком велики, чтобы гарантировать сохранность капитала на несколько десятилетий вперед.

Впервые о «правиле 4%» заявил профессор университета Trinity Уильям Бенген в 1994 году.

В чем суть «правила 4%» — Правило говорит о том, сколько процентов от капитала, с поправкой на инфляцию, может снимать человек, так чтобы капитал не закончился в течение определенного времени. В исследовании Бенгена брались следующие предпосылки для расчетов:

- Необходимый срок жизни капитала до 30 лет (в 60 вышел на пенсию и дожил до 90)

- Расчетные портфели состояли из акций и облигаций США в различных пропорциях

- Исследуемый диапазон времени с 1972 по 1994 (в дальнейшем расчеты дополнялись)

- Изъятия из портфеля были ежегодными, корректируемыми на инфляцию

Далее брались различные скользящие временные окна и на реальных котировках высчитывались возможные проценты изъятия капитала в год. В своем исследовании Уильям Бенген пришел к выводу, что ставка изъятия в 4% в подавляющем большинстве случаев дает возможность не истощить капитал в течение 30 лет.

Пример, для того чтобы понять, как это работает

- Человек решает с 2021 года жить на пассивный доход

- На начало 2021 года он имеет капитал в 25 миллионов рублей

- По «правилу 4%», он может снимать 4% в год от первоначальной суммы капитала, с поправкой на инфляцию. То есть в первый год он снимает 25 млн х 4% = 1 млн рублей

- Мы предполагаем, что этому человеку как раз и нужен 1 млн рублей в год для жизни, иначе бы он не принял решения жить на пассивный доход

- Это самый важный момент – в 2022 году сумма изъятия будет не 1 млн, а 1 млн руб., скорректированный на инфляцию предыдущего года. Допустим в 2021 году инфляция составила 5%, значит изъятие с капитала составит 1,05 млн рублей

- Далее, каждый год сумма изъятия продолжает расти на величину инфляции, для того чтобы поддерживать уровень жизни владельца капитала, при этом уже не важна общая сумма капитала, которая могла вырасти или упасть за это время

В целом этой информации достаточно, чтобы примерно прикинуть величину вашего целевого портфеля для выхода на пассивный доход. Допустим, некоему человеку необходимо 500 тысяч рублей в год на все его потребности, чтобы получать эти деньги с фондового рынка нужен капитал 500 тыс / 4% = 12,5 млн рублей (или по другому говорят «накопить 25 годовых расходов» 500 х 25=12,5 млн). Если такой капитал есть – прекрасно, можно уходить на «пенсию». Если нет – копим дальше. Но помним, что расходы растут каждый год, в среднем на величину инфляции, а значит и размер требуемого целевого капитала будет каждый год расти. Сразу напрашивается вывод – что если вы инвестируете меньше, чем «инфляционный рост» вашего целевого капитала, то вряд ли сможете достигнуть цели. Последний мой опрос инвесторов показал, что более половины не знают о «Правиле 4%» и не до конца понимают, как правильно сформировать цель по необходимому капиталу.

А что, если Бенген ошибался или учел не все аспекты?

Да, это действительно так. Поэтому дальше мы разберем исследование ERNа, которое, на мой взгляд, более широко отражает данный вопрос и учитывает различные сценарии и нюансы.

Что и как считал ERN

ERN как последователь движения F.I.R.E (Financial Independence, Retire Early) в 2018 году вышел на пенсию в возрасте около сорока лет. Учитывая его финансовое образование, ему стало интересно, не истощит ли «правило 4%» его капитал быстрее чем закончится его жизнь, ведь исследование Trinity рассчитывало максимальный горизонт в 30 лет, а этого мало для людей, которые выходят на пенсию в 30-40 лет. Поэтому он решил сделать свое исследование с бОльшим количеством допущений. Итак, какие вводные данные были у ERNа:

- Были использованы ежемесячные данные об общей доходности (включая дивиденды/купоны) по S&P500 и 10-летним казначейским облигациям с января 1871 года по сентябрь 2016 года. В отличие от Trinity, где данные только с 1972 года и в расчет брались годовые скользящие окна, а не ежемесячные

- Были рассчитаны безопасные ставки изъятия не только для 30-летнего периода, а также для 40, 50 и 60-летнего

- Исследование Trinity базировалось на том, что капитал к концу необходимого периода истощался до нуля, а ERN сделал расчеты с возможностью посмотреть варианты истощения портфеля до 0% 25% 50% 75% и 100% портфеля. Это важно для тех, кто хотел бы оставить наследство после своего ухода.

- Рассчитывает разные комбинации портфеля из акций и облигаций с шагом в 5%

- Помимо этого были сделаны различные расчеты на периодах дорогого и дешевого рынка (дороговизну рынка оценивали по показателю CAPE) , рассмотрены различные варианты изъятия средств, а не только по фиксированному правилу 4%

- Учитывались расходы фондов в виде 0,05% в год (обычная ставка на распространённые фонды ETF в США)

- Сложив все вариации расчетов, у авторов вышло 6,5 миллионов рассчитанных сценариев, пожалуй, лучше довериться таким расчетам, чем собственным когнитивным заблуждениям

Базовый расчет

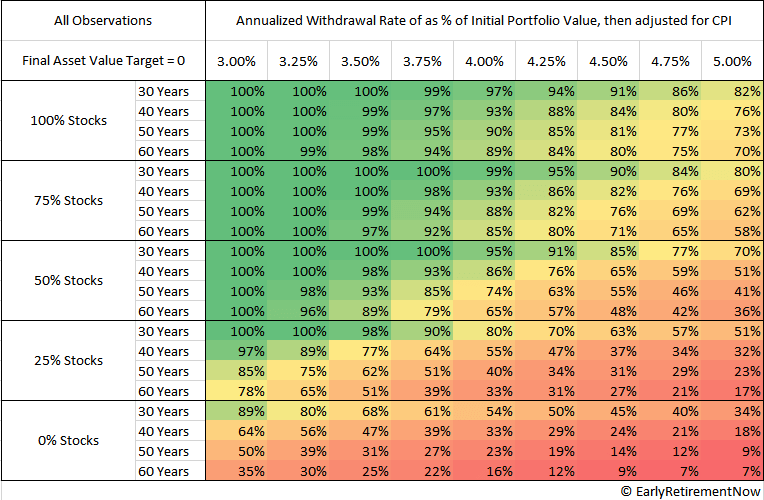

По горизонтали отложены проценты годового изъятия капитала от 3 до 5%

По вертикали отложены портфели с различными весами акций и облигаций, а также горизонты «выживания» портфеля. Целевым показателем выживаемости, в данном случае, взято истощение капитала до нуля.

Некоторые выводы:

- Правило 4% на горизонте в 30 лет с портфелем из 75% акций/25% облигаций в 99% случаев было успешным. Собственно, это повторяет выводы Trinity.

- Но если увеличить горизонт до 60 лет, то правило 4% сбоит уже в 11% случаев (при 100% портфеле из акций). Каждый десятый случай неудачный, стоит ли так рисковать?

- А если изымать 5% на горизонте 60 лет? Лучший показатель успешности – 70% при 100% акций. Это ужасный результат, каждый третий результат ведет к неудаче. Стоит ли говорить о снятии 7 или 10% портфеля в год?

- А как насчет популярного совета жить на пенсии на одни облигации? При 4% изъятия и портфелем из 100% облигаций на 30-летнем горизонте, только 54% результатов были успешными. Как вам идея, доверить свое финансовое благополучие «орлу и решке»?

- А если объединить популярные советы – жить на пенсии на одни облигации, да еще и снимать 5% от капитала и желательно на горизонте в 60 лет…. Такая стратегия имела всего 7% успешных исходов.

- Чтобы добиться 100% успешных результатов на горизонте в 60 лет, необходим портфель из 75% акций и ставки изъятия не более 3,25% (для этого необходимо накопить уже 31 годовой расход)

- Выводы автора расчетов можно прочесть тут

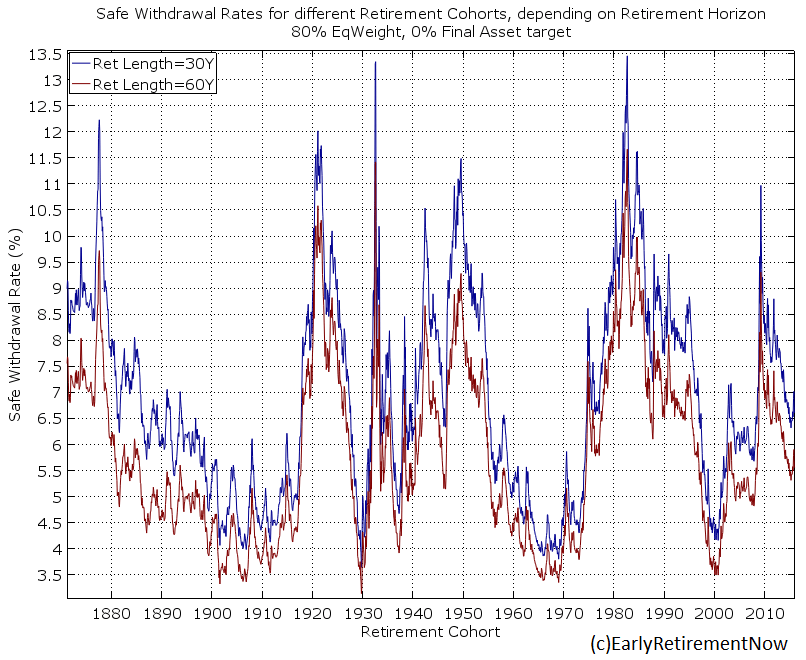

Еще одним способом посмотреть на успешные ставки изъятия (далее будем называть их SWR — Safe Withdrawal Rate Series) будет вот такой график:

Автор взял классический портфель 80/20 (акции и облигации) и рассчитал SWR на 30 и 60-летние периоды в зависимости от даты выхода на пенсию. На этом графике очень важно не сделать неправильные выводы, глядя на то, что успешным был даже 10%-ый SWR. Нужно понимать, что вероятность такого события мала, и самое важное – такие высокие SWR образовывались во время сильнейших кризисов, когда рынок был на дне и впереди его ждал рост, то есть такой расчет случайно попадал в цикл сильного будущего роста, что сохраняло портфель от варварского 10% изъятия средств.

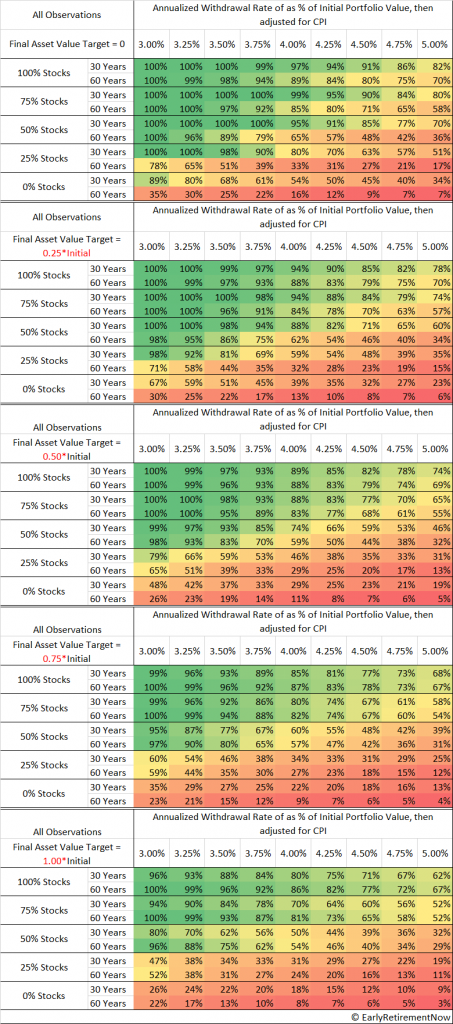

Все предыдущие расчеты базировались на том, что портфель полностью истощается к окончанию горизонта

А что если вы хотите оставить наследство внукам или вы не хотите довериться воле случая и чужим расчетам, и не хотите попасть в ситуацию, когда вам уже 89 лет, а портфель закончился? Для этих случаев автор исследования рассчитал SWR для различных портфелей, таким образом, чтобы к концу горизонта портфель сохранялся на 25% 50% 75% и 100% первоначальной стоимости, разумеется с корректировкой на инфляцию, то есть в номинале – это выше чем было вначале.

Необходимо учесть, что критерий успеха применим только к заключительному периоду. Капитал может временно упасть ниже этой цели, но если к окончанию горизонта капитал имеет необходимую, заданную оценку, то такой расчет будет считаться успешным.

Рассмотреть таблицу вы можете самостоятельно, остановлюсь только на одной программе «максимум» — сохранить 100% капитала в реальном выражении на протяжении 60 лет в 100% расчетов. Такими свойствами будет обладать портфель, состоящий из акций на 75-100% и SWR – 3%. По сути, если портфель за 60 лет не дал ни одного сбоя и сохранил 100% реальной стоимости, то эти 60 лет можно экстраполировать в бесконечность (исходя из исторических данных). То есть это тот самый «семейный капитал» различных европейских семей, которые уже в большом количестве поколений являются «зажиточными семьями».

И при таком ракурсе «правило 4%» не то, что нам нужно. 100%-ную гарантию при таких данных может дать только SWR= 3%, а для этого уже нужно накопить 33 годовых расхода.

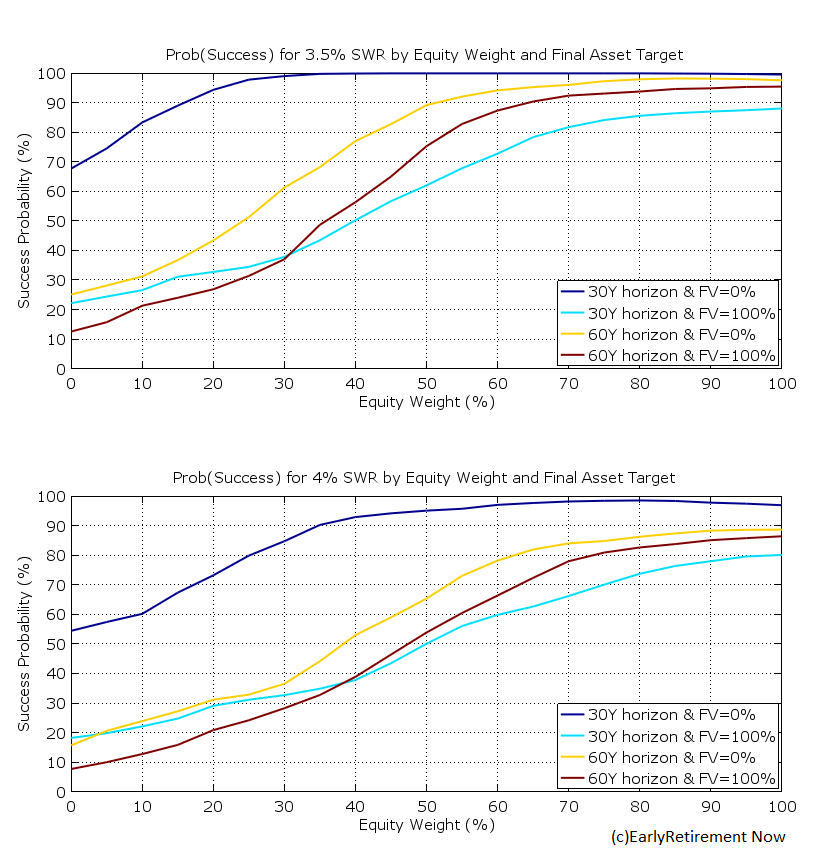

Все эти пять таблиц можно отразить в виде графиков

На верхнем графике отражен SWR = 3,5%, на нижем 4%. По вертикали – шансы успеха, по горизонтали % акций в портфеле.

Зависимости простые:

- При желании сохранить 100% капитала на всем горизонте с SWR=4%, вероятности успеха очень малы

- Вероятности успеха растут с увеличением количества акций в портфеле

Еще один интригующий результат из этого графика: 60-летнее правило сохранения капитала имело несколько более высокий (!) процент успеха, чем 30-летнее правило сохранения капитала, по крайней мере, для достаточно высокой доли акций в портфеле. Как такое возможно? Это вполне интуитивно: если бы стоимость вашего портфеля составляла, скажем, 90% после 30 лет, то вы бы не выполнили 30-летнее условие сохранения капитала. Но при средней доходности портфеля выше 4% для достаточно высокой доли акций вы, скорее всего, снова сможете достичь цели в 100% в течение следующих 30 лет.

Зависимость SWR от стоимости рынка на дату выхода на пенсию

Автор исследования определяет стоимость рынка через мультипликатор CAPE, предложенный лауреатом Нобелевской премии Робертом Шиллером. Данные по мультипликатору CAPE рынка США можно брать тут.

ERN отмечает очень интересную особенность. Средняя реальная доходность индекса S&P500 – 6,6% годовых, а средний CAPE США равен 15. Если бы мы посчитали обратный коэффициент CAPE – 1/15=6,67%, то получили бы точно такую же доходность. И это не случайность.

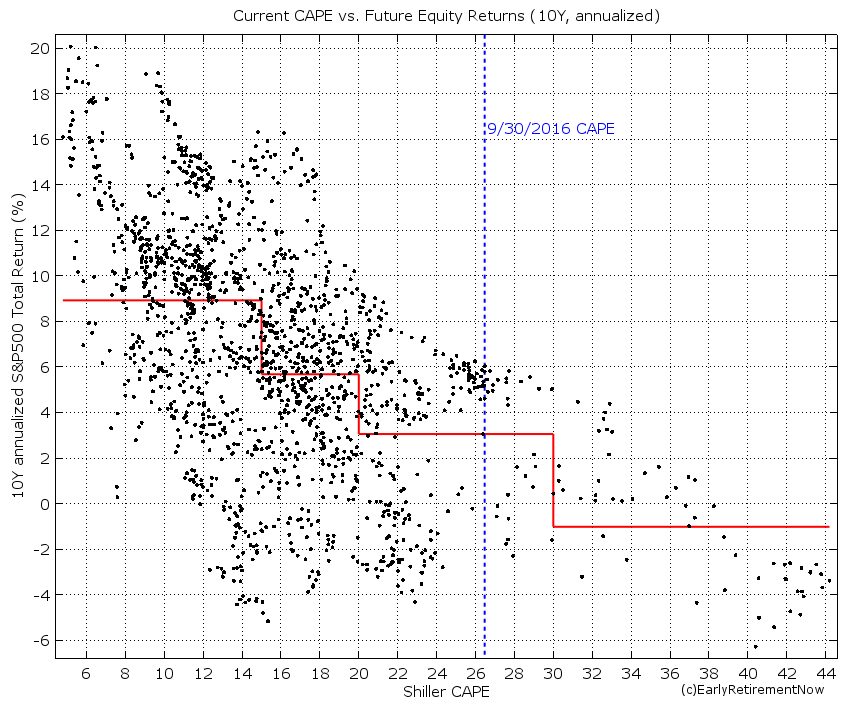

Что дальше делает автор – строит диаграмму зависимости CAPE с последующей 10-летней реальной доходностью S&P500.

На диаграмме видно, как в среднем падает последующая реальная доходность с повышением CAPE в начале периода.

При CAPE ниже 15 (ниже среднего за всю историю), последующая реальная доходность – 9% (именно такие моменты и давали в будущем SWR больше 5% и даже 8%)

При завышенном CAPE 15-20, будущая доходность уже чуть ниже 6%

САРЕ 20-30 дает будущую доходность около 3%

А САРЕ свыше 30 уводит реальную доходность в отрицательную зону. На момент написания статьи CAPE США равен 33,74. Как видно на диаграмме – при таком коэффициенте чаще сохранялась реальная 10-летняя доходность в районе 1%, а при САРЕ свыше 38 – реальная доходность была всегда отрицательной.

Результаты моделирования

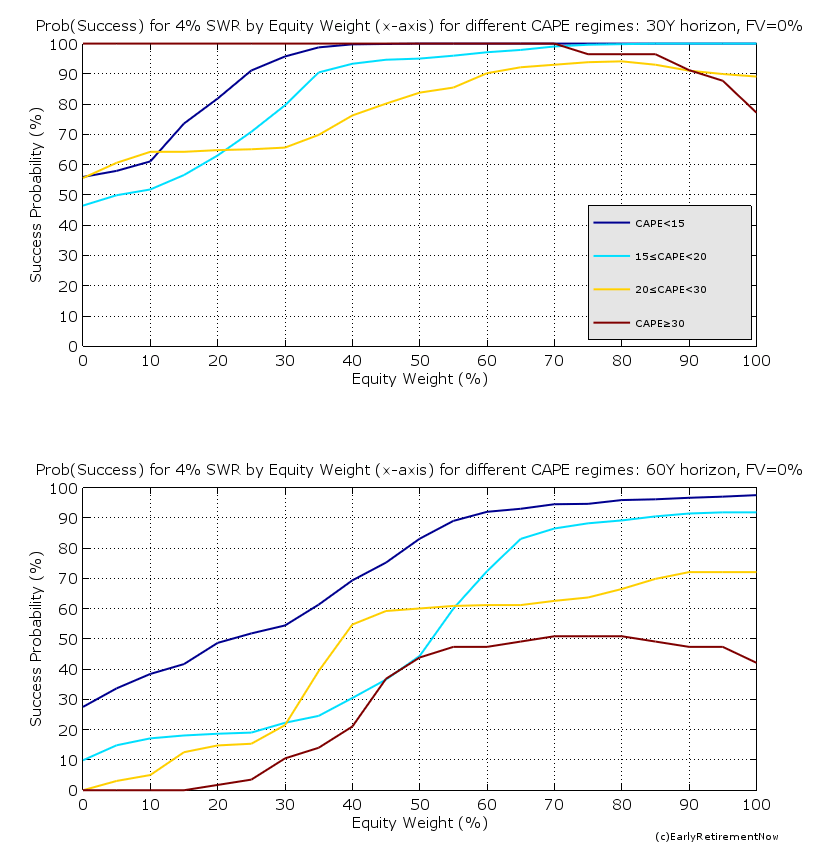

Далее автор рисует зависимости SWR от CAPE. Оба графика имеют SWR=4% цель – полное истощение капитала к концу срока. По вертикали — % успешности, по горизонтали – доля акций в портфеле. На верхнем графике горизонт 30 лет, на нижнем 60.

В текущем мире низких ставок и высоких CAPE стоит сосредоточиться только на красной и желтой кривой (>30 и 20-30 САРЕ).

Интересно наблюдать за красной линией (более 30 САРЕ), на 30-летнем горизонте, кривая имеет 100% успех, когда доли акций в портфеле от 0 до 70%, а потом доля успеха начинает снижаться. Собственно этот эффект происходит из-за высокой переоценки акций на дату выхода на пенсию, бОльшая часть САРЕ >30 пришлась на кризис дот-комов, где оценка акций доходила до 44, как вы помните, в то время акции США еще долго не могли восстановиться от падения, потому и кривая имеет необычный вид.

Зато все меняется на 60-летнем горизонте, и 4% SWR при CAPE >30, при любой доле акций имеет шансы на успех меньше 50%. Собственно желтая линия не сильно лучше. Очевидно, что при такой высокой оценке рынка акций не стоит даже думать про «правило 4%».

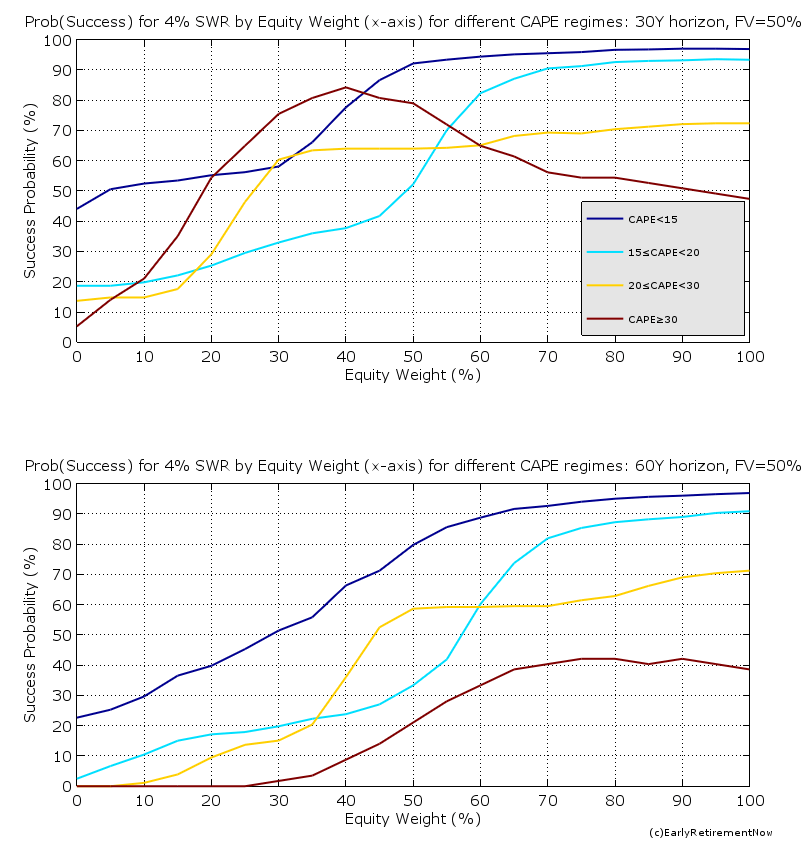

А что, если бы захотели оставить половину капитала к концу горизонта?

Комментарии не нужны. Даже низкие оценки рынка при SWR=4% на 60-летнем горизонте не гарантируют результата (синяя и голубая кривая).

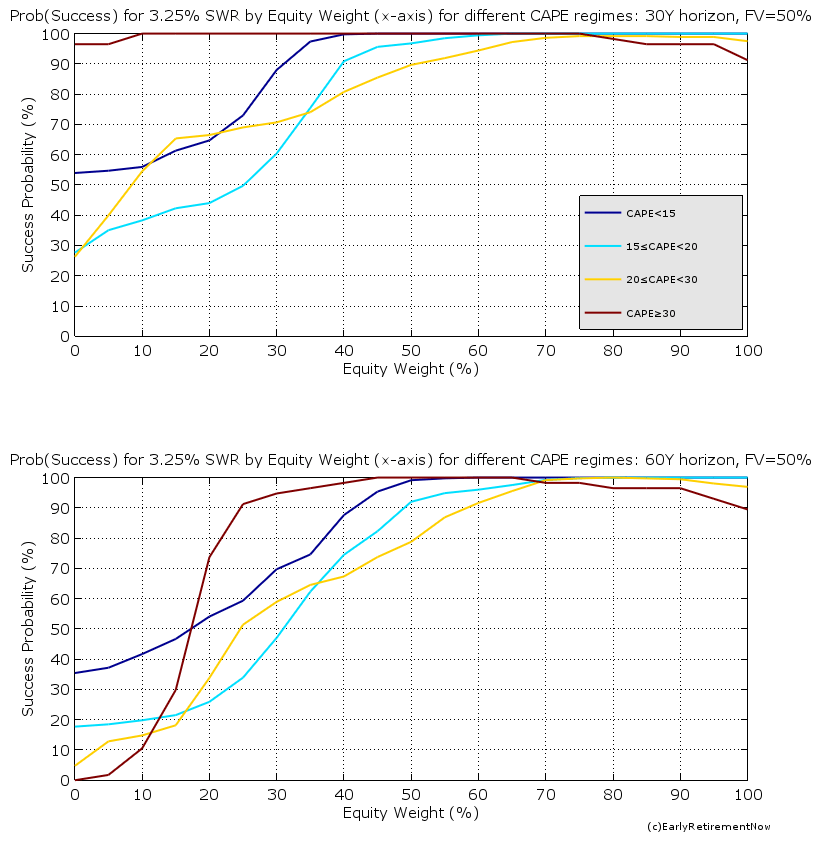

Что нас спасет при высокой оценке рынка? Может SWR 3,25%?

Да, такая ставка вывода средств дает нам гарантии сохранения капитала на 50% от первоначального, при портфеле 70/30 (акции/облигации)

Выводы

Правило 4% хорошее, но оно очень оптимистичное, так как не учитывает более длинного горизонта жизни инвестора, желания сохранить весь капитал или часть в наследство. А также не учитывает высокие оценки рынка по CAPE.

Все расчеты ERN были сделаны на промежутке рынка, где акции в среднем давали 6,6% реальной доходности, а облигации 2,6%. Не факт, что в будущем будет также хорошо, особенно когда сейчас облигации имеют рекордно низкие ставки.

Мы живем в России, и доходность нашего рынка может быть ниже, чем в США. О реальной доходности индекса Мосбиржи за последние 17 лет можно почитать тут.

Исходя из всего этого, лучше ориентироваться на SWR = 3,25% или даже 3%, что соответствует 30-33 годовым расходам.

Понимая, что вам нужно накопить 30 годовых расходов, вы можете рассчитать необходимый для этого капитал и необходимое количество денег, которые вам нужно откладывать ежегодно (не забывайте каждый год пересчитывать необходимый капитал, так как расходы каждый год растут на величину инфляции). К сожалению, далеко не всем удастся добиться финансовой независимости, но мысли о ней, возможно придадут вам желания побольше зарабатывать и копить, и поменьше тратить на ненужные вещи.

Уважаемый ERN очень много написал о безопасном выводе средств. В данной статье мы разобрали всего 3 из 42 частей исследования ERNа, с довольно сильными сокращениями. В этом цикле мы продолжаем разбирать особенности Правила 4%

Обзор отличный, самое важное передали. Особенно зависимость SWR от срока инвестирования и оцененности рынков по CAPE стоит понимать.

Многие FIRE блогеры на Западе опираются на 4%, хотя формально это не очень надежно, как мы видим из данных. Но они на самом деле почти всегда подразумевают и гибкие стратегии расходов, и дополнительные доходы. Жаль, что динамические правила изъятия мало кто считает (я даже не припомню статей с ними) - там результаты будут совсем другими (лучше на 60y периоде).

Спасибо, очень крутой базовый материал про SWR - пожалуй, лучший, что видел на русском языке.

Мне кажется, правило 4% действительно стоит воспринимать в первую очередь как удобную эвристику, "правило буравчика", а не как некий закон, который может что-то гарантировать.

У меня два основных вопроса к исследованию, которые заставляют предполагать, что реальная SWR на самом деле еще меньше:

С другой стороны, никто не заставляет использовать правило 4% как рубильник, который надо дернуть в нужный момент и полностью следовать предписываемому им расчетному правилу изъятия. Мне кажется, самый главный вывод из всего этого - никогда не нужно полагаться на что-то одно, в том числе на какое-то правило. Если собираешься жить с капитала - позаботься и о том, чтобы обеспечить себе запасные "отходные пути". Чтобы в случае чего можно было и расходы немножко подснизить, и дополнительный источник дохода (за счет выхода на приемлемую работу, например) получить.

Интересно что Bengen в своих последних интервью говорит о том, что на его взгляд 4% - это слишком консервативная оценка. Теперь он считает что хорошо диверсифицированный портфель может поддерживать SWR около 5%.

Интересно что на это сказал бы Big ERN. Хотя в общем понятно что))

😱 Комментарий удален модератором...

А есть данные по SWR для российского рынка?