Всем привет. Это восьмая часть из одноимённой серии статей, призванной подготовить с нуля новичка (условных бабулю, ИТ-шника, врача) к пассивным инвестициям.

В предыдущих сериях

- Введение и досье автора

- Сберегайте от 20% до 70% для FI - финансовой свободы и сытой пенсии

- Ждите не более 5% годовых сверх инфляции при максимальном риске

- Покупайте широко диверсифицированные индексные фонды, лучше ETF

- Избегайте нездоровой зависимости от активных инвестиций

- Снижайте издержки, цельтесь в 3% (2%) изъятия для 30-ти (60-ти) лет FI

- Снижайте риск ближе к FI, особенно в первые годы после её начала

- Откройте к FI по 2 брокерских счета в США, Европе и стране FI. Сейчас самое надежное место для хранение бумаг и денег - брокер США. Самый главный вопрос к брокеру - его юрисдикция (страна) и где конкретно в каждый момент времени будут храниться ваши бумаги. При жизни с капитала критически важны гражданство и резидентство.

Пополнение брокерского счета

- Пополнение и снятие обычно только через банковские переводы: SWIFT - международный перевод, занимает 1-4 рабочих дня, SEPA - перевод внутри ЕС без комиссий за 1-2 рабочих дня

- Валютный контроль банка, откуда исходит платеж, может спросить: подтверждение, что номер счета в организации принадлежит вам; документы, в которых указаны условия обслуживания

- Некоторые брокеры сверяют отчество отправителя

- При неверно заполненных реквизитах средства обычно возвращаются отправителю в течение 1-2 недель

- Лучше не использовать для пополнения финансовые сервисы без банковской лицензии Transferwise, Paysera, etc.: в реквизитах отправителя могут быть не ваши имя и фамилия, некуда возвращать деньги по отклоненной операции

Ввод и вывод из разных стран

- В большинстве брокеров доступен вводы и вывод только с участием страны резидентства.

- Лояльные к международному вводу и выводу брокеры: IB, Lime (Score Priority), Exante, Citibank. Находясь в high-risk стране, можно вводить деньги из страны резидентства и low-risk стран, аналогично с выводом денег. Находясь в low-risk стране, можно вводить и выводить деньги только с участием low-risk стран.

- Брокер может ограничить вывод средств счетами, с которых ранее уже вводились средства. Заранее введите $100 с банковского счета, куда планируете вывод. Поддерживайте два банковских счета для вывода.

Отправка денег в банк

- И для ввода и для вывода денег важно совпадение имени и фамилии отправителя платежа в банке и в профиле у брокера

- Банк, куда выводятся деньги, должен быть не под санкциями - иначе деньги могут быть заморожены иностранным банком-посредником: перевод, поскольку он был в долларах, осуществлялся через корсчет в американском подразделении транснационального банка Standard Chartered. Но платеж до адресата не дошел — американский банк заблокировал средства из-за того, что Мособлбанк находился под санкциями США

- Вывод крупных сумм часто возможен только с подтверждением по телефону или через дополнительный фактор аутентификации

- При выводе не удастся указать дополнительные инструкции для начисления, например “For further credit to xyz”

Транзит

Ни одному брокеру или банку не понравится транзит.

Декларация наличных на границе - это не страшно.

Подтверждение доходов

Банк или брокер могут запросить SoW (source of wealth, источник доходов)

- Суммы последней транзакции на пополнение

- Суммы транзакций на пополнение за текущий или прошедший год

- Суммы доходов, указанных в анкете, по каждому типу доходов в отдельности

Вероятность проверки отличается в зависимости от суммы перевода

- Суммы до $100к обычно не привлекают внимания

- В диапазоне $100к-$1M возможна проверка SoW на входе

- Начиная с $1M точно будут проверки SoW на входе

Типовые подтверждающие документы (может потребоваться перевод)

- Принятая и подписанная декларация из налоговой (может потребоваться подтверждение платежей в налоговую)

- Справка о доходах с работы

- Договор оказания услуг

- Нотариально заверенный договор дарения (может потребоваться подтверждение доходов дарителя)

- Договор продажи имущества

- Справка из пенсионного фонда

Нужно хранить подтверждения доходов на сумму, не меньше размера всего отложенного капитала, чтобы

- оперативно (брокеры обычно дают от 3-х дней до месяца на предоставление документов, банки - несколько дней)

- полном объеме (иногда наводящих вопросов не задают и отклоняют неполный пакет документов)

предоставить документы в случае

- Спонтанной проверки от брокера

- Проверки на входящем или исходящем переводе в банке

В противном случае деньги вернут отправителю, счет могут заблокировать

Контроль доходов в банке

Банки работают в мире по-разному.

- Банки РФ делают проверку на выходе. В РФ можно открыть счет, закинуть $1M, и может быть так, что никаких вопросов у банка не возникнет. Но если попытаться вывести - начнут запрашивать подтверждение доходов.

- В Западной Европе документы чаще спрашивают на входе, т.е. если деньги на счет зашли и пролежали достаточно долго, то через 10 лет точно можно будет вывести без сюрпризов. Иногда проверка происходит при первом использовании денег.

- Восточная Европа - находится между Западной Европой и РФ. :-)

Anti Money Laundering (AML)

Если кто-то говорит, что знает внутренние правила AML - не верьте. Фишка AML правил в том, чтобы под них не подстраивались.

Публично доступные ориентиры, начиная с которых транзакция гарантированно попадает на дополнительные проверки:

- ₽600к в РФ

- $10к в США

- €10к в ЕС

Транзакция может попасть на дополнительные проверки и раньше по другим вероятностным алгоритмам

Максимально подозрительные переводы, т.к. выглядят как попытка "пройти под радаром", на основе публичной информации:

- ₽590к - с т.з. брокера и банка РФ

- $9.9к - брокера и банка США

- €9.9к - в ЕС

Также подозрительно выглядят множественные мелкие переводы на интервале в месяц.

Достаточные практические подтверждения, чтобы можно было уверенно сказать "очевидно, не надо так делать".

- Lime (Score Priority) на звонке при открытии счета рекомендует: "вы только не пополняйте частями по $9к, наш Vision такое не любит"

- Клерк банка ЕС говорит такое же про перевод в €9к.

- Письмо от Firstrade: Thank you for your prompt response. Please note that pursuant to Federal Anti-money Laundering regulations, transactions involving money movements just under $10,000 may raise red flags at financial institutions. While customers can certainly transfer funds in any dollar amount into their accounts, transferring funds via ACH, Check or Wire in an amount of $10,000 or greater would help in avoiding a possible red flag for deposit requests.

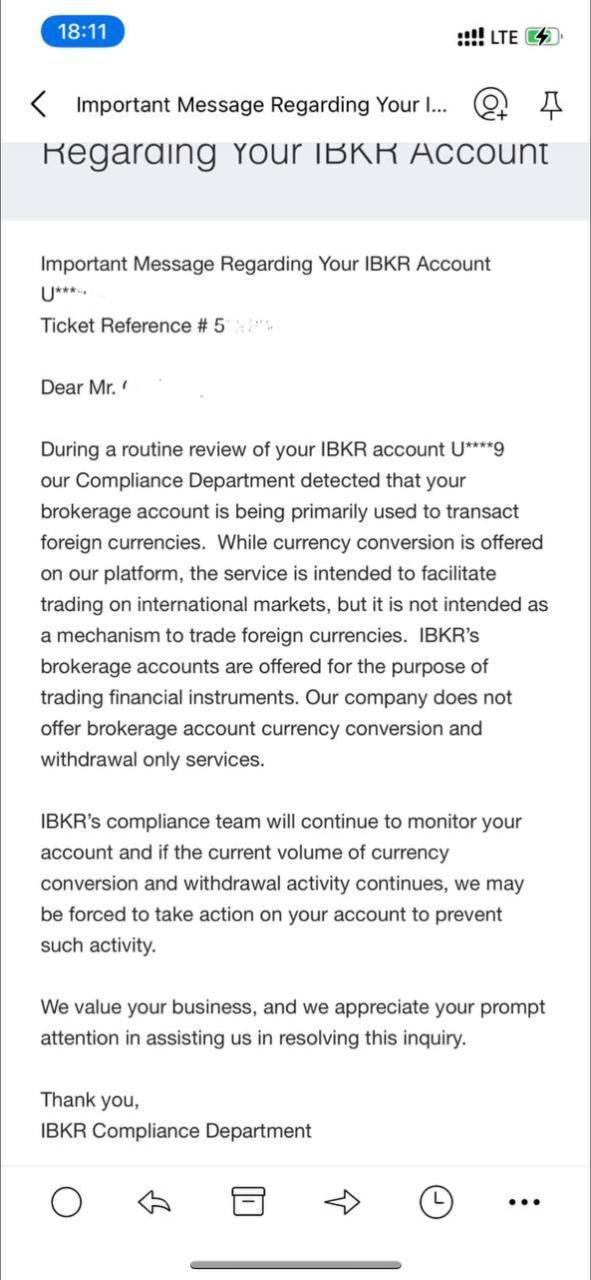

Валютный контроль брокера

Брокер отслеживает ввод, вывод и законность денег исключительно для соблюдения требований от регулятора, а не заботы ради. Брокер полагается на локальные законы для снятия ответственности.

На примере IB.

- IB не запрашивает данные у самого банка. Если вы смогли пополнить счет в IB со счета в банке, значит счет ваш, можно туда выводить деньги. Если в момент возврата денег, банковский счет с этим номером уже не ваш - это ошибка банка. "Нормальные банки так не делают, мы сделали что могли" - скажет IB своему регулятору.

- Если вы ввели $11к в IB US, брокеру можно не беспокоиться о проверке перевода в США, вас уже проверили в пути.

Валютный контроль страны не страшен. Например, при транзакции от ₽600к в РФ она гарантированно репортается в финмониторинг. Но финмониторинг очень редко задает вопросы физическим лицам.

При подозрительной транзакции брокер будет проверять документы, и есть риск, что возникнет недопонимание: документы не примут, счет закроют, деньги могут надолго зависнуть в пути.

- Если не хотите, чтобы реализовался риск - не переводите к брокерам США по $9.9к. Придумайте что угодно, чтобы не делать так.

- Где эта логика заканчивается, на $7к или $5к - нет данных.

Common Reporting Standard (CRS)

Страны автоматически обмениваются информацией по счетам:

- У кого сколько денег

- На каких конкретно счетах эти деньги

- Какое движение по этим счетам в пределах года

Но например США, Великобритания, Канада, и ещё ряд стран не авто-обмениваются информацией с РФ

- Но предоставляет информацию по запросу

- Валютным резидентам РФ запрещено выводить прибыль от продажи ценных бумаг на счета в банках, не авто-обменивающихся информаций

Поэтому налоговые резиденты многих стран (например, РФ или Литвы) обязаны отчитываться

- об открытии и закрытии иностранных банковских счетов и счетов в иных организациях финансового рынка

- о движении денег и бумаг по ним, в 4 цифры: остатки на начало и конец года, суммарный приход и уход в течение года.

Иностранные банки и брокеры не подходят для хранения денег, по которым нельзя подтвердить происхождение и уплату налогов

Читать далее

- Уведомление налоговой о счете у иностранного брокера - Banki.ru

- Зарубежный счет, амнистия и автоматический обмен информацией - Banki.ru

- Уведомление налоговой об открытии счета за рубежом - Banki.ru

P.S. Читайте законы, консультируйтесь со специалистами. Есть множество неочевидных нюансов, которые постфактум неисправимы.

Самостоятельная работа

Убедитесь, что у вас есть документальное подтверждение происхождения основной суммы ваших накопленных доходов.

Пополните счет выбранного брокера через лояльный банк.

Оглавление

- Введение и досье автора

- Зачем сберегать деньги?

- Классы активов

- Инструменты

- Активные инвестиции

- Возможные цели инвестиций

- Справочник рисков

- Брокеры и банки

- Банковские переводы и валютный контроль

- Налоги и оптимизации

- Модельный портфель

- Ведение портфеля

- Командный проект и факультативное чтение

Ссылки

Видео: https://bit.ly/3bm0VcA

Канал в Телеге: https://t.me/asset_allocation_FOMO

Не соответствует истине. Главное - легальность средств. По крайней мере, в отношении РФ (не уверен, что она high risk)

Полезная тема! В этих вещах страшнее всего, что на берегу кажется, что это всё ерунда и париться нужно о совсем других вещах. А "сюрприз" можно получить уже по факту намного позже, когда разруливать будет гораздо сложнее.

Опечатка: ALM вместо AML.

Да, кстати, знать правила AML "в вакууме" в принципе невозможно - есть, конечно, какие-то законодательные ограничения, гайдлайны и т.д., но в целом у каждого банка свой подход к их трактовке и применению на практике, между собой они могут довольно сильно отличаться.

И не только США, но еще и Великобритания, Канада, и ещё ряд стран.

Я бы по всем вопросам валютного контроля поставил гигантскую плашку ЧИТАЙТЕ ВНИМАТЕЛЬНО ЗАКОН, КОНСУЛЬТИРУЙТЕСЬ СО СПЕЦИАЛИСТОМ - т.к. там 100500 нюансов, которые неочевидны на первый взгляд. Есть риск, что люди по "краткому содержанию" могут наломать дров.