Всем привет. Это девятая часть из одноимённой серии статей, призванной подготовить с нуля новичка (условных бабулю, ИТ-шника, врача) к пассивным инвестициям.

В предыдущих сериях

- Введение и досье автора

- Сберегайте от 20% до 70% для FI - финансовой свободы и сытой пенсии

- Ждите не более 5% годовых сверх инфляции при максимальном риске

- Покупайте широко диверсифицированные индексные фонды, лучше ETF

- Избегайте нездоровой зависимости от активных инвестиций

- Снижайте издержки, цельтесь в 3% (2%) изъятия для 30-ти (60-ти) лет FI

- Снижайте риск ближе к FI, особенно в первые годы после её начала

- Откройте к FI по 2 брокерских счета в США, Европе и стране FI

- Храните подтверждение всех доходов, минимизируйте движение капитала. Стоит избегать частых мелких переводов. Стоит избегать переводов сумм, близких к границам ₽600к, $10к, €10к, в зависимости от валюты перевода. Рано или поздно налоговая вашей страны будет знать о всех ваших сбережениях и движениях капитала.

Эти слайды не для всех

Например, в Германии нельзя давать советы про налоги без лицензии. А те, у кого есть лицензия, должны сообщать в компетентные органы, если узнали о незаконных консультациях. © Закон о налоговых консультациях (StBerG)

Поэтому если вы из Германии или другой страны с подобными законами - обратитесь к вашему налоговому консультанту или вступите в клуб налоговой взаимопомощи. И пропустите эту главу.

Налоговые преступления

Уклонение от уплаты налогов начиная с определенной суммы доходов влечет за собой реальное уголовное наказание

- В РФ с ₽2.7М в течение 3-х лет

- В Германии с €50к в течение года

- В Литве с €12.6к при штрафе 200%

- В Беларуси есть ДФР

За ошибку в расчетах, приводящую к завышению суммы налога к уплате, наказания как правило не предусмотрено

Источники данных для налоговой

Автоматические

- Автоматический обмен

- Анализ платежей

- Реестр имущества

- Валютный контроль банков

Ручные

- Адресный запрос в налоговый орган другой страны

- Выездная проверка

- Налоговая декларация

Виды доходов

- Dividend / дивиденды

- Capital gain / прирост капитала

- Сoupon / купон

- Rent / рента

- Wealth / имущество

Методы расчетов

- Нет налогов на инвестиции (Перестройка в РФ)

- При выводе средств (В РБ при работе с иностранными брокерами)

- FIFO (Россия, Литва, РБ не у иностранных брокеров, большинство других стран) для прироста капитала; на дату выплаты для дивидендов, купонов и ренты

- От размера капитала (Голландия, Германия для Accumulating ETF)

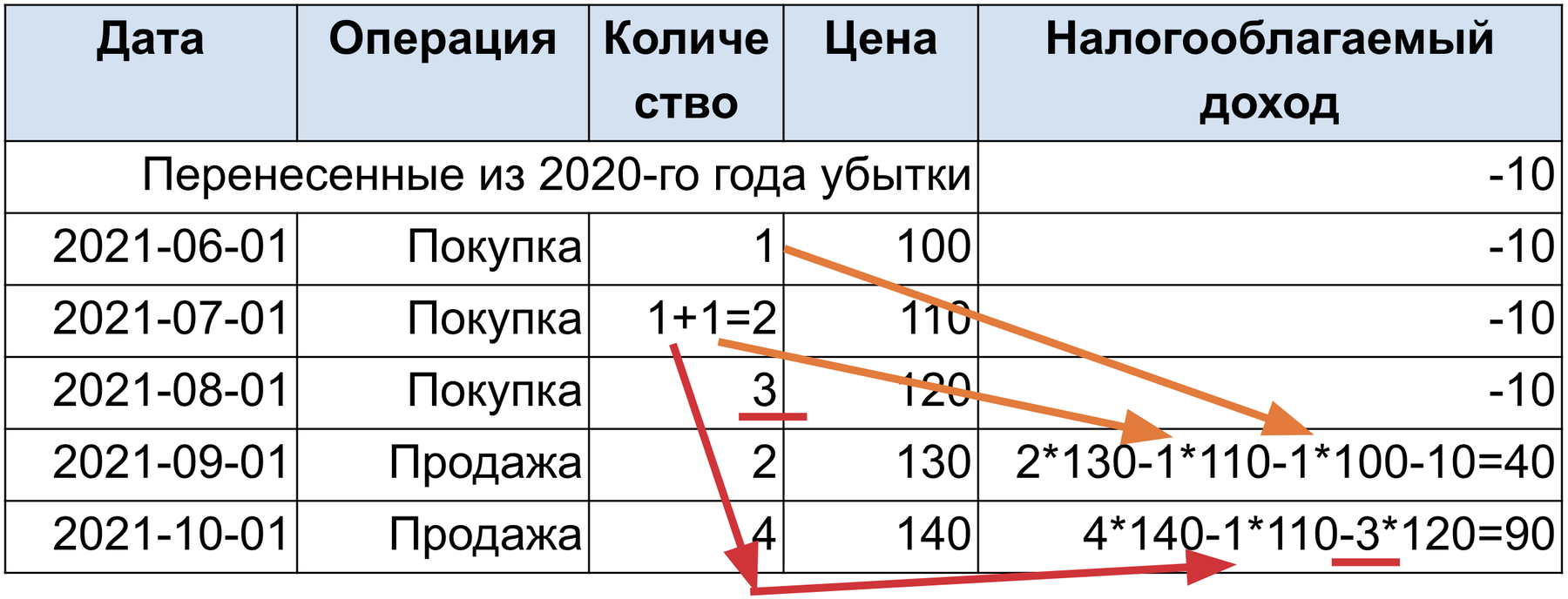

FIFO

FIFO: метод расчетов

First In, First Out

Налог = сальдирование(сумма продажи - сумма покупки) - перенесенные с прошлых лет убытки

FIFO: валютная переоценка

- По курсу центрального банка страны на дату сделки с учетом Т+2

- В валюте страны налогообложения

Пример: акция торгуется в USD, налоги платятся в стране с национальной валютой EUR

FIFO: партийное многообразие

Необходим отдельный расчет для каждой партии бумаг с отличающимися:

- ценой сделки в валюте страны налогообложения

- датами покупки или продажи

FIFO: роль валютной переоценки

Валютная переоценка может повлиять на решения

- Какие бумаги брать на льготные счета (например, ИИС) внутри годового лимита, исходя из потенциала роста

- Начиная с какого капитала иметь счет у брокера без налоговых льгот

- В какой стране реализовать прибыль при переезде: стране выезда или приезда

- В какой стране из доступных альтернатив стать налоговым резидентом для продажи бумаг по льготной ставке

FIFO: налоговые события

Доход от прироста капитала возникает в момент продажи бумаги дороже цены покупки в валюте налогообложения

- Стоит платить максимально поздно, имея ввиду массу законных возможностей в будущем их не платить совсем.

Доход от дивидендов или купонов возникает в момент получения денег

- Брокер удерживает налог в пользу страны брокера в соответствие с СоИДН между страной вашего налогового резидентства и страной брокера.

Налоговые льготы

Нужно платить налоги со всех доходов, если нет оснований для обратного

- Литва: €500 в год

- Германия: €801 в год

- США: бумаги со сроком владения от года, пенсионные счета (401k)

- РФ: бумаги со сроком владения от 3-х лет с лимитом (ЛДВ), от 5-ти без лимита

- РБ: сумма отправленная иностранному брокеру

- Любая страна, торговля на Форекс: нет доходов - нет налогов

Налоговый агент

Плюсы

- Считает и платит за вас налоги, облегчая жизнь

Минусы

- Не освобождает от необходимости самостоятельных подачи декларации и уплаты налога, если были доходы, полученные не через налогового агента

- Платит налоги слишком рано: при выводе средств со счета или сразу за отчетным годом

- Попытается удержать с вас налог на доходы в стране налогового агента, даже если вы уже не налоговый резидент этой страны

Налоговый резидент

Налоговый резидент в отчетный период должен платить налоги в стране резидентства (за отчетный период)

Возможные факторы признания физического лица налоговым резидентом

- РФ: 183 дня в году, включая временное (до полугода) лечение или обучение или работа на морских месторождениях вне страны

- РБ: 183 дня в году, или гражданство или ВНЖ без других резидентств

- Литва: 183 дня в году, или центр жизненных интересов, или ПМЖ

- Германия: 6 месяцев проживания или владения жильем

Осторожно: правило про полгода распространенное, но не универсальное.

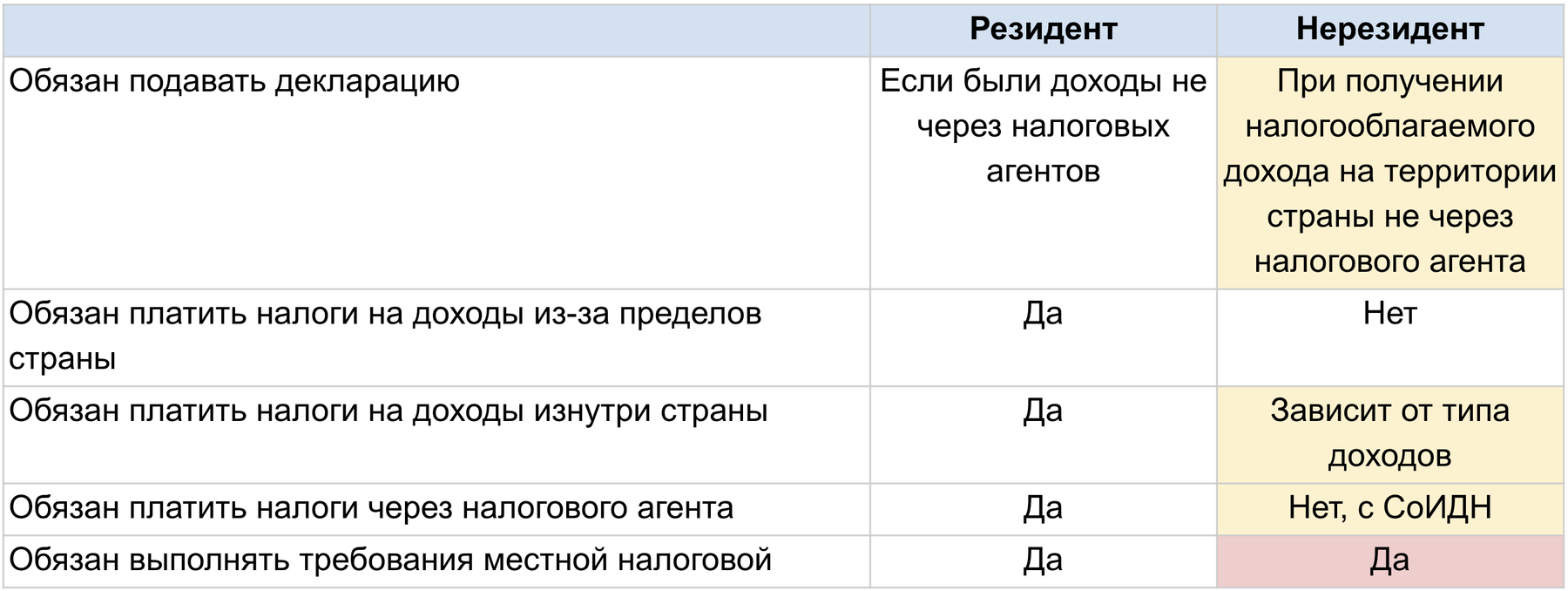

Налоговый нерезидент

Отсутствие статуса налогового резидента не освобождает полностью от налоговых обязательств перед страной

Резидент vs. налоговый резидент

Tax residency. Налоговый резидент страны N - это физическое лицо, обязанное отчитываться о доходах в налоговую страну N по законам страны N.

Domicile. Резидент страны N проживает в стране N, и как следствие:

- Имеет постоянный адрес в стране N

- Может являться налоговым резидентом страны N

- Может являться иным (например, валютным) резидентом страны N

Нерезидент страны N - это всегда налоговый нерезидент страны N.

Смена налогового резидентства

- В год смены налогового резидентства может понадобиться отчитываться о доходах и платить налоги в обеих странах.

- Нужно явное подтверждение уплаты налогов в обеих странах. Если в одной из стран прогрессивная шкала налогообложения: доходы в стране с плоской шкалой могут увеличивать налоги в стране с прогрессивной шкалой. Если в стране прибытия налоги выше чем в стране отбытия, при некоторых СоИДН (в зависимости от конкретной пары стран) налоги с доходов в стране прибытия можно не платить, если с этих доходов уже оплачены налоги в стране отбытия.

- Во многих странах существуют льготы для иностранных граждан в первый год пребывания при налоговых нарушениях

Смена резидентства у брокера

Смена вашего резидентства - это нормальная операция для брокера, которая повлияет на:

- Возможности ввода и вывода денег из разных стран

- Удержанные за отчетный год налоги в пользу страны брокера

- Ожидания брокера от стран вашего адреса и работодателя, с ожиданиями страны работодателя (но не адреса) можно работать

Когда обновлять эту информацию, зависит от готовности документов: операция возможна только при наличии TIN и подтверждения адреса.

Также брокеры обычно запрашивают обновление данных не реже раза в год: в такой момент не нужно их обманывать.

Смена резидентства, РБ > Литва

Диалог с Литовской налоговой

Если человек жил в РБ и получал ЗП в РБ с января 2021 по март 2021, а потом в апреле 2021 поехал в Литву, должен ли он доплачивать разницу между налогами в РБ (13%) и в Литве (20%)?

Нет. Вы должны будете задекларировать этот налог в Литве в конце 2021 года, но доплачивать разницу в налогах с той части доходов, которую вы получили в РБ до въезда в Литву - НЕ нужно. Для этого будет обязательно нужна справка из РБ о том, что в РБ вы заплатили эти налоги.

Если человек жил в РБ и продал в январе 2021 акции с прибылью, а потом в апреле 2021 поехал в Литву, должен ли он доплачивать разницу между налогами в РБ (13%) и в Литве (15%)?

Нет, если РБ выдаст вам справку, что вы были в это время налоговым резидентом РБ. И если вы покажете декларацию из РБ, что вы оплатили налог с этой суммы.

Может быть сложно получить из РБ подтверждения налогового резидентства и уплаты налога, находясь в Литве.

- Если нет TIN РБ, т.к. все налоги платил работодатель и у вас нет гражданства РБ или ВНЖ РБ

- Если нет возможности оплаты налога и получения справок онлайн

- Если вы не выводили средства со иностранного брокерского счета, с учетом, что в Литве метод расчетов FIFO, а в РБ налог в таком случае считается при выводе средств

Смена резидентства, Wash Sale

Продажа акций в отчетном периоде с целью уменьшения количества налогов к уплате в следующем году

- Если есть убыток, который может быть сальдирован с нереализованной прибылью. Или наоборот: прибыль - с нереализованным убытком.

- Если в будущем ожидается более высокая ставка налога на прирост капитала, дивиденды, другие виды доходов.

- Если в стране прогрессивная шкала налогообложения, и в следующем году ожидается более высокий суммарный доход.

- Если меняется страна налогового резидентства, и в стране отбытия нет обязанности платить налог в год отбытия. И нет банков и брокеров, которым может понадобиться подтверждение уплаты налогов с доходов именно за год в стране отбытия.

Двойное резидентство: РФ и РБ

Налоговое резидентство может быть добровольным. Пример Игната.

- С точки зрения РБ, Игнат - налоговый резидент, потому что находится более полугода в РБ и за него платит налоги работодатель.

- С точки зрения РФ, Игнат - налоговый резидент, если этого захочет, потому что у него есть паспорт РФ и адрес прописки, что дает право попросить РФ признать Игната налоговым резидентом на основании центра жизненных интересов. Есть риски, так как это не закон, а разъяснение ФНС.

- Допустим, Игнат платит в РФ 13% налога на дивиденды. Игнат не должен доплачивать налог на дивиденды в РБ: ставка тоже 13%. Игнат не нарушил законодательство ни РБ, ни РФ. Возможно, Игнату так проще жить с налоговым агентом РФ или с брокером, спрашивающим “где вы платите налоги [на инвестиции]?”

Двойное резидентство: РФ и Литва

Будучи налоговым резидентом Литвы, Игнат не может платить 13% налога на дивиденды в РФ и ничего не платить в Литве.

Потому что в Литве ставка налога на дивиденды - 15%.

Игнату не будет проще жить с брокером, спрашивающим “где вы платите налоги [на инвестиции]?” Но репутация документов из Литвы не хуже репутации документов из РФ, чтобы их показывать банкам и брокерам.

Резидентство Шрёдингера в РФ

В законодательстве РФ пока в принципе нет обязанности отчитываться о том, что вы стали нерезидентом. Возможно, это изменится в 2022-м году (пруф №1, пруф №2), но это пример а не руководство к действию.

Пока вы не используете второе (дополнительное) налоговое резидентство РФ для противоправных целей - вы ничего не нарушаете и в безопасности.

Проблемы с подтверждением налогового резидентства РФ могут возникнуть на практике только если вы

- Стали налоговым резидентом другой страны (Вилларибо)

- Сообщили об этом РФ

- Уехали из Вилларибо и не приехали в РФ, и не стали налоговым резидентом нигде

ФНС не может внезапно (без повода) обратиться к вам: “здравствуйте, мы заметили, что вы нерезидент”.

Но

- В случае запроса ФНС и отсутствия у вас подходящих для ФНС документов за какой-то отчетный год, вы можете быть вынуждены сказать: "я нерезидент, поэтому не буду ничего вам показывать"

- Если налоговый агент заплатил за вас налоги по ставке 30%, ФНС на этапе проверки может сказать "заплатите пожалуйста 30% налога на прибыль от продажи ценных бумаг как налоговый нерезидент, вместо 13% от прибыли как налоговый резидент". В таком случае сокрытие статуса нерезидента - противоправное действие

Пример резидентства Шрёдингера в РФ

Действующее налоговое законодательство (п. 2 ст. 207 НК РФ) считает налоговыми резидентами РФ физических лиц, фактически находящихся в Российской Федерации не менее 183 календарных дней в течение 12 следующих подряд месяцев. Если следовать этой норме, то в Вашей ситуации Вас следовало бы сразу признать нерезидентом РФ.

Однако поскольку в 2017 году вы не провели 183 дня ни в одной стране (как мы поняли из Ваших объяснений), то в этом случае возможно применение в отношении Вас позиции налоговых органов о "центре жизненных интересов".

Согласно позиции ФНС России в соответствии с международными договорами об избежании двойного налогообложения можно признать налоговым резидентом РФ физлицо, если в России у него есть постоянное жилище или центр жизненных интересов (родители, дети, недвижимость, регистрация в РФ по месту жительства). Так, в письме ФНС России от 11.12.2015 №ОА-3-17/4698@ отмечается, что "физическое лицо может рассматриваться в качестве налогового резидента России, если оно располагает в ней постоянным жилищем. При этом наличие постоянного жилища подтверждается фактом нахождения жилого объекта в собственности либо действующей постоянной регистрацией по месту жительства в России". То есть сам по себе факт нахождения физического лица в Российской Федерации менее 183 календарных дней в течение налогового периода (календарного года), по мнению ФНС России, не приводит к автоматической утрате статуса налогового резидента Российской Федерации. Аналогичная позиция высказана в следующих письмах ФНС России: от 16.01.2015 № ОА-3-17/87@, от 13.11.2015 №ОА-3-17/4271@, от 29.10.2015 №ОА-3-17/4072@, от 05.08.2015 №03-04-05/45277 и целом ряде других.

Вместе с тем необходимо отметить, что Министерство Финансов РФ в своем письме от 21.04.2016 №03-08-РЗ/23009 указало, что "в целях расчета НДФЛ резидентами являются физлица, которые фактически находятся в России не менее 183 календарных дней в течение 12 следующих подряд месяцев". При этом Минфин запретил применять письма, в которых изложена позиция ФНС о "центре жизненных интересов", поскольку она противоречит налоговому законодательству. Поэтому нельзя исключать риск того, что, определяя Ваше резидентство, российский налоговый орган придет к обычному подсчету дней и, если Вы пробыли за пределами РФ более 183 дней, Вас могут признать нерезидентом для целей применения налогового законодательства.

Если следовать логике ФНС, то Вас как раз можно было бы считать налоговым резидентом РФ, исходя из того, что центром Ваших жизненных интересов можно признать РФ, т.к. здесь находятся Ваши родители и Вы зарегистрированы в РФ по месту жительства (очевидно, что коммунальные услуги и прочие необходимые платежи для квартиры, в которой Вы зарегистрированы, оплачиваются с учетом того, что Вы зарегистрированы в этой квартире; кроме того, возможно, Вы помогаете родителям финансово). При этом сам факт "расхождений" между разъяснениями Минфина и ФНС в данной ситуации будет в Вашу пользу, поскольку решение по Вашей ситуации будут принимать именно налоговые органы, для которых разъяснения ФНС представляют большую ценность.

Двойное налогообложение в РФ

Человек работает удаленно из Швейцарии на работодателя из РФ

- В СоИДН стандартная фраза: заработная плата и другие подобные вознаграждения, получаемые резидентом одного Договаривающегося Государства в отношении работы по найму, облагаются налогом только в этом Государстве, если только работа по найму не осуществляется в другом Договаривающемся Государстве

- РФ: “работает на российскую фирму, значит работа осуществляется в РФ, нужно платить налог”

- Швейцария: “работает с территории Швейцарии, значит работает в Швейцарии, значит плати налог тут. Что заплатил в РФ - не важно”

- В Швейцарском СоИДН налоги в другой стране не вычитаются, но доходы меняют налоговую ставку

Что делать?

Нужно, чтобы работодатель в РФ указал рабочим местом Швейцарию. Между РФ и Швейцарией есть СоИДН по доходам от зарплаты, поэтому в РФ не надо будет платить налоги.

Не все работодатели соглашаются из-за сложностей с бухгалтерией и рисков для работодателя в случае жалобы сотрудника.

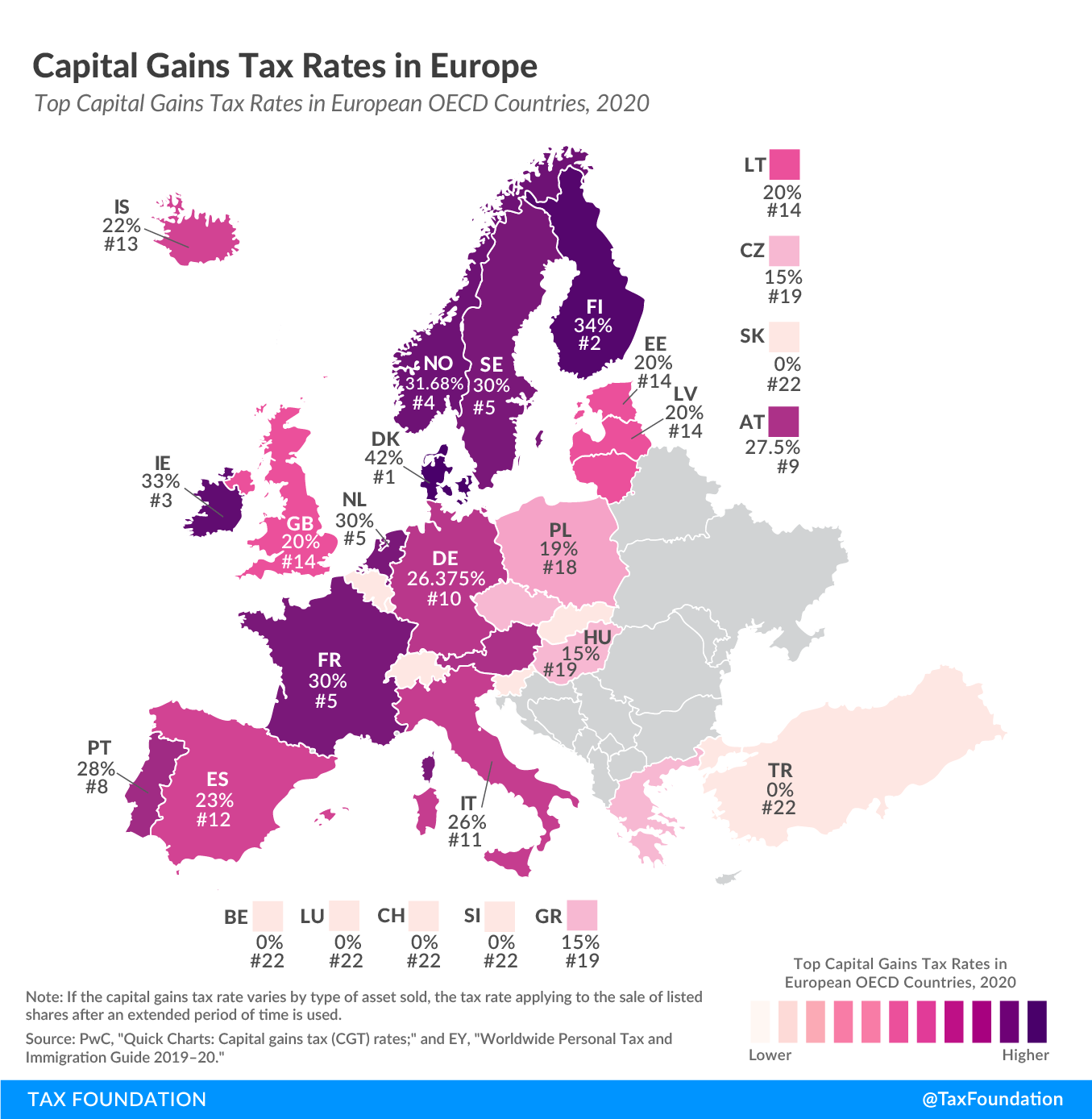

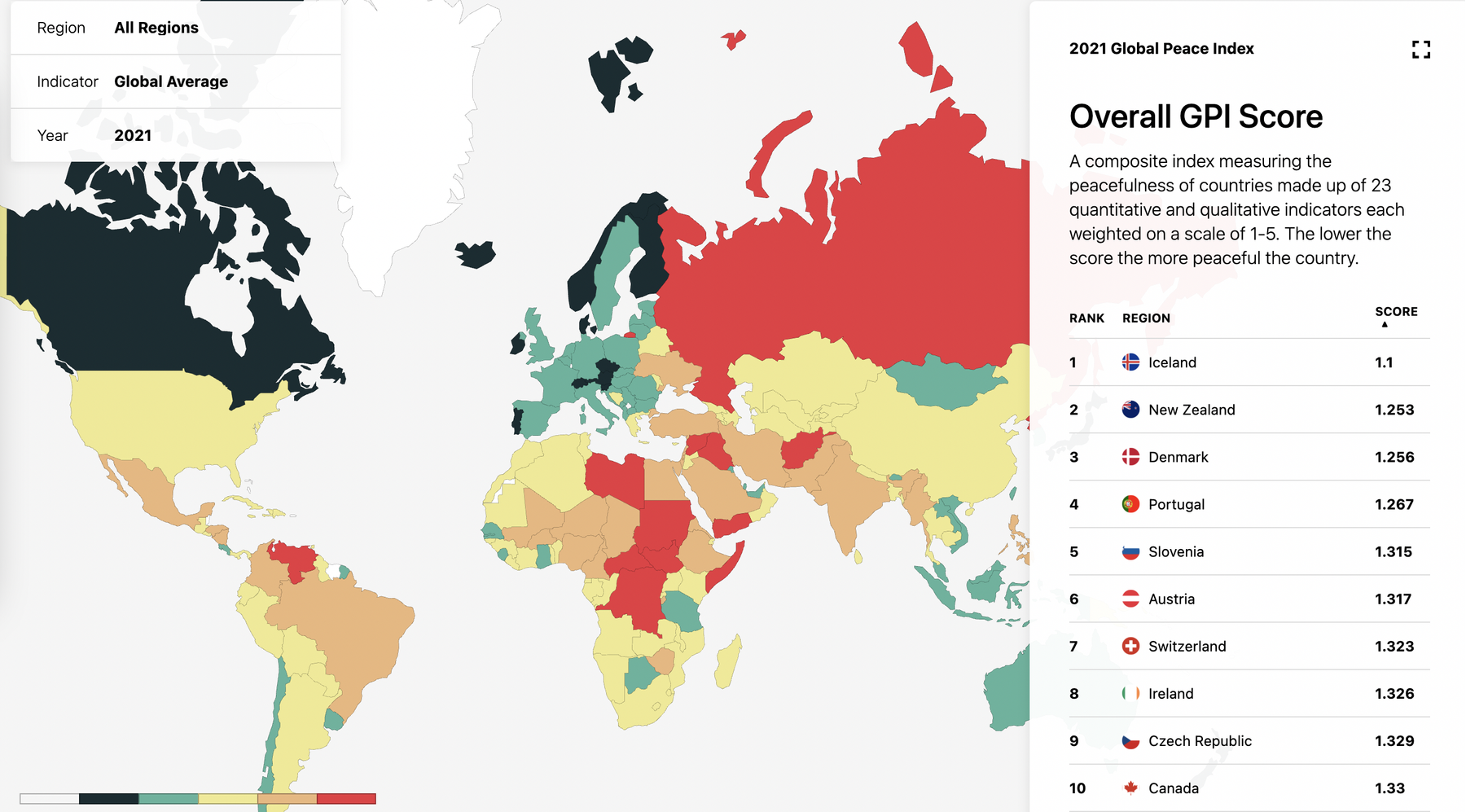

Выбор страны резидентства

© Capital Gains Tax Rates in Europe | Tax Foundation

© Global indexes | Vision of Humanity

Некоторые страны - налоговый рай.

- На Кипре (© Cyprus Tax Facts 2020, page 7 | Deloitte, © Правила налогового резидентства Кипра | GK Law Firm) и в Израиле (© Israel - Individual - Income determination | PWC) не облагаются налогом доходы от прироста капитала, получаемые из-за границы

- В Болгарии ставка налога на прирост капитала - 10%

- В Бельгии, Грузии, Монако и Филиппинах - 0% на иностранные доходы

В некоторых странах важно не злоупотреблять гостеприимством, потому что льготы действую только первые несколько лет.

- В Португалии (© Portuguese non-habitual tax residents | PWC) в течение первых десяти лет действует особый налоговый режим, освобождающий от налогов большую часть дивидендов или арендных платежей, получаемых из-за границы, но прирост капитала по-прежнему облагается налогом в 28%

- В Малайзии - 0% первые 10 лет на иностранные доходы

В некоторых странах важно не злоупотреблять гостеприимством, потому что в них есть exit tax - налог на нереализованную прибыль при потере налогового резидентства страны.

- Дания: после 7-ми лет резидентства за последние 10 лет - налог от 27%. © Denmark - Expatriate regime in Denmark extended from 5 to 7 years | United Tax Network

- Польша: после 5-ти лет резидентства - налог 19% на сумму свыше PLN 4,000,000. © Poland country profile - 2021

Некоторые страны не очень дружелюбны к пассивным инвесторам.

- Голландии есть налог по умолчанию на assets. The tax rate comes in tiers, and the following numbers are for 2019 and will be updated in future years: it is a 0.58% tax for € 30,361 to € 102,010 of assets, 1.34% for € 102,010 to € 1,020,096 and 1.68% on any euros of assets above € 1,020,096.

- В Швейцарии реинвестированные дивиденды считаются выплаченным с точки зрения налогообложения © Distributing Funds Vs Accumulating Funds: Which Is Better? | The Poor Swiss

- В Германии есть налог от размера капитала в Accumulating ETF: © Германия — Налогообложение ETF (в т.ч. US ETF) | andrejlebedev

- В США не американские фонды (например, Accumulating ETF) классифицируются как PFIC и облагаются прогрессивным налогом

В редких случаях, можно получить визу для жизни с капитала. Например, в Португалии есть виза D7, предназначенная для финансово независимых иммигрантов. Основное требование это €700 в месяц на одного претендента или около €1,000 на семью. © Переезд в Португалию: Лиссабон как локация для FIRE [FI/RE] | Клуб RationalAnswer

Для работающих удалённо с условиями пребывания и возможностями обновлять визу: 41 Countries With Digital Nomad Visas - The Ultimate List | NomadGirl

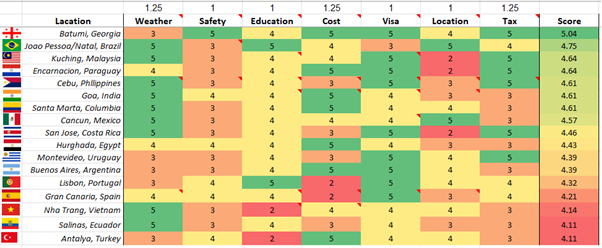

© Куда направить трактор? Мой топ локаций для переезда! | Артём Крумпан

Напоминание.

Tax residency != domicile.

Не обязательно постоянно жить там, где платишь налоги.

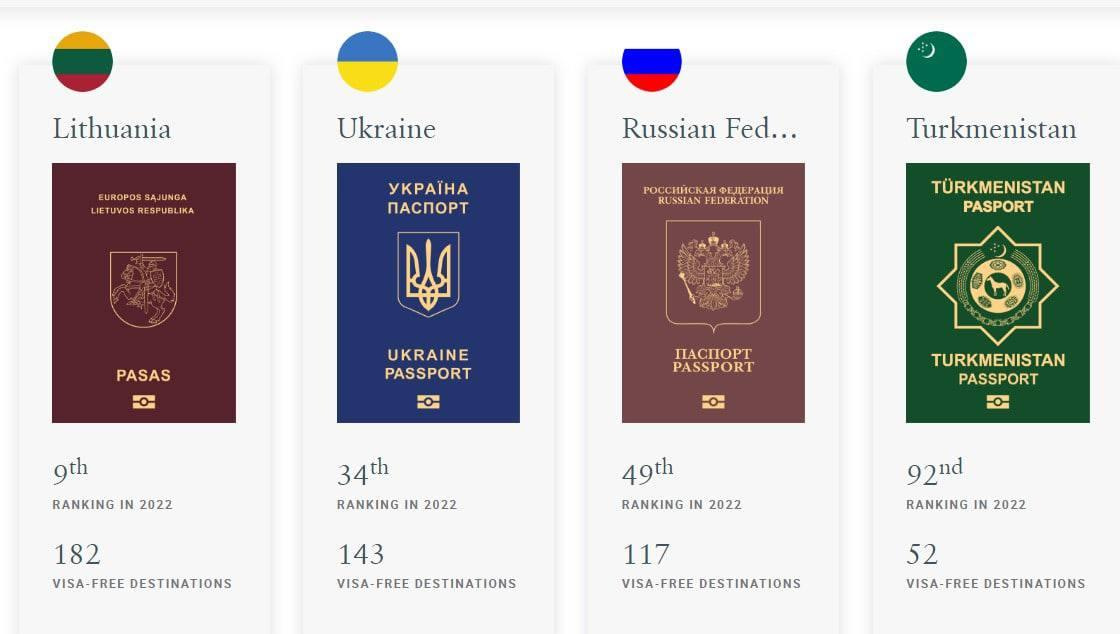

Выбор страны гражданства

ЕС - это большой офшор, где можно платить минимум налогов, если правильно выбирать, где живешь.

Но нужен паспорт.

- Без паспорта все варианты виз обязывают или какое-то время в году находиться в стране, или регулярно возвращаться в страну

- Паспорт позволяет использовать правило центра жизненных интересов в отношении страны паспорта

Паспорт ЕС и $1М по правилу 4% в течение 30-ти лет дадут в медиане

- $3,333 в месяц резиденту Бельгии (0% налогов на прирост капитала)

- $2,833 в месяц резиденту Литвы (15% налогов на прирост капитала)

Дополнительные преимущества дадут

- Эффект сложного процента

- Возможность трудоустройства по срочному контракту

В итоге, паспорт ЕС даёт возможность начать жить с капитала на несколько лет раньше.

Как стать гражданином Литвы? (литовская версия: Noriu tapti LR piliečiu)

- Единственный способ, который подходит человеку без родственников в Литве и других особенностей - это прожить 10 лет, сдать экзамен по языку и конституции

- Есть масса других стран ЕС с более простыми критериями для получения гражданства

- Через 10 лет может появиться финансовая возможность жить в Португалии или другие страны начнут давать инвестиционные визы

Аргентина

- Можно попросить паспорт после 2-х лет легального проживания

- Достаточно $300 в месяц пассивного дохода на семью

- Можно подавать на иммиграционную визу не покидая страну

- Паспорт даёт безвизовый Шенген 180/360

- Страна находится далеко от существующих конфликтов

© Аргентина: 10 плюсов переезда | ¡Поехали! Иммиграция в Аргентину

© Аргентина по-русски | RuArgentina

© Аргентина: стоимость переезда и жизни в Латинской Америке | Т—Ж

Как получить гражданство Турции | Henley & Partners

- Инвестиции от $400,000 в недвижимость, до мая 2022-го года хватило бы $250,000

Citizenship by investment programs worldwide | Passports.IO

- Antigua and Barbuda: от $400,000 в недвижимость

- Dominica: инвестиции от $200,000 в недвижимость

- Grenada: инвестиции от $350,000 в недвижимость

- Malta: инвестиции от €1,150,000 в несколько инструментов

- Saint Kitts and Nevis: инвестиции от $200,000 в недвижимость

- Saint Lucia: инвестиции от $500,000 в облигации

Есть несколько монастырей в Латвии, принимающих послушников: Vai Latvijā iespējams kādu laiku padzīvot klosterī? | Santa. Бесплатно, включая проживание и питание. Принимают пожертвования по возможностям.

С 2010-го года уход в монастырь может быть основанием для выдачи ВНЖ до 5-ти лет, а это уже основание для получения ПМЖ и по истечению 5-ти лет гражданства: Натурализация | Pilsonības un migrācijas lietu pārvalde.

Латвия не требует отказываться от других гражданств.

© Чей паспорт сильнее среди стран бывшего СССР | AndreyEspassport

Нерезидент нигде

Скупой платит дважды (а иногда и трижды) - это истории про тех, кто пытался нигде не быть налоговым резидентом.

- Вам может понадобиться, чтобы какая-то страна подтвердила, что вы её налоговый резидент, чтобы защититься от претензий других стран. Такие претензии могут появиться внезапно, через пару лет после окончания отчетного года, когда будет поздно что-то менять. В потенциально спорной ситуации важно стать где-то налоговым резидентом, получить сертификат, подать декларацию, чтобы показать эти декларацию и сертификат остальным странам.

- Вам может понадобиться подтвердить уплату налога с вашей прибыли банку или брокеру при переводе средств. Вариант "я не был нигде резидентом" будет воспринят как бред, счет заморозят, хорошо если с возвратом средств (например в IB), а возможно и до выяснения.

Косвенное, но достаточно сильное и наглядное доказательство, что теоретическая концепция "нерезидент нигде" на практике не жизнеспособна для пассивного инвестора

- В большинстве банков или брокеров, вас спросят, в какой стране вы налоговый резидент. Без этого не получится даже открыть счет. У вас в принципе, на техническом уровне, нет возможности сказать этим заведениям, будь то IB или швейцарский банк, что вы нерезидент нигде.

- В будущем эти заведения будут отправлять в страну, где вы налоговый резидент, отчеты о движении средств, согласно правилам обмена налоговой информацией между странами. Банки ЕС регулярно присылают физические письма, где просят указать все страны налоговых резидентств и налоговые номера - чтобы сообщать в соответствующие налоговые о движении средств.

- В будущем, эти заведения будут ожидать подтверждения ваших доходов из страны, где вы налоговый резидент.

- Как правило, выводить деньги можно только в ту страну, где вы налоговый резидент.

Итого, в каждый момент времени вы должны быть налоговым резидентом какой-то страны - иначе вы персона нон-грата у брокеров и банков.

Казалось бы, вы можете не платить налоги нигде, если вы

- Не находитесь в РФ 183 дня

- Не стали налоговым резидентом ни в какой другой стране: где-то для этого нужно пробыть 183 дня, где-то правила могут быть другими

- Не пополняете брокерский счет: нет повода подтверждать доходы

- Выводите деньги только на счет в РФ: там примут activity statement

- Не имеете никаких доходов в с территории РФ: с них пришлось бы платить налог по ставке нерезидента в 30%

- Не имеете обычной работы

Но вы всё нарушаете закон, сообщая брокеру неверную информацию о своем налоговым резидентсве. И потенциально недоплачиваете налоги в пользу США.

Это популярная наивная сказка, что можно выехать из N (например: РФ, РБ, Литва, Германия) на 366-183+1=184 дня и сказать "ой всё, я нерезидент, платить налоги нигде не буду".

- Налоговые всех стран, где вы задерживались, хотели бы считать вас налоговым резидентом и брать с вас налоги.

- Благодаря договоренностям между странами "чужих коров не доить" (СоИДН), резидентство в N снимает большинство претензий других стран и вы становитесь им “не интересными”.

- Поэтому вам может понадобиться что-то доказывать не налоговой N, а иметь возможность сказать всем остальным странам "я налоговый резидент N, не трожь меня".

Если вы не жили ни в одной стране достаточное количество времени, чтобы считаться налоговым резидентом на основании срока пребывания, изучите дополнительные основания, например:

- Гражданство и ВНЖ

- Центр жизненных интересов

- Владение жильём

Постарайтесь присвоить использовать резидентство той страны, в которой имеете наибольшее количество дополнительных оснований.

Когда у вас нет оснований считать себя налоговым резидентом ни в какой стране - идите к налоговым адвокатам и постарайтесь больше не попадать в такую ситуацию.

Резидент много где

Если двойное налогообложение исключается СоИДН между странами по типу дохода, и

- Или доходы получены из-за пределов всех стран

- Или доходы получены изнутри одной из стран, но не считаются доходами полученными изнутри страны в остальных странах

То принятую декларацию, подтверждение уплаты налога и сертификат резидента из одной страны - можно показать в других странах, и в зависимости от СоИДН между странами по типу дохода

- Или не платить налоги в других странах

- Или доплатить в других странах только разницу в налоговых ставках

Иначе, по типу дохода будет двойное налогообложение.

Когда у вас есть основания считаться налоговым резидентом в нескольких странах - ваше право выбирать, где платить налоги на доходы из-за пределов этих стран.

Важно успеть заплатить налоги в одной стране, чтобы не пришлось платить во всех остальных.

© Furry Nomad ™ — Tax Residency

Налоги на доходы внутри страны сначала облагаются налогом в этой стране, а потом

- При наличии СоИДН между странами по типу дохода, в остальных странах согласно этому СоИДН, в остальных странах или нужно доплатить разницу в налоговых ставках - или можно зачесть уплату налога

- Без наличия СоИДН между странами по типу дохода, в остальных странах налог платится сполна

Пример налогового арбитража

- Покупаете бумаги всю жизнь без продаж

- В старости лет делаете НЕтуристическую визу на Кипр: через доходы, или имущество на Кипре, или корни на Кипре

- Едете на Кипр на 90 дней, получаете резидентство и сертификат

- Продаете бумаги, подаете декларацию

- На Кипре налог на доходы из-за пределов страны 0%: отчитываетесь о доходах, налоговая принимает декларацию, платить налоги не надо

- Едете в страну FI, не Швейцарию и не США - N

- В N показываете сертификат налогового резидент Кипра, и согласно СоИДН между Киром и N - в N платить налоги будет не нужно

- Выводите деньги в N, подтверждая доходы декларацией из Кипра

Итого, вы чисты от обязательств по налогам в N

Отложенная уплата налогов

Можно брать паузу с уплатой налогов по зарубежным доходам, если создать такую ситуацию, что этих доходов не будет:

- Перейти на accumulating ETF, которые не платят дивиденды

- Не продавать бумаги, чтобы не платить налоги в большинстве стран

Ближе к FI решить, что делать.

Accumulating ETF

- Domicile в Ирландии и защита от риска налога на наследство до 40% на капитал свыше $60k

- Забота о налогах со стороны ETF провайдера и двойное налогообложение дивидендов

- Единственный вариант для инвесторов из ЕС под защитой MiFiD II

Налоговые адвокаты для СНГ

- Бывшие Tilling Peter's: Tax - Russia and the CIS | Eversheds Sutherland

- International Tax Services | Deloitte CIS | Tax | International Tax

Стоимость будет начинаться с $500 на один кейс.

Налоги на ЗП

Зарплата - самые неэффективные с точки зрения налогов доходы

- Ставка налога выше

- Налоговых вычетов мало

- Налоги платятся сразу

Самостоятельная работа

Разберитесь с режимом налогообложения в стране вашего налогового резидентства, в особенности с налогами на:

- Дивиденды

- Прирост капитала

- Выплаты купонов

- Ренту

- Имущество

Запланируйте хотя бы одну налоговую оптимизацию.

Выберите хотя бы одну потенциальную страну FI.

Оглавление

- Введение и досье автора

- Зачем сберегать деньги?

- Классы активов

- Инструменты

- Активные инвестиции

- Возможные цели инвестиций

- Справочник рисков

- Брокеры и банки

- Банковские переводы и валютный контроль

- Налоги и оптимизации

- Модельный портфель

- Ведение портфеля

- Командный проект и факультативное чтение

Ссылки

Видео: https://bit.ly/3yaDM5F + https://bit.ly/3umcO99

Канал в Телеге: https://t.me/asset_allocation_FOMO

Последние две главы, уверен, не только для новичков полезны. Очень много нетривиальной инфомации 👍

Написано что в Бельгии налог 0% и это так если смотреть по верхам. Если копнуть глубже то там все намного сложней

есть налог на богаство в 0.15% на суммы от 1 млн - https://financien.belgium.be/nl/particulieren/belastingaangifte/jaarlijkse-taks-op-effectenrekeningen

Если продавать бонды (или что-то с 10%+ бондов) то налог 30%

Налог на дивиденты 30%

Любая транзакция с покупкой или продажей от 0.12% до 1.32% с довольно сложной схемой рассчета чтоб понять какой будет налог. Если планировать поезду в Бельгию чтоб продать акции надо очень хорошо все заранее посчитать и возможно переложиться в активы где будет меньше налог на транзакцию.

Высокий налог на наследство

Есть налог на подарки

Так что 0% это слишком поверхам. дальше много других подводных камней.

И ещё есть норма владения от 5 лет.

Это зависит от конкретного СоИДН. Кое где устранение ДН идёт другими способами.

Полезная информация!)

Я думал, если ты нерезидент, и у тебя есть доходы из России не через налоговых агентов - то обязан точно так же подать декларацию, разве нет? Где про это подробнее можно почитать?

В частности, в такой ситуации - надо отвечать "хаха, я нерезидент, брейтесь там со своими налогами!"?

Из этого описания план выглядит чуть проще, чем будет на самом деле: Просто пожить на Кипре 60 дней (60, а не 90) не получится, надо ещё не быть налоговым резидентом другой страны (т.е. не быть в РФ больше 182 дня), а также нужно иметь какие-то корни на Кипре (аренда жилья и т.д.). То есть это не так, что ты как турист приезжаешь на пару месяцев на Кипр, и в дамках - это всё-таки несколько более серьезная процедура.

😱 Комментарий удален его автором...

Отказ от гражданства РФ и РБ неотъемлемое условия для получения гражданства Латвии при прохождении процедуры натурализации.

"если лицо не имеет гражданства стран, указанных ниже в настоящем пункте, то оно должно подать заявление об отказе от своего предыдущего гражданства или получить разрешение на выезд из страны своего предыдущего гражданства, если это предусмотрено законодательством этой страны, или документ, удостоверяющий утрату гражданства (легализованный с переводом на латышский язык). С другой стороны, если гражданин государства-члена Европейского Союза, государства-члена Европейской ассоциации свободной торговли, государства-члена Организации Североатлантического договора, гражданин Австралийского Союза, Федеративной Республики Бразилия, гражданин Новой Зеландии или гражданин страны, с которой Латвийская Республика заключила договор о признании двойного гражданства, получает гражданство Латвии, то лицо имеет право сохранить гражданство соответствующей страны".

"В США не американские фонды (например, Accumulating ETF) классифицируются как PFIC и облагаются прогрессивным налогом"

А по каким ставкам и от каких сумм?

Так всё-таки не стоит держать ирландские ETF в IB? :(

Еще по поводу Кипра уточню:

Это не совсем так. На Кипре, как и в большинстве других стран, налоговым резидентам надо платить налоги с доходов из-за рубежа. Другое дело, что НДФЛ по инвестиционным налогам равен нулю - именно поэтому схема работает.

Еще надо держать в голове, что помимо НДФЛ как такового, надо еще другие штуки платить. Например, взнос на медицинское страхование в размере 2,65% с любого дохода. Причем, в части инвестиций - не с прибыли, а с выручки от продажи (то есть - даже если получил убыток по итогу, всё равно надо платить). К счастью, этот взнос ограничен (кажется, не более 5к евро в год), но всё равно неприятно. И еще есть налог на оборону - чтобы его не платить, надо получить специальный non-domicile статус.

Короче, рядом с описанной схемой арбитража - просится еще один warning большими буквами в стиле "ОБЯЗАТЕЛЬНО ПРОКОНСУЛЬТИРУЙТЕСЬ С ПРОФИЛЬНЫМИ НАЛОГОВЫМИ ЮРИСТАМИ КИПРА И ВАШЕЙ СТРАНЫ N!" =)

Также, предлагаю куда-то поблизости включить в текст ссылку на пример того, как это выглядит применительно к общению с российскими брокерами (по поводу невзимания налога): https://andrejlebedev.livejournal.com/1699.html