Всем привет. Это одиннадцатая часть из одноимённой серии статей, призванной подготовить с нуля новичка (условных бабулю, ИТ-шника, врача) к пассивным инвестициям.

В предыдущих сериях

- Введение и досье автора

- Сберегайте от 20% до 70% для FI - финансовой свободы и сытой пенсии

- Ждите не более 5% годовых сверх инфляции при максимальном риске

- Покупайте широко диверсифицированные индексные фонды, лучше ETF

- Избегайте нездоровой зависимости от активных инвестиций

- Снижайте издержки, цельтесь в 3% (2%) изъятия для 30-ти (60-ти) лет FI

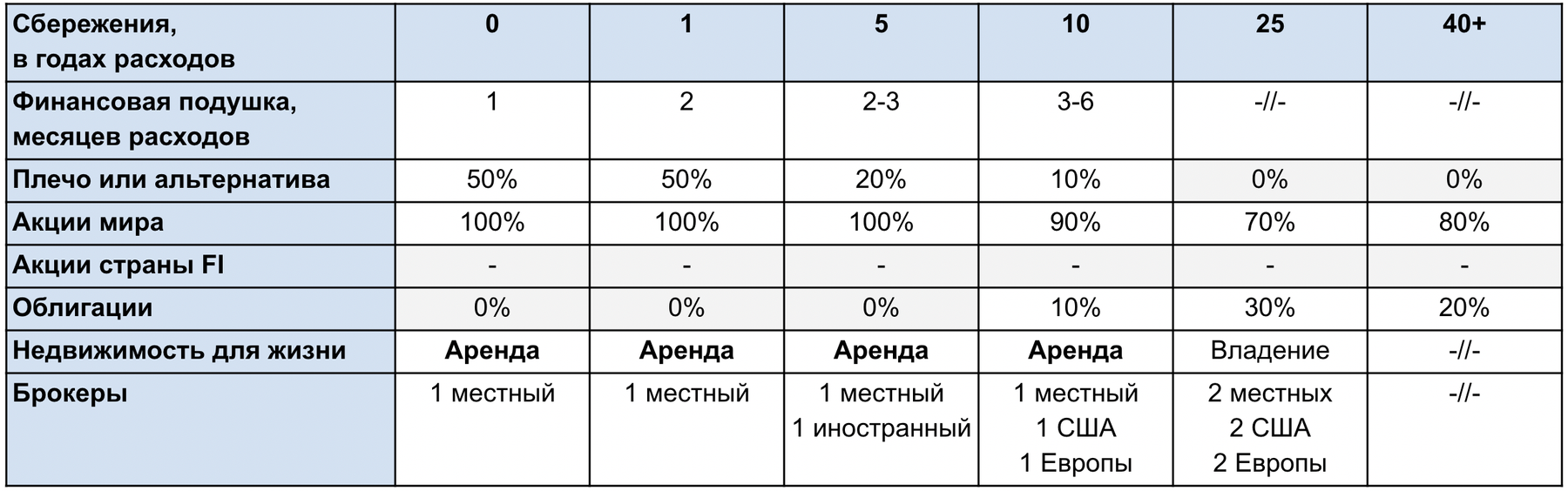

- Снижайте риск ближе к FI, особенно в первые годы после её начала

- Откройте к FI по 2 брокерских счета в США, Европе и стране FI

- Храните подтверждение всех доходов, минимизируйте движение капитала

- Станьте резидентом страны с низкими налогами, но не гражданином

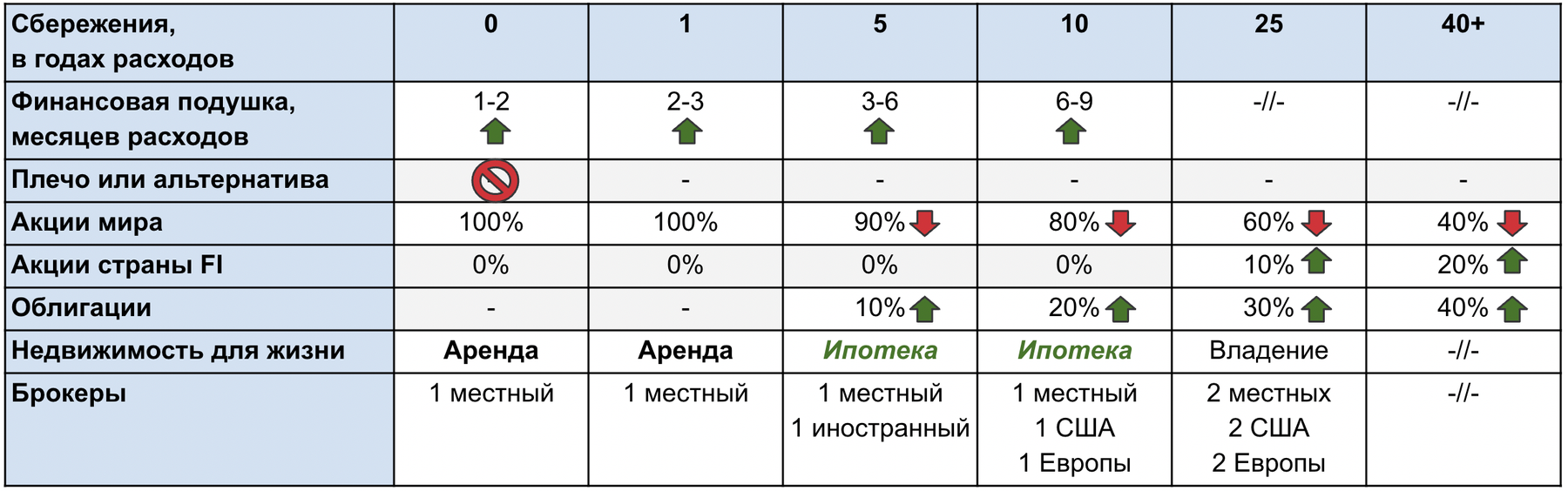

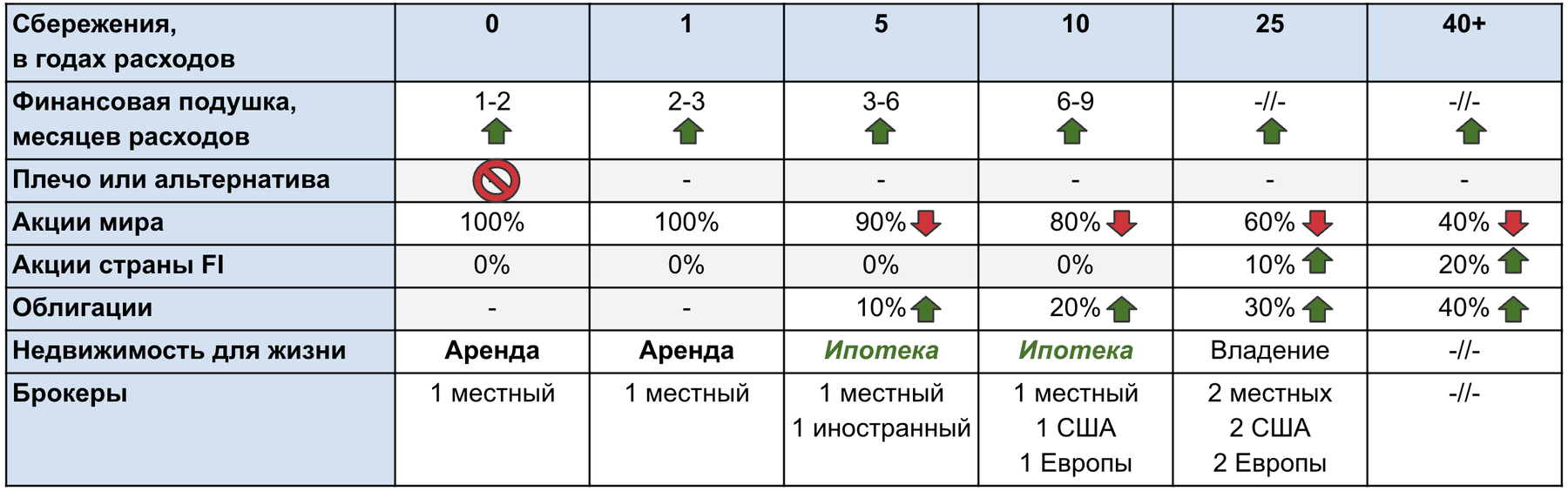

- Купите акции мира и страны FI, облигации мира и расходов, до 20% недвижимости. Доказуемо улучшают портфель из акций и облигаций мира только перекос в акции страны FI, облигации в валюте расходов, немного недвижимости. Состав портфеля в большей степени определяется горизонтом инвестиций и терпимостью к риску.

Движение к FI

- Подушка безопасности до следующей ЗП

- Достаточное время для поиска работы

- Творческий отпуск перед поиском работы

- Свобода действий на работе

- Возможность заниматься чем угодно: в дешевой деревне, в городе, в любимом городе

P.S. © Stealth Frugality | Early Retirement Now

Регулярный анализ до FI

- Какой у меня горизонт инвестиций?

- Какая у меня терпимость к риску? Как я переживу потерю 35% капитала, как в марте 2020-го? Как я переживу потерю 50% капитала, как в 2008-м? Как мне побороть страх временных потерь?

- Достаточно ли денег я сберегаю для своевременной FI?

- Могу ли я расширить список доступных гражданств и резидентств?

- Мне страшно?

Анализ расходов

Учет расходов по категориям

- Исследование аномалий

- Замена старых привычек новыми

При проценте изъятия 3.25% в год и 1/(1/(3.25% / 12)) = 1/370 в месяц

- Потраченные 900 - это 900 / 370 = 2.5 в месяц пожизненно

- Подписка на 10 в месяц - это минус 3,700 от капитала

Семейные доходы, расходы и диверсификация

Сначала инвестирование доходов, а потом расходы

Анализ полезности

© Теория инвестиций для начинающих, часть 1 | Хабр

© Полезность прибыли — это не сама прибыль | Alexander Clever

Ребалансировка

Ребалансировка обновляет структуру портфеля в случае изменения терпимости к риску или горизонта инвестиций.

© Приводит ли ребалансировка к повышению доходности? | Asset Allocation Кратко: нет, не приводит.

Цель ребалансировки - повышать Safe Withdrawal Rate.

Пополнение

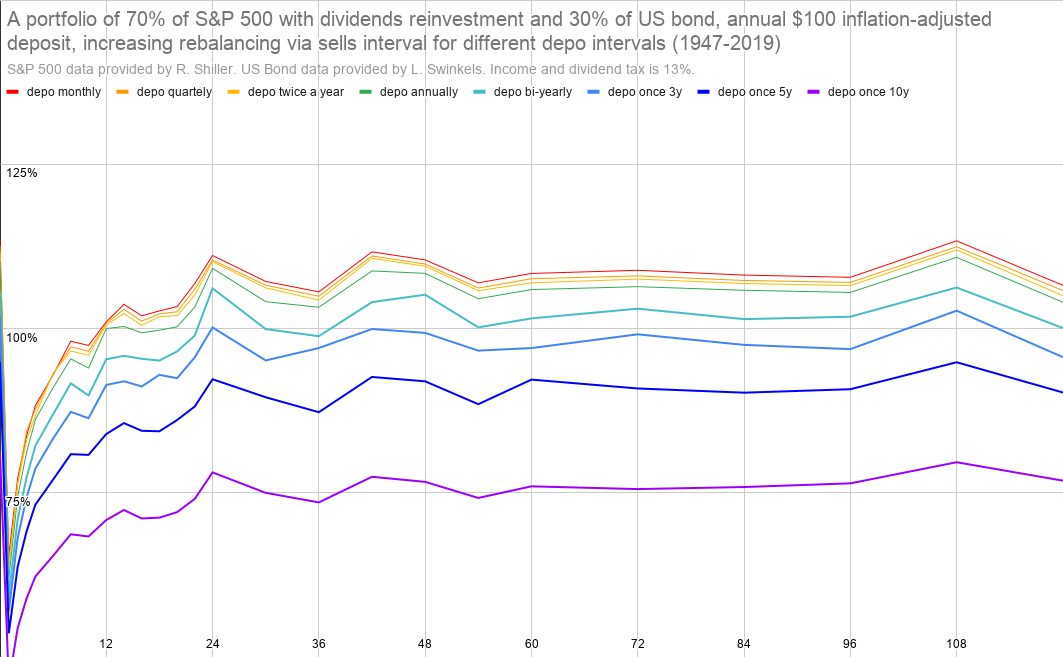

Пополнять портфель имеет смысл как можно чаще, если одновременно:

- Отсутствуют или ничтожны комиссии за пополнение портфеля, покупку или продажу активов

- Инвестору не жалко времени на пополнение портфеля

- Инвестор не испытывает стресса при наблюдении за оценочной стоимостью портфеля

При увеличении интервала пополнения с месяца до года, негативный эффект для портфеля на 90% состоящего из акций на интервале в 25 лет и налогах в 13% составит до 0.05% годовых.

Наилучший финансовый результат достигается, если при пополнении портфеля не делать балансировку продажей активов.

- Если такая необходимость всё-таки возникает, то оптимальный с точки зрения финансового результата интервал балансировки портфеля продажей активов - два года.

- На втором месте по оптимальности интервал - год.

© Оптимальный интервал пополнения и балансировки портфеля

Пенсионный портфель Vanguard

Рекомендации Vanguard по изменению пропорции акций и облигаций в портфеле по мере приближения к пенсии.

| Лет до пенсии | Vanguard предложение | Акции | Облигации |

|---|---|---|---|

| Давно на пенсии | VTINX | 29% | 70% |

| Недавно на пенсии | VTXVX | 32% | 67% |

| 0 | VTWNX | 47% | 52% |

| 5 | VTTVX | 58% | 41% |

| 10 | VTHRX | 66% | 33% |

| 15 | VTTHX | 73% | 26% |

| 20 | VFORX | 81% | 18% |

| 25 | VTIVX | 88% | 11% |

| 30 | VFIFX | 89% | 10% |

| 35 | VFFVX | 89% | 10% |

| 40 | VTTSX | 89% | 10% |

| 45 | VLXVX | 89% | 10% |

Структура пенсионного портфеля меняется при приближении к пенсии: снижается риск.

© Vanguard Target Retirement Funds

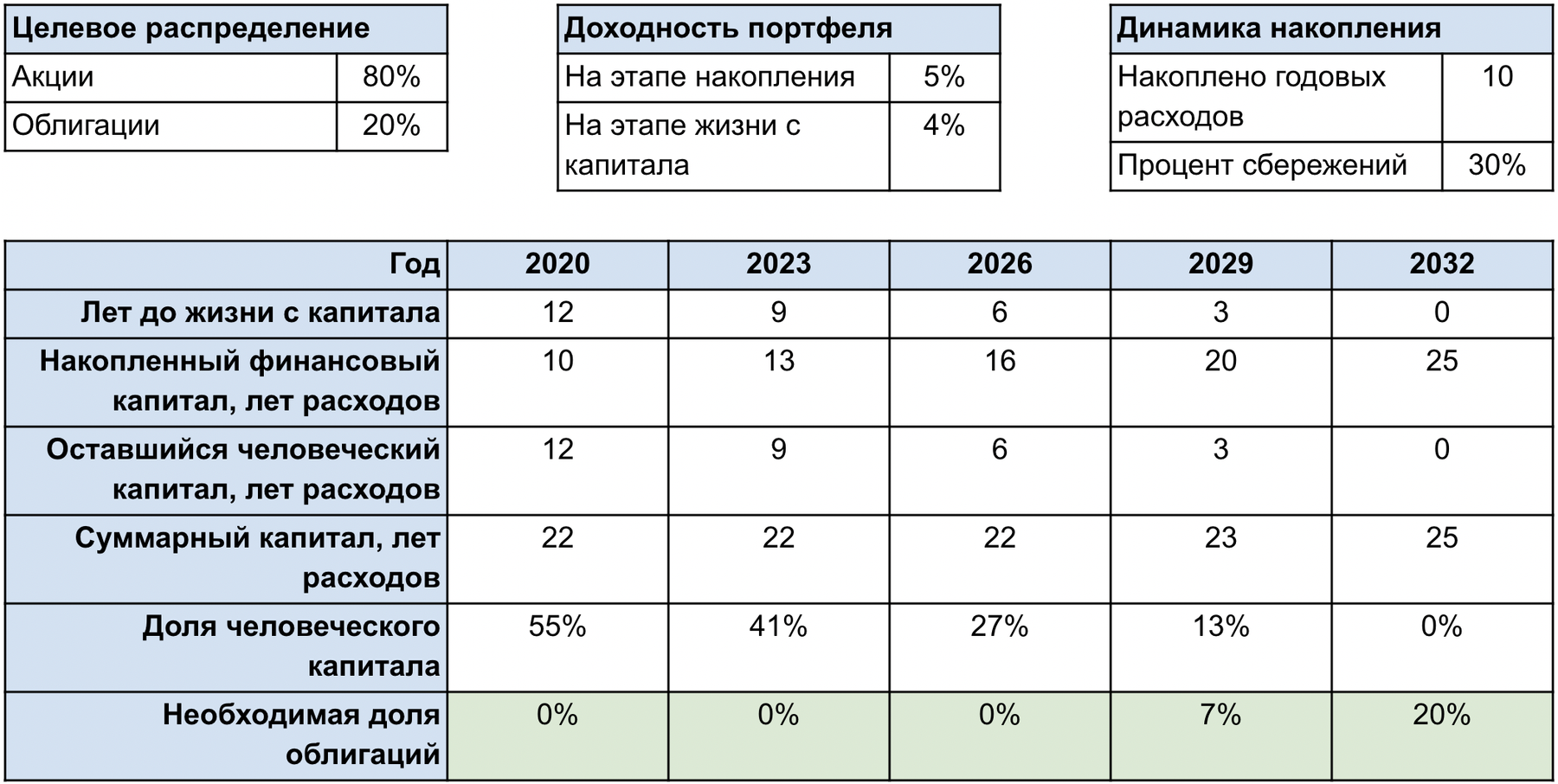

Убывание человеческого капитала

Ранняя FI рискового человека

- Цель: ранняя FI

- Страна FI: неизвестна

- Уровень риска: максимальный

Обычная пенсия обычного человека

- Цель: пенсия по возрасту

- Страна FI: будет известна через 20 лет

- Уровень риска: средний

Обычная пенсия консерватора

- Цель: пенсия по возрасту

- Страна FI: какая-то конкретная

- Уровень риска: низкий

Регулярный анализ после FI

- Могу ли я расширить список доступных гражданств и резидентств?

- Сколько денег я могу изъять из портфеля в следующий год?

- Нужно ли мне снижать расходы? Нужно ли мне менять место жительства на более дешевое? Нужно ли мне искать работу, чтобы выжить?

- Мне страшно?

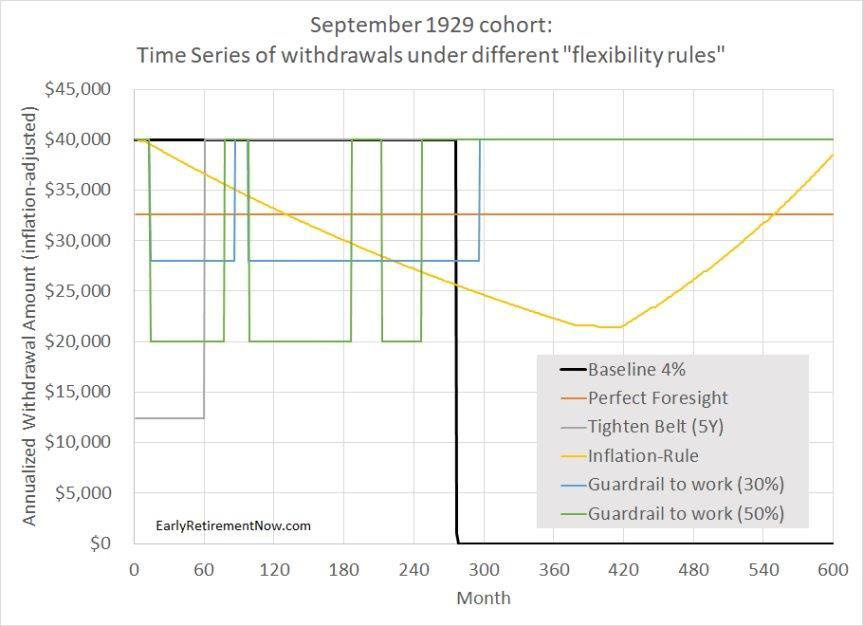

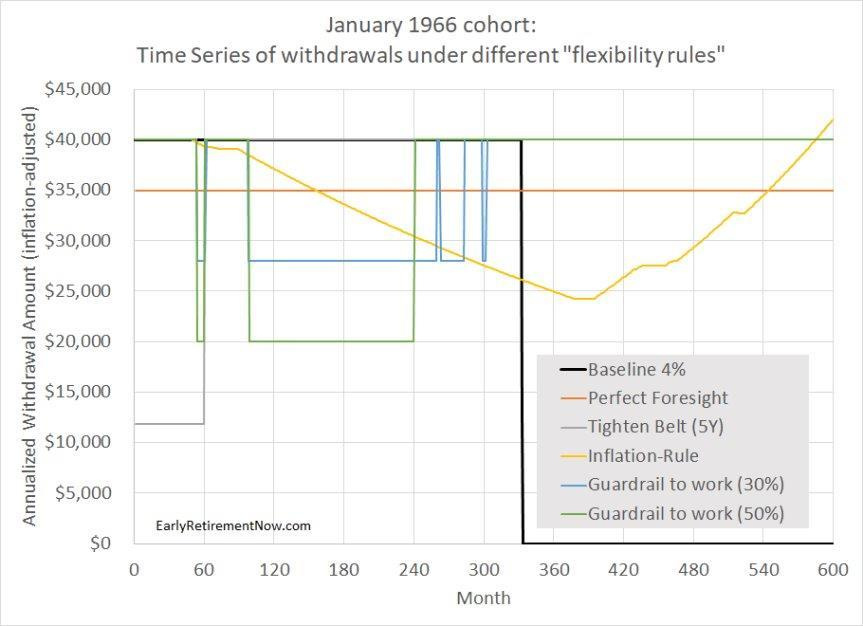

Варианты изъятия

- Классические реальные 4% (Baseline 4%) от капитала.

- Постоянный процент вывода 4% (Constant 4%)

- Идеальный сценарий (Perfect Foresight) (не применим на практике!). Какой бы был SWR при таких условиях при жизни с капитала.

- «Бедные первые 5 лет» (Tighten Belt (5Y)). Сумма вывода средств в первые 5 лет подгоняется таким образом, чтобы оставшиеся 45 лет можно было использовать правило 4%.

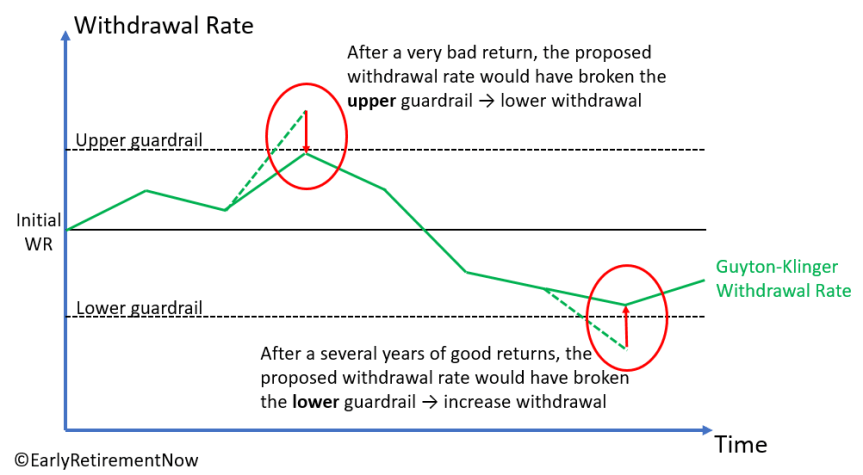

- Выход на работу (Guardrail to work (30/50%)) при просадке на 30/50%

- Инфляционное правило (Inflation Rule). Если портфель становится ниже 80% целевой стоимости, начинаем выводить на 0,1652% в месяц меньше (это 2% в год, можно использовать реальную величину инфляции), если портфель восстановился, то увеличиваем вывод средств вдвое быстрее чем уменьшали, пока не достигнем правила 4%.

Классические реальные 4% изъятия несут риск голодной смерти, выбор из остальных вариантов зависит от индивидуальных предпочтений

© Правило 4% Часть 5 - Гибкость в расходах при жизни на капитал | Стокапер

© The Ultimate Guide to Safe Withdrawal Rates – Part 9: Are Guyton-Klinger Rules Overrated? – Early Retirement Now

Регулярный анализ стратегии в целом

© Russia Bogleheads® Три признака, что вы выбрали неправильную инвестиционную стратегию

- Вы лежите ночью без сна и думаете о своем портфеле

- Ежедневная волатильность портфеля заставляет вас пересматривать планы на будущее

- Вы переосмысляете свои инвестиционные решения

Регулярные операции в целом

Ежегодно

- Подтверждать анкету инвестора у всех брокеров

- Помнить про изъятие невостребованного имущества; © Может ли США забрать активы, если их заморозят в Interactive Brokers? | Блог Capital-Gain.ru

- Совершать одну любую операцию по нужным банковским счетам

- Подавать декларацию при наличии доходов не через налогового агента платить налоги

- Уведомлять налоговую (например, РФ или Литвы) о движении средств и бумаг по счетам

Своевременно

- Обновлять у всех брокеров: место работы, налоговое резидентство, постоянный адрес

Самостоятельная работа

Продумайте вашу стратегию пополнения и изъятия.

Запишите текстом

- Расписание и пропорции покупки инструментов

- Алгоритм на случай падения портфеля на более чем 25% и 50%

- Обязательные ежегодные действия

Добавьте в календарь обязательные ежегодные действия.

Оглавление

- Введение и досье автора

- Зачем сберегать деньги?

- Классы активов

- Инструменты

- Активные инвестиции

- Возможные цели инвестиций

- Справочник рисков

- Брокеры и банки

- Банковские переводы и валютный контроль

- Налоги и оптимизации

- Модельный портфель

- Ведение портфеля

- Командный проект и факультативное чтение

Ссылки

Видео: https://bit.ly/3Aie8NL

Канал в Телеге: https://t.me/asset_allocation_FOMO

Мне по-прежнему больше всего нравится изъятиe по правилу Guyton-Klinger: просто, понятно и при этом гибкo.

У меня здесь нет комментов, просто хотел поздравить с завершением серии и поблагодарить за неё. 😊

Мне кажется, любому инвестору, который планирует инвестировать большие суммы капитала всю свою жизнь, было бы полезно сделать подобное упражнение - выложить всю свою логику и основные подтверждающие аргументы под нее. Это как своеобразная проверка - если ты не можешь рассказать другим, что ты делаешь и почему, то скорее всего ты и сам внутри своей головы не очень хорошо это понимаешь (а значит, в случае чего риск заметаться будет гораздо выше).

Очень многое подчерпнул для себя из этого цикла статей. Моя огромная благодарность автору!