Всем привет. Это первая часть из одноимённой серии статей, призванной подготовить с нуля новичка (условных бабулю, ИТ-шника, врача) к пассивным инвестициям.

В предыдущих сериях

Работ много - пенсия одна

Приоритеты здорового человека:

- Крепкое здоровье (в т.ч. на единственной пенсии)

- Долгая и счастливая жизнь (в т.ч. на единственной пенсии)

- // Возможно, что-то еще

- Работа (для тех, кто нашёл в работе смысл жизни - она входит в п.2)

// Сотни других пунктов

99.

Особенности жизни на пенсии

- Нормальная жизнь - потребует ежегодных расходов не ниже, чем до пенсии

- Изношенное тело - потребует повышенных расходов на медицину

- Ограниченные способности - не дадут зарабатывать как раньше

Государственная пенсия в Германии

- Согласно Pension system in Germany | Public & private pension plans, чтобы получить пенсию, нужно проработать в Германии 60 месяцев. Если покидаешь ЕС, можно забрать половину пенсионных отчислений через два года.

- Максимальная пенсия за 15 лет в Германии при зарплате в две средних (примерно €3,000 GROSS в месяц): 15 * 2 * 1,0 * € 34,19 * 1,0 = €1025,70 в месяц.

Государственная пенсия в Литве

- Согласно renkuosilietuva.lt: получение пенсии, чтобы получить пенсию, нужно минимум 15 лет стажа в Литве. Стаж переносится только из Европейского Союза либо Европейской экономической зоны. Можно переводить пенсию в Литву, если она будет в РБ (но на РФ не распространяется)

- Максимальную пенсию за 15 лет в Литве можно получить, если без перерывов проработать за ЗП в 5-ть средних (примерно €7,000 GROSS в месяц). Согласно sodra.lt: как рассчитывается пенсия?: 15 лет стажа - это 75 баллов, без учета индексации (чтобы сравнение было честным), €198.29 / 32 * 15 + €4.17 * 5 * 15 = €405.70 в месяц

- Максимальная пенсия за 30 лет согласно Калькулятор прогнозируемой пенсии | www.sodra.lt/ru - примерно €2,000

Государственная пенсия в РФ

- Согласно Госуслуги: Расчёт пенсии все граждане РФ могут рассчитывать на минимальную пенсию в размере $100 в месяц

- Для получения пенсии выше минимальной нужно 15 лет стажа

- Максимальная пенсия, которую можно заработать за 15 лет, согласно Пенсионный калькулятор "РГ": узнай свое будущее — Российская газета - примерно $200 в месяц

- Абсолютно максимальная пенсия для простых смертных - примерно $700 в месяц

Государственная пенсия в РБ

- Размер минимальной пенсии в 2021 по возрасту | MinFin.by - примерно $30 в месяц.

- С доплатой при стаже работы 20 лет у женщин и 25 у мужчин - $100. Максимальная пенсия согласно mpt.gov.by при трудовом стаже 40 лет у женщин и 45 лет у мужчин - $300.

Государственная пенсия в мире

К сожалению, её не существует.

- Между некоторыми странами можно переносить пенсионный стаж, что даёт право на минимальную пенсию: в Литве - €300 в месяц, в РФ - $100 в месяц, в РБ - $30 в месяц.

- Но нет стран, откуда можно забрать все пенсионные накопления. Германия возвращает 50% накоплений, только ту часть, что платил работник, но не работодатель: Formularpaket Erstattung von Beiträgen. Великобритания полностью возвращает последние 6 лет пенсионных отчислений: National Insurance Refund For Foreign Nationals.

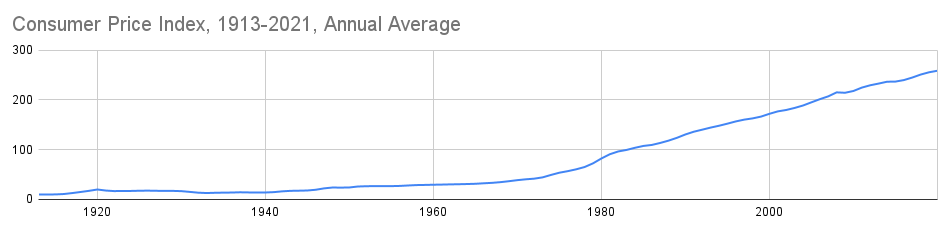

Потребительские цены растут

© Consumer Price Index, 1913- | Federal Reserve Bank of Minneapolis

Доходы съедает личная инфляция

© Официальная инфляция снижается, а я этого не чувствую. В чем дело? | Финансовая Культура

- У вас необычная потребительская корзина

- Инфляция может быть разной в разных регионах страны

- Вы судите по изменению цен всего на несколько товаров

- Вы обращаете внимание на те товары, что подорожали

- ВЫ СТАЛИ ТРАТИТЬ БОЛЬШЕ !!!

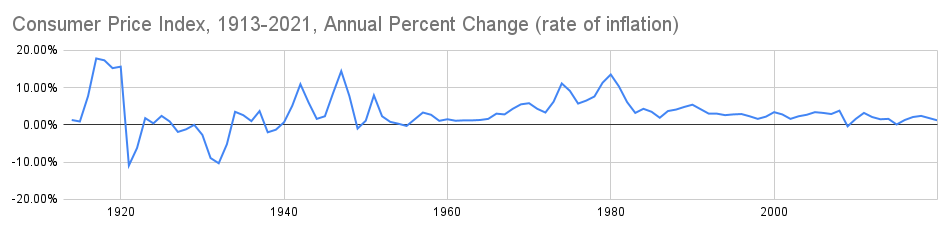

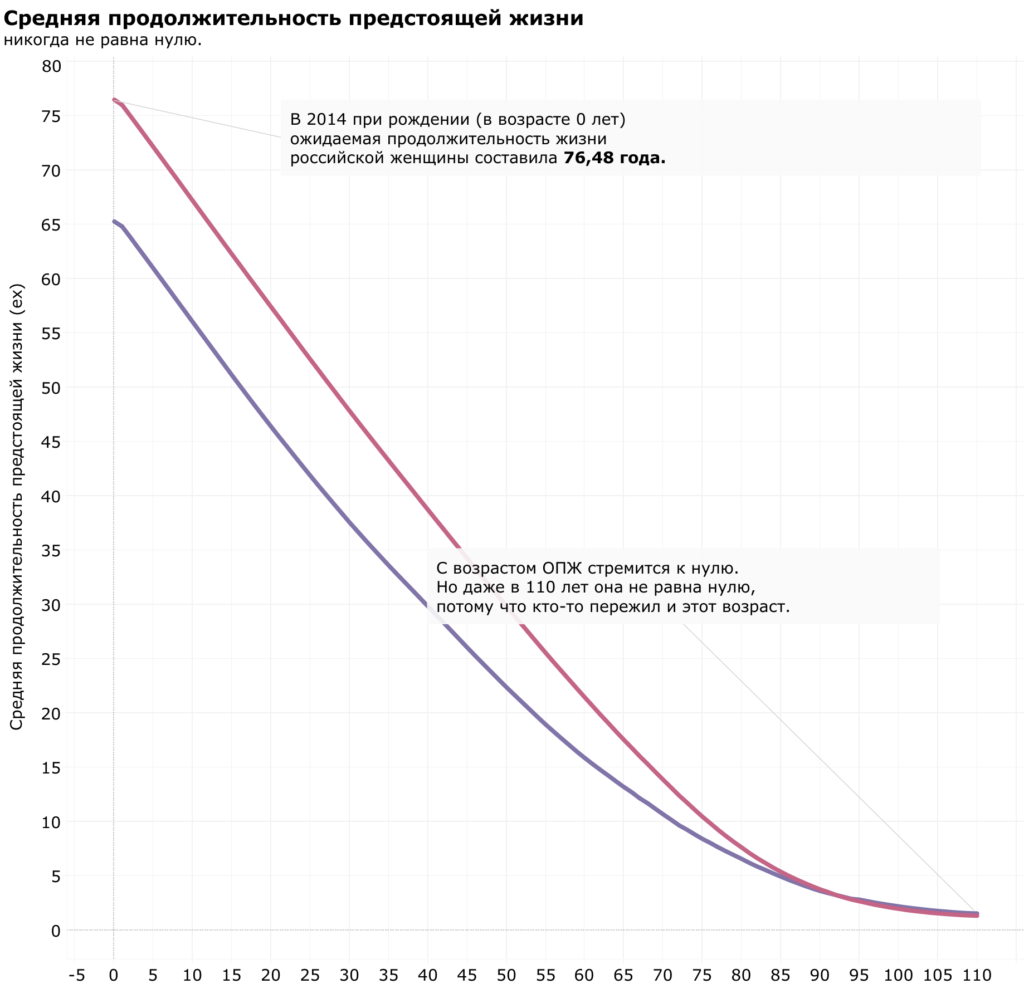

Зарплаты растут медленнее бизнеса

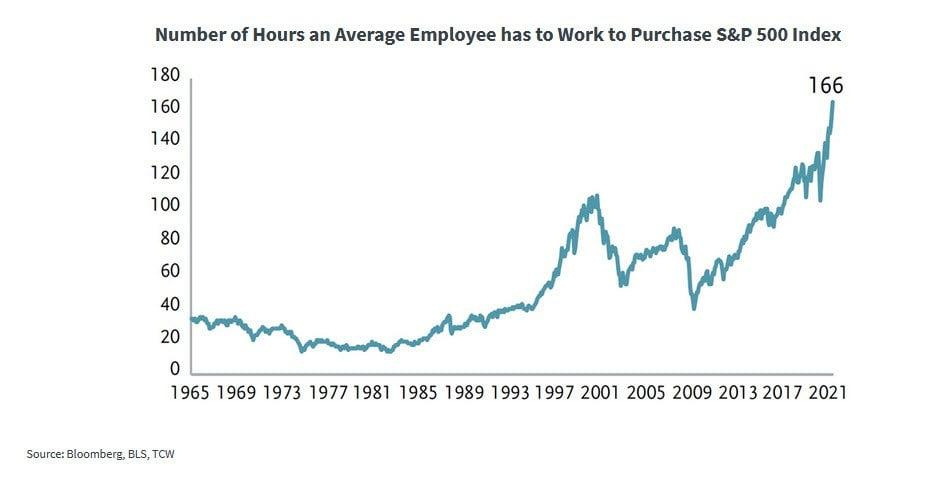

Ожидаемая продолжительность жизни растет

© Продолжительность жизни и кривая дожития | Россия в данных

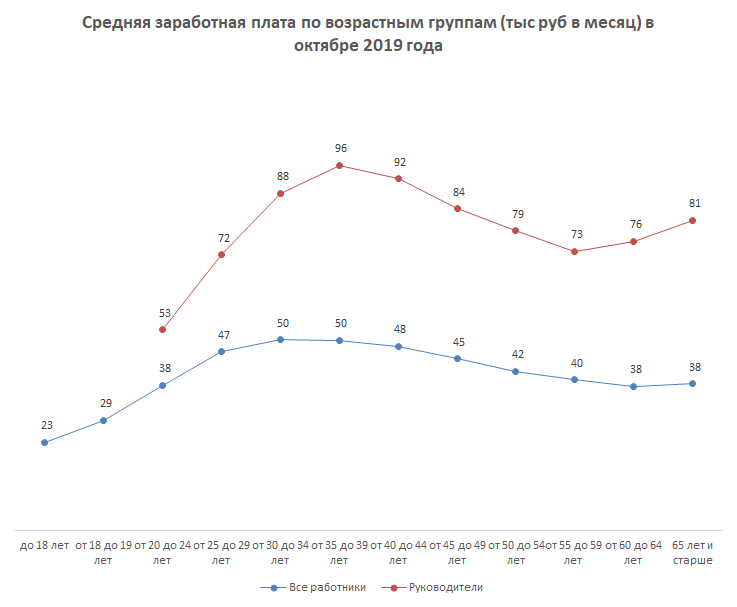

Пик зарплат приходится на 40 лет

© Насколько зарплата в России зависит от возраста (...)? | Нескучная экономика

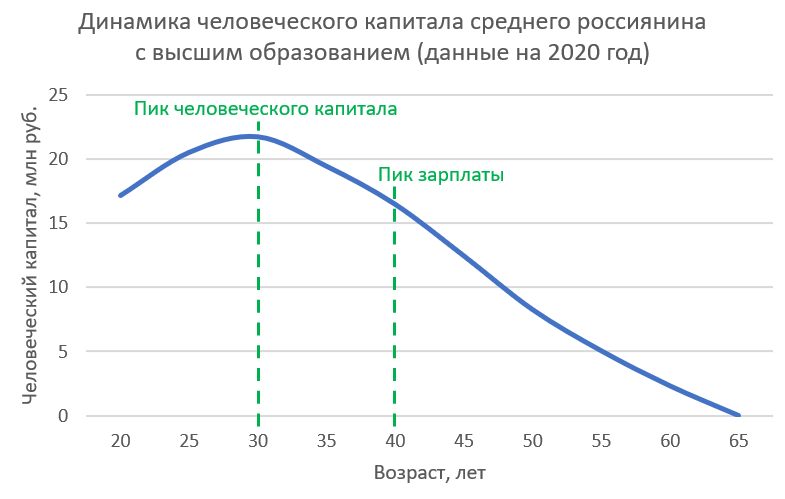

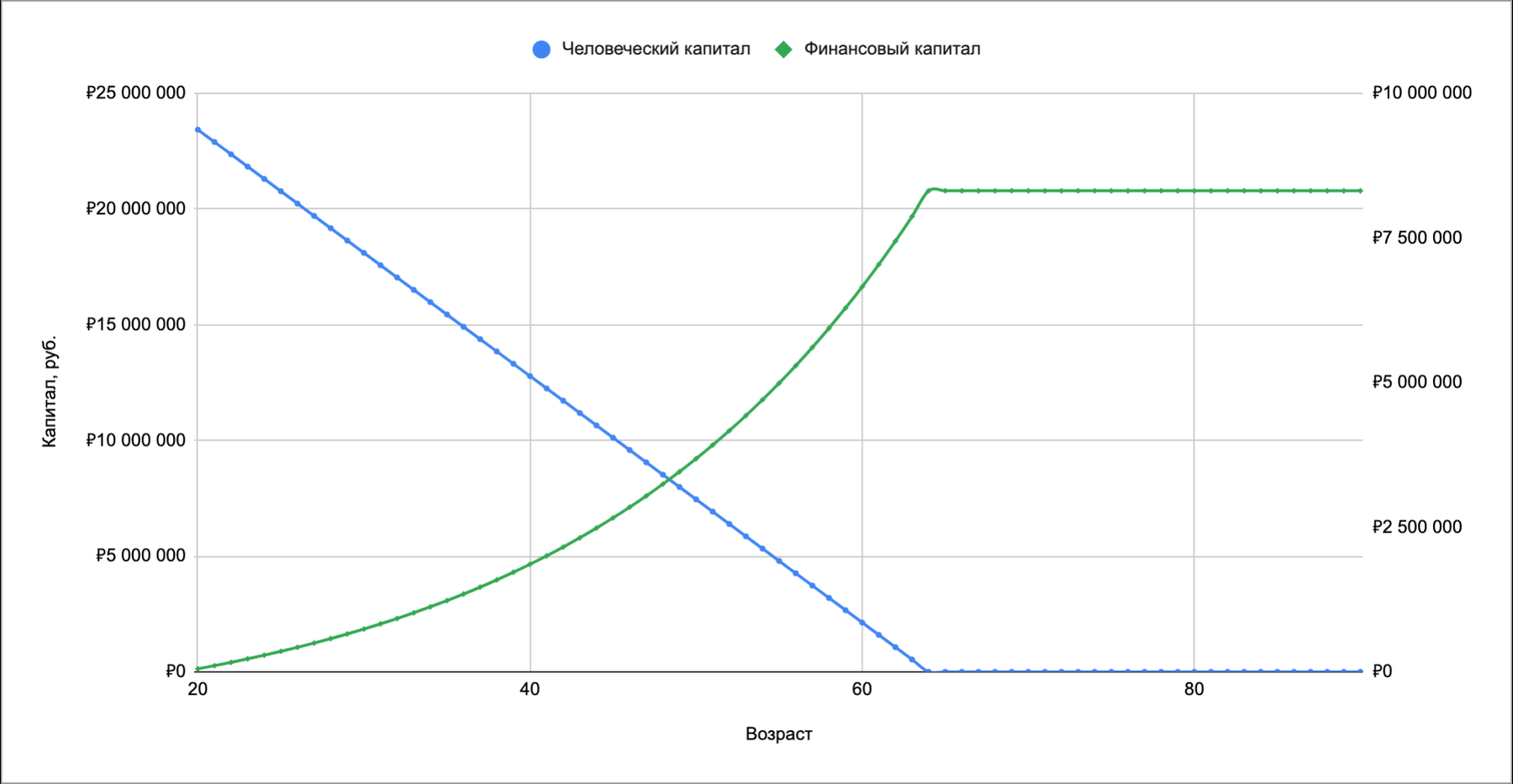

Человеческий капитал иссякает

© Зачем нужен финансовый капитал | Павел Комаровский

Финансовый капитал может расти

© Финансовое планирование: ставим цели и ищем ресурсы | Блог Capital-Gain.ru

Работа ради денег не спасет

- Время ограничено. (24 - 8 (сон) - 8 (работа) - ужин - прогулка - отдых - время с близкими - мысли о работе) * 7 - бытовуха в выходные - самообразование = ?

- Безопасность и стабильность рождают зависимость. Знания могут устареть: можно развиваться, обновлять знания, менять сферы деятельности - и результатом будет зависимость от чего-то нового.

- Рутина разрушает психику. Какие задачи вы продолжили бы выполнять полностью бесплатно? Постоянно меняться ради роста - сложно.

- Отдача убывает. Существует потолок возможностей. С ростом профессионализма и вознаграждения, рост усложняется.

- Крысиные бега (lifestyle inflation) изматывают. Общество судит о ваших доходах по расходам, мотивируя тратить больше. Растет всё кроме богатства и независимости.

© Мой путь к финансовой независимости | Блог Capital-Gain.ru

Почему сработают инвестиции?

Доход на уровне выше (или равном) инфляции пассивные инвестиции дают за счет суммы факторов

- Большинство людей не инвестируют (не обязательно пассивно), и их деньги перераспределяются к тем, кто инвестирует

- Покупательная способность перераспределяется от тех, кто вкладывает деньги в консервативные активы с отрицательной реальной (за вычетом инфляции) доходностью к тем, кто вкладывает в рискованные активы с положительной реальной доходностью

- Высокие комиссии перераспределяют капитал от расточительных к экономным

- Рост численности населения Земли

- Рост эффективности бизнеса

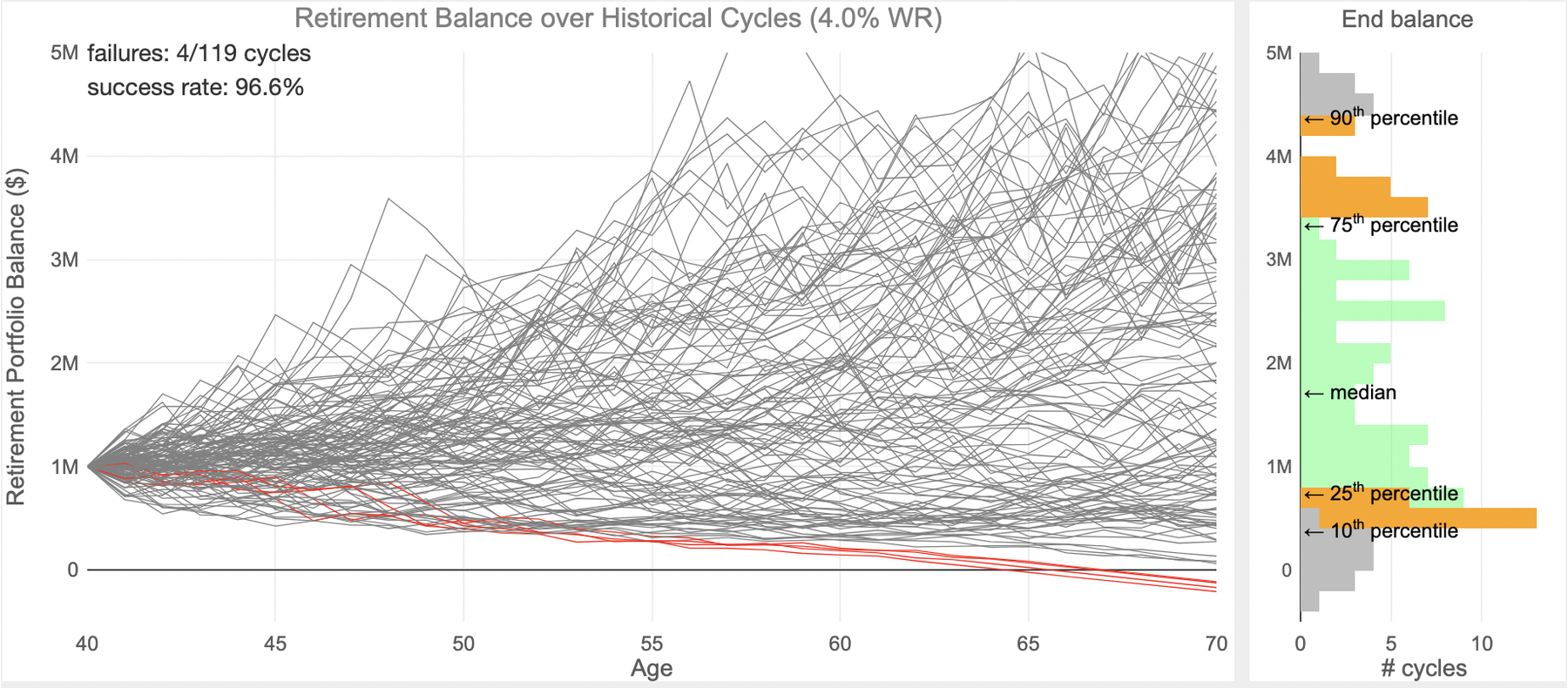

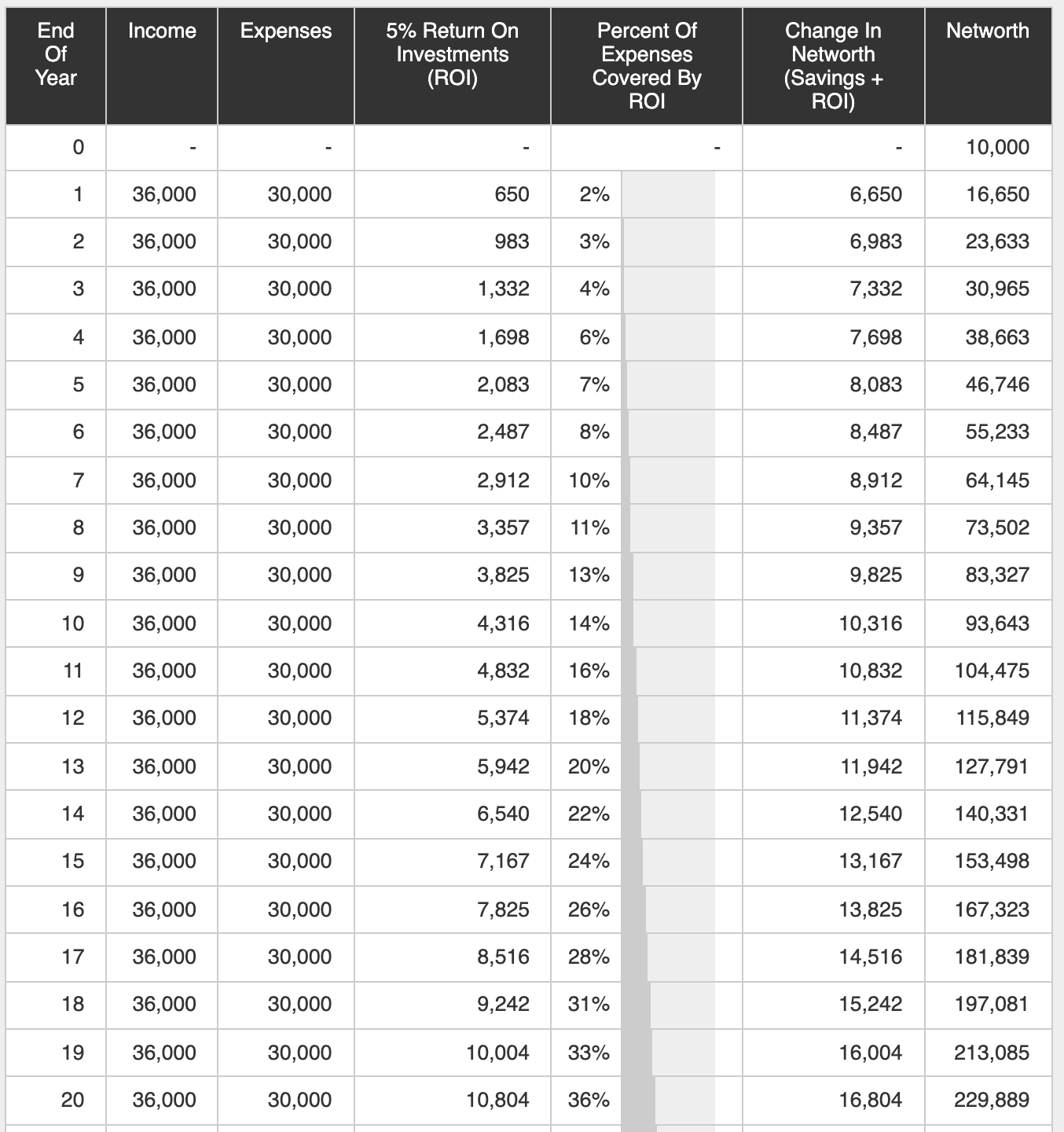

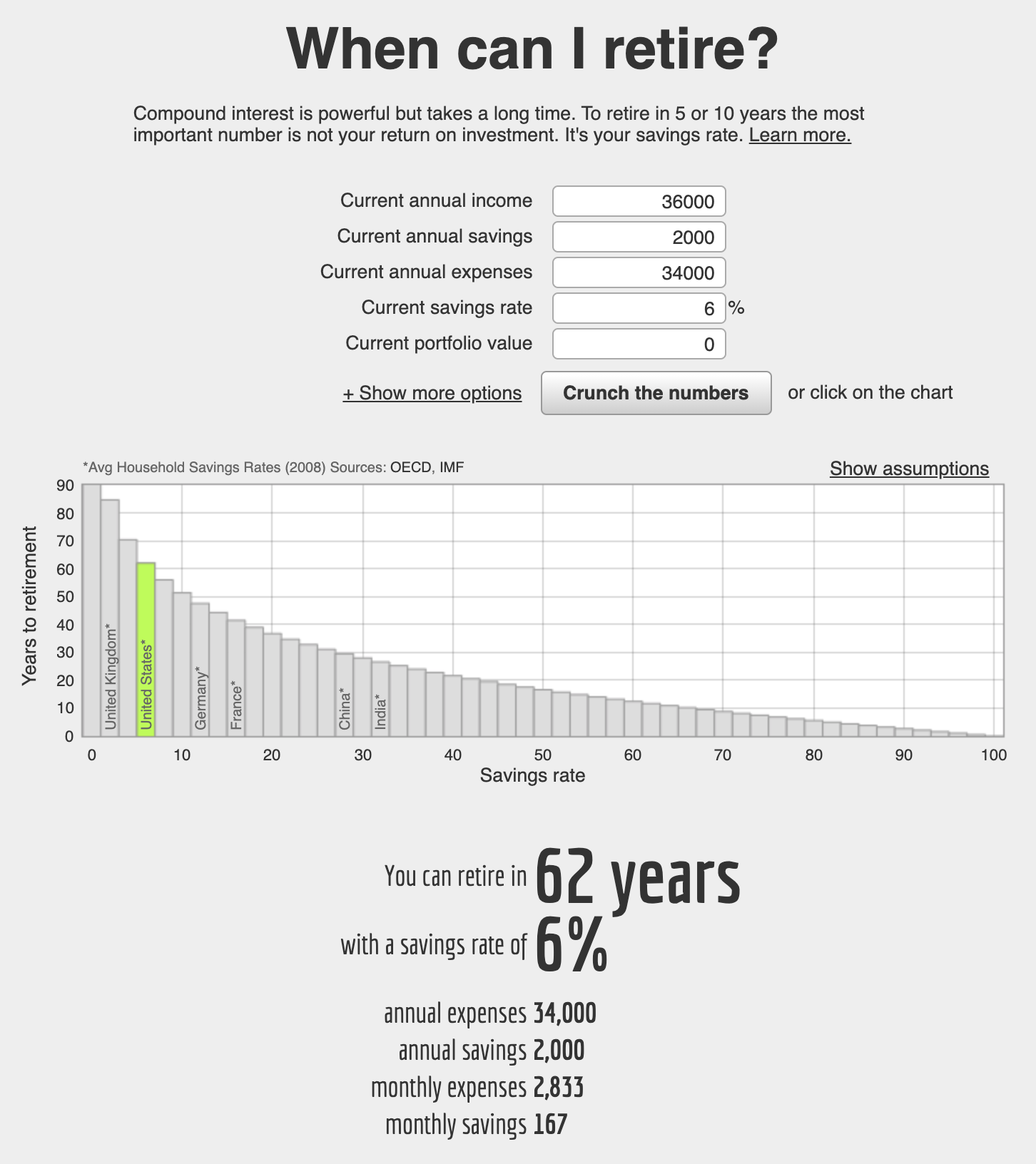

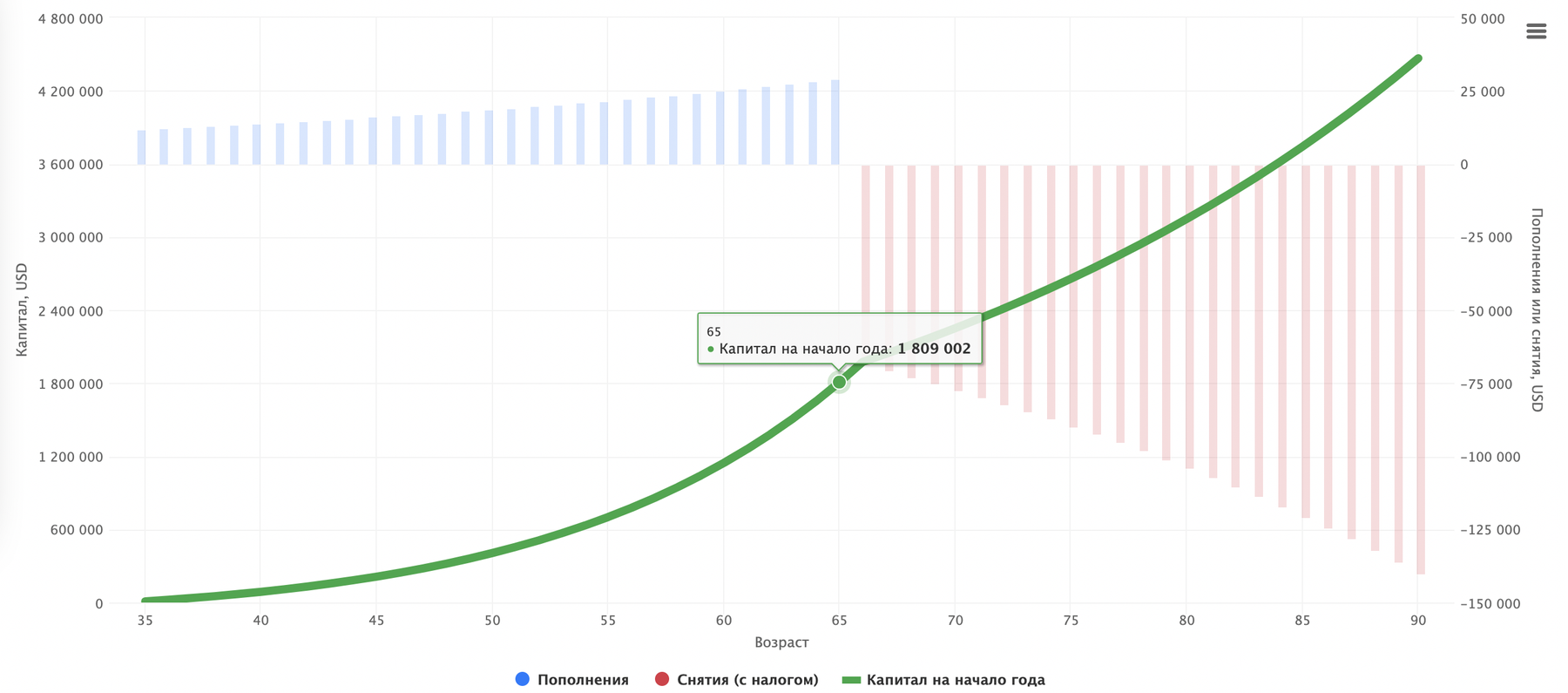

На что рассчитывать на пенсии?

Если вы инвестировали ваш капитал, то согласно 4% rule and Trinity Study | Wikipedia, расходуя 4% от изначального капитала каждый год, вы с ~95% вероятностью будете иметь положительный баланс через 30 лет, а 3.25% можно расходовать 60 лет

- Чтобы 30 лет жить на Х денег так, чтобы они не закончились, нужно по Х денег сберегать минимум 20-ть лет.

- Если вы хотите 30 лет жить хотя бы на половину вашей ЗП, нужно половину вашей ЗП сберегать в течение минимум 20-ти лет.

- Если вы этого не делали, отсчитайте 20 лет от сегодняшней даты и начните тратить не больше половины ЗП начиная со следующей ЗП. Если вас это не пугает - можно подождать и начать сберегать позднее.

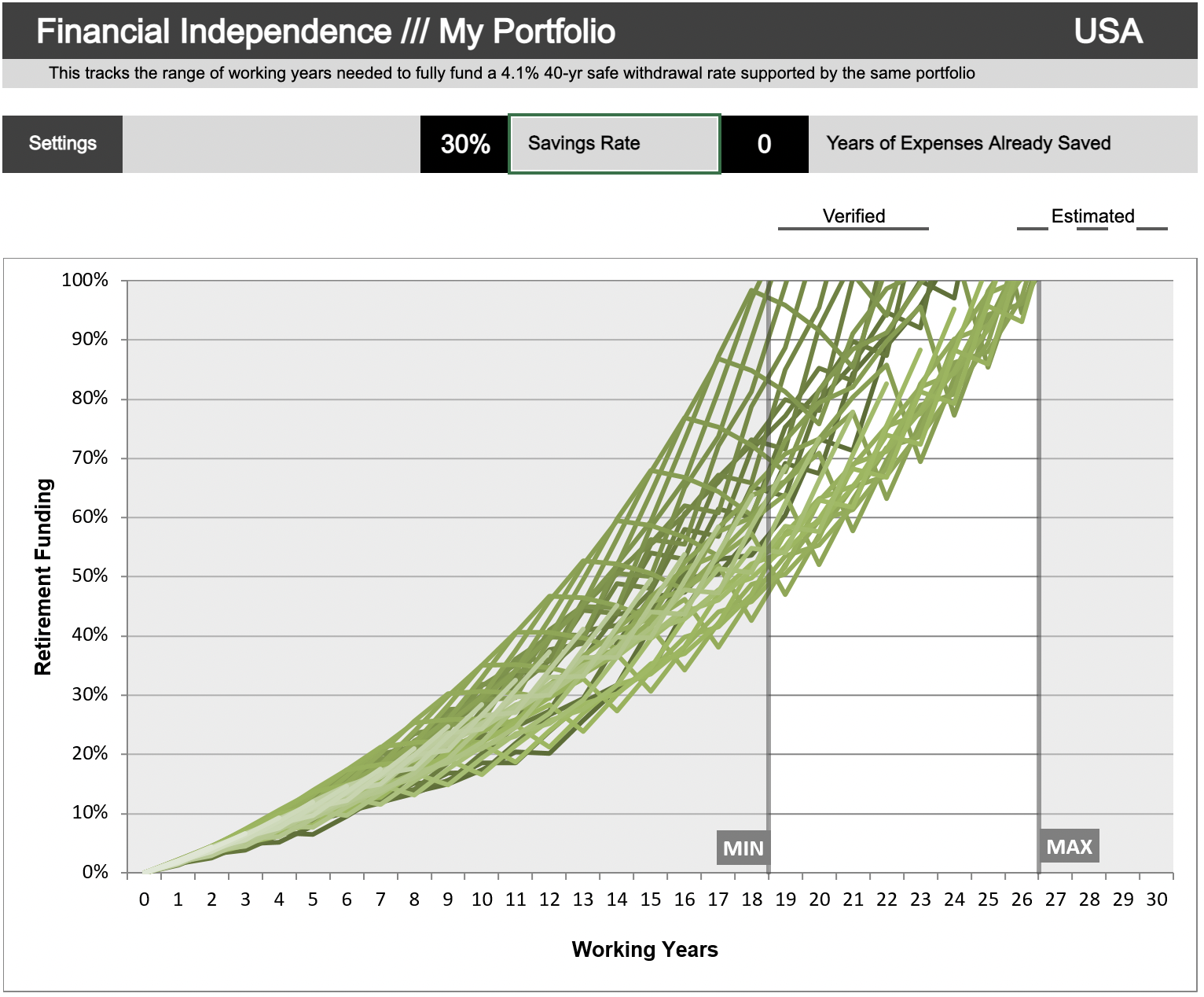

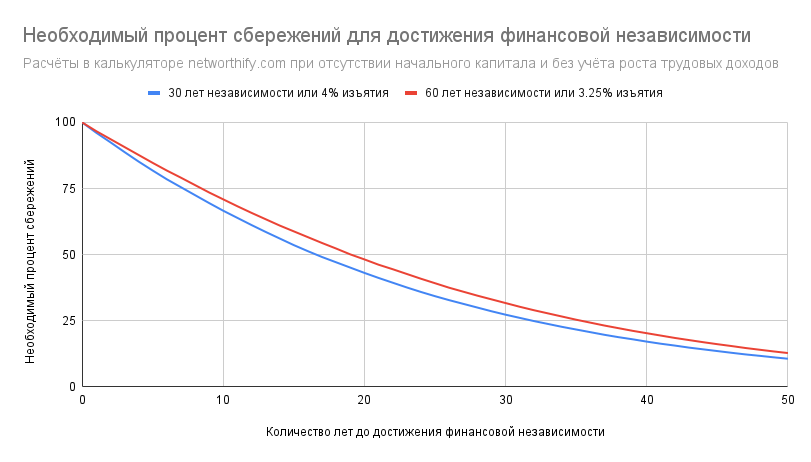

Визуализация правила 4%

© The 4% Rule, Trinity Study and Safe Withdrawal Rates Calculator | Engaging Data

Как посчитать процент сбережений?

Нужны лишь три цифры

- Капитал в декабре 2019-го наличными или на счетах, который вы не тратили и в будущем не собираетесь тратить вплоть до пенсии

- Доходы (не вычитая расходы) за 2020-й, исключая инвестиционный рост капитала, собранного до декабря 2019-го

- Капитал в декабре 2020-го наличными или на счетах, которые вы в будущем не собираетесь тратить вплоть до пенсии

(3 - 1) / 2 - процент ваших накоплений

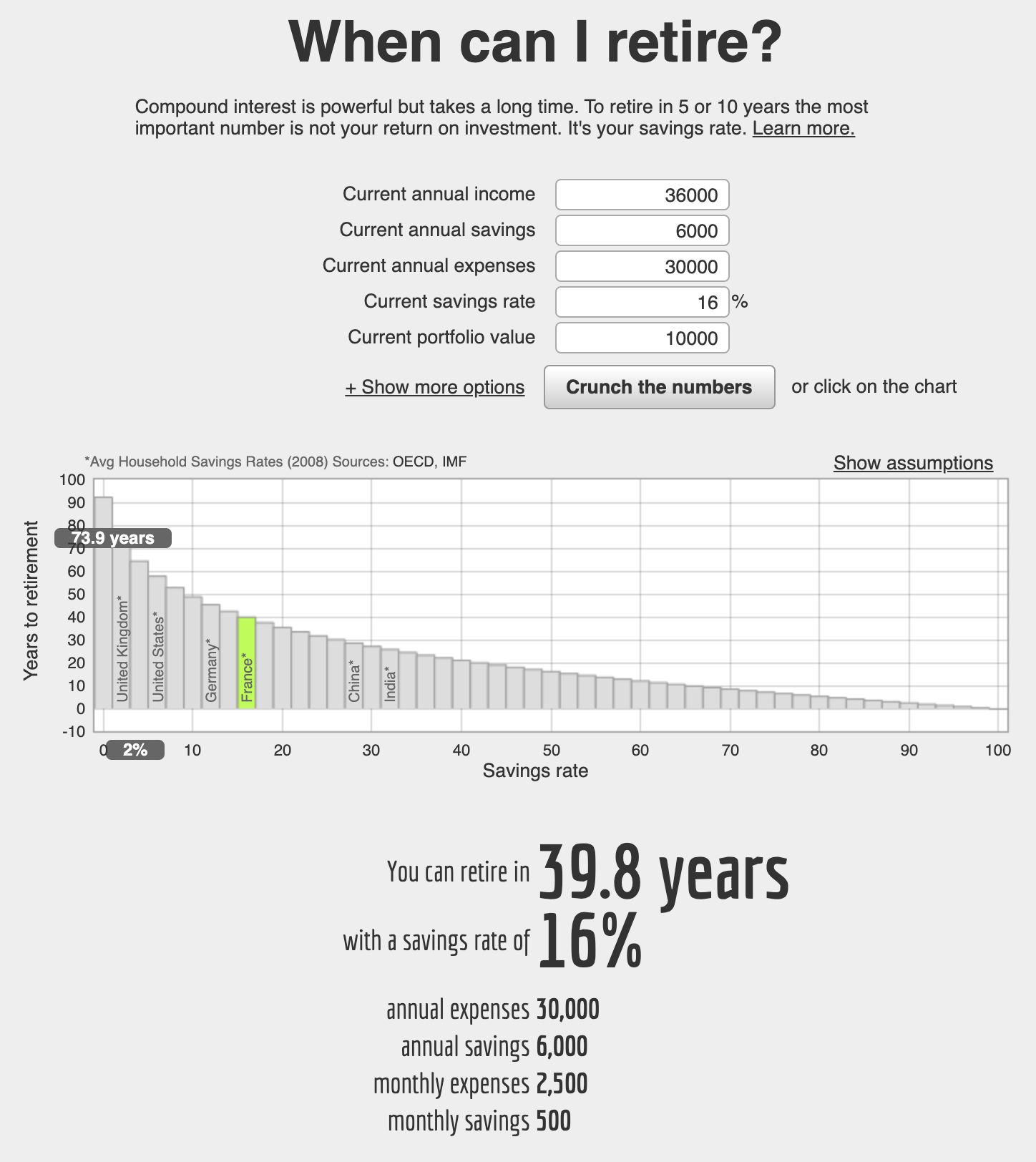

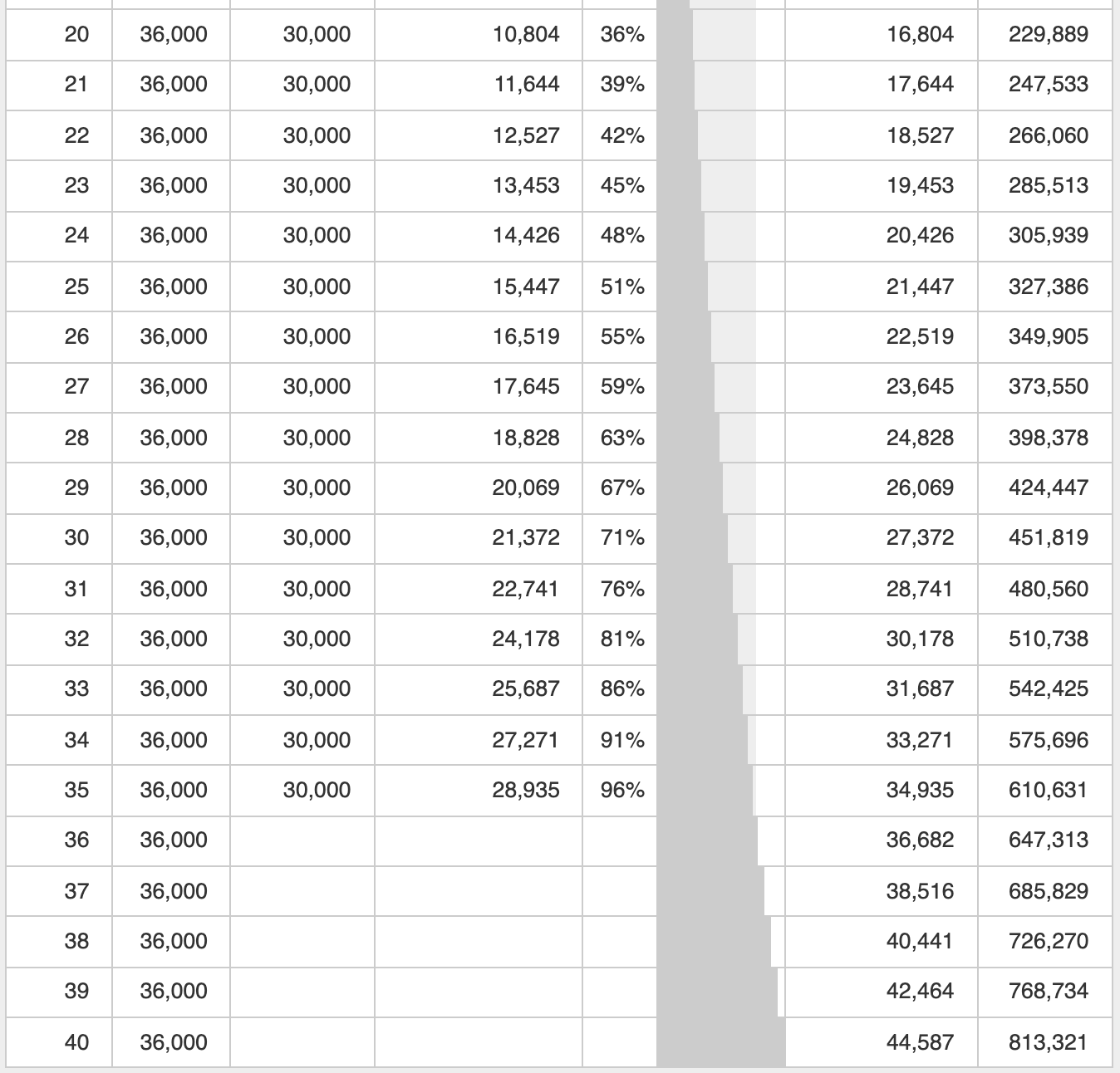

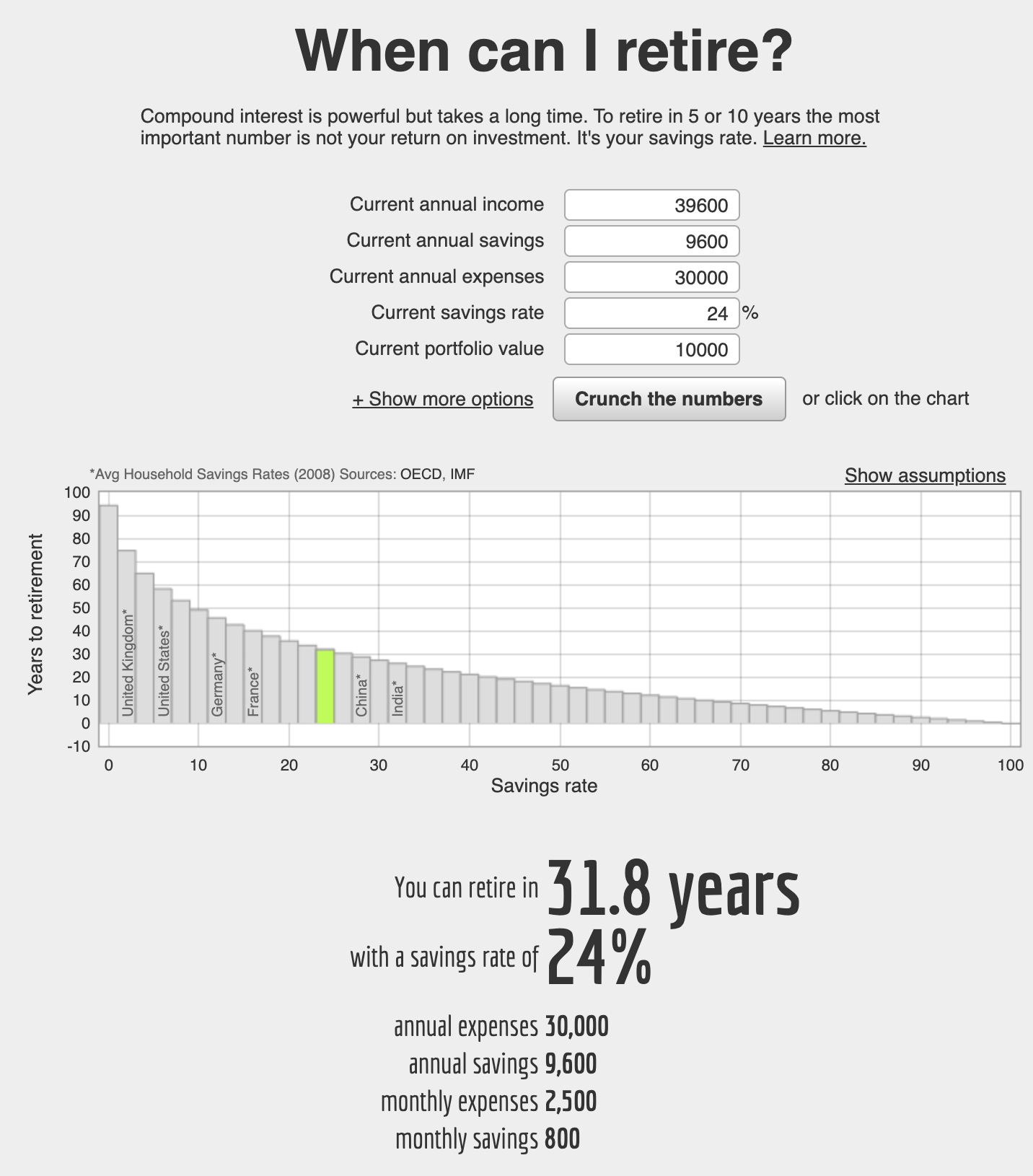

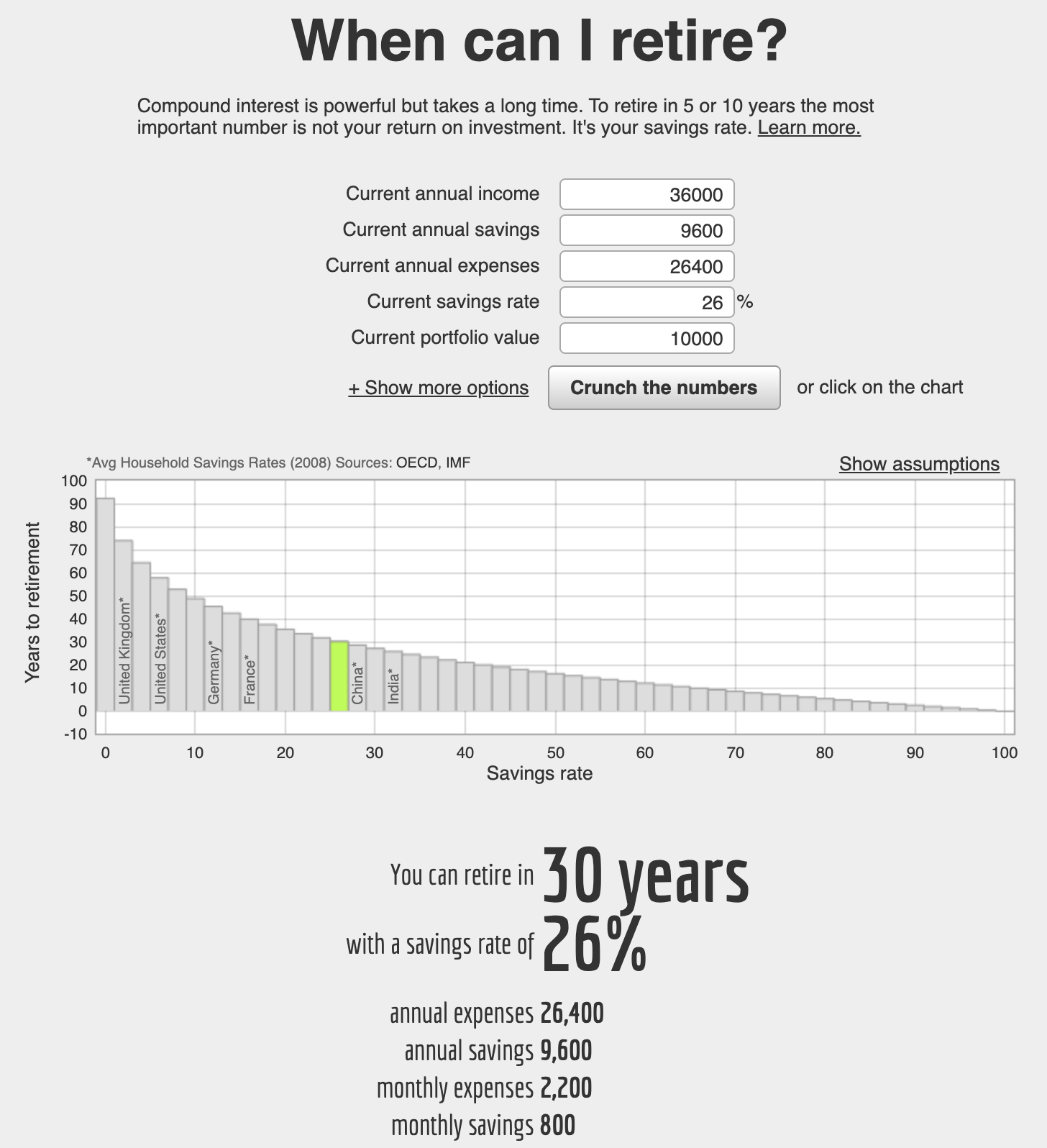

Когда вам можно на пенсию?

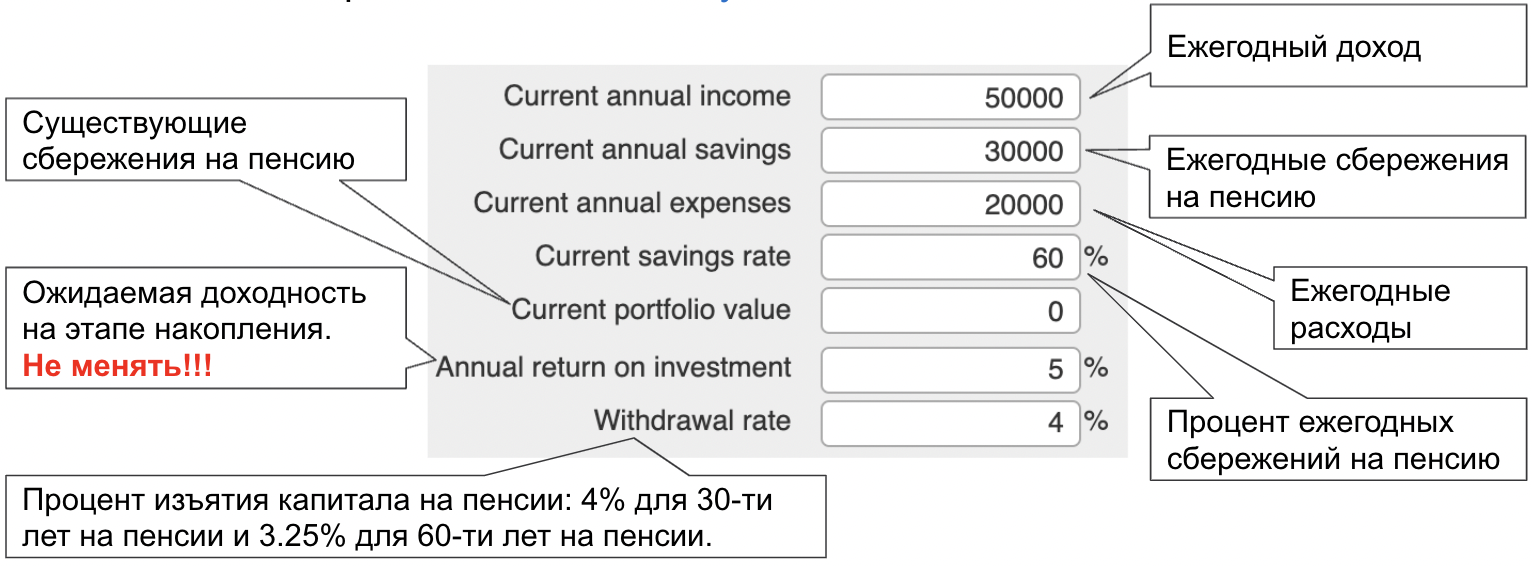

Считаем с помощью Early Retirement Calculator

Доживете ли вы до сытой пенсии?

Удается ли вам выйти на пенсию при жизни?

- Если да - проходите курс до конца и учитесь инвестировать

- Если нет - учитесь жить скромнее 🪦

Вероятностная суть вашей пенсии

© FINANCIAL INDEPENDENCE | Portfolio Charts (60/40)

Эффект повышения ЗП на 10%

Эффект снижения расходов на 10%

Необходимый процент сбережений

Пенсионный капитал на графике

© Инструменты для инвесторов | Блог Capital-Gain.ru

Итак, зачем инвестировать?

Инвестиции - это

- Инструмент безопасности

- Прибыльно и законно

- Просто

- Средство создать, сохранить и приумножить капитал

- Недорого

- Зрелый, разумный и взвешенный подход к собственному будущему

© Финансовая свобода, или зачем инвестировать 🌞 | Russia Bogleheads®

“Пенсия” - не звучит?

Самостоятельная работа

Узнайте свой срок до пенсии в Early Retirement Calculator.

Оглавление

- Введение и досье автора

- Зачем сберегать деньги?

- Классы активов

- Инструменты

- Активные инвестиции

- Возможные цели инвестиций

- Справочник рисков

- Брокеры и банки

- Банковские переводы и валютный контроль

- Налоги и оптимизации

- Модельный портфель

- Ведение портфеля

- Командный проект и факультативное чтение

Ссылки

Видео: https://bit.ly/3NRN7ED

Канал в Телеге: https://t.me/asset_allocation_FOMO

Незначительное дополнение, в Великобритании можно забрать все свои пенсионные накопления. Проверял самостоятельно!

Спасибо за эпическую серию! Жду с нетерпением всех выпусков. 😎

Общие идеи:

Достаточно безапеляционно звучит, как будто это единственно верный вариант ранжировки приоритетов, с работой обязательно в самом конце. Мне кажется, есть непренебрежительный круг людей, для кого работа находится в топе и они вообще нашли в ней смысл жизни (условный Маск - хотя тут его можно, конечно, в "нездоровые" сразу записать).

Этот график предлагаю называть "Серп и молот Рослякова" 😁

Тезис про перетекание денег - не уверен, что бесспорный. Что конкретно имеется в виду? Неинвестирующие люди в основном их тратят на потребление, точно так же как инвестирующие - тоже тратят часть денег на потребление. Является ли потребление "перераспределением денег в пользу инвестирующих"? Не знаю, непонятный для меня тезис.

Если у меня на начало был 1 млн, на конец стало 2 млн (прибавилось 0,5 млн за счет сбережений и еще 0,5 млн за счет дохода со стартового 1 млн), а зарплата за год составила 0,7 млн - то по этой формуле процент сбережения составит 143%, тогда как по смыслу должно быть 71% (0,5 / 0,7).

Спасибо большое за материал!

Может быть в начале стоит сделать ремарку о том, что это первая часть большой работы и оглавление поставить вперёд? Не сразу понял всё это. Возможно я не один такой )

Если уж сокращать статью, то радикально)

Зачем сберегать деньги? - На пенсию.

В казахстане каждый сам себе копит на пенсию, 10% от зарплаты идет в фонд оплаты. Пенсию можно полностью забрать, как только ты перестаешь быть гражданином казахстана (или нерезидентом в случае иностранцев). Пенсионный фонд перечисляет деньги на указанный счет.

Также в прошлом году гос-во разрешило тратить пенсионные излишки (выше какой-то расчитанной суммы) на покупку недвижимости и моментально появились схемы. Покупаем квартиру у друга, друг получает твои деньги из пенс фонда, ты продаешь квартиру другу обратно и получаешь свои пенсионные деньги.

Также есть возможность отдать свои пенсионные (выше определенной суммы) в инвестиционные конторы, чтобы они инвестировали деньги в фондовый рынок.